Con il naso puntano all’insù

Edizione Maggio 2016

INDICE:

- In Sintesi

- Una nuova recessione americana?

- Borse raggianti…o sull’orlo di una crisi di nervi?

- Il ciclo economico globale giunge alla fase di maturità

- Un altro segnale di maturità del ciclo borsistico: il calo delle IPO

- Internet of everything: la chiamano già “terza ondata”

- 2016: il Venture Capital accelera in Europa e frena in America

1) IN SINTESI

Mentre l’industria europea corre e quella asiatica galoppa, sono tuttavia in molti a porsi dei dubbi in questo periodo dell’anno, in questo momento storico, in questa situazione di decisa confusione monetaria, geo-politica, deflazionistica e di rallentato sviluppo economico, circa le sorti dell’economia globale.

Il mondo, in questo momento, sembra infatti essere un gran carrozzone giunto a una pericolosa svolta, assai poco controllato dalla politica, che sembra incapace di imprimergli una qualsiasi direzione, anzi è sostanzialmente inerme davanti alla formidabile evoluzione della congiuntura internazionale che potrebbe rovesciare quel carrozzone.

Per questo motivo gli investitori istituzionali, quelli professionali, i risparmiatori, gli imprenditori e persino l’uomo della strada hanno fiutato il pericolo, rizzato le orecchie e innalzato il naso al cielo, in attesa di qualche segnale, di qualunque tipo.

Il problema è che la “forward governance” delle banche centrali non solo non esiste quasi più , ma era divenuta negli ultimi tempi anche piuttosto inefficace e, dopo la brutta figura fatta da Haruhiko Kuroda (governatore della Bank of Japan) il mese scorso, nessun suo collega occidentale anela alla stessa delusione.

Non c’è pertanto troppo da attendersi dalle Banche Centrali, salvo che, per fattori oggi sconosciuti, si giunga davvero al cosiddetto “arrivo degli elicotteri” che buttino banconote dal finestrino, che riforniscano uniformemente e in grande quantità i consumatori di nuove risorse da spendere, rimuovendo quello scetticismo che si è stratificato dalla crisi dei sub-prime in poi. Solo con massicce dosi di anabolizzanti, barbiturici e stimolanti la situazione di perdita di entusiasmo e di sfiducia nel futuro potrebbe cambiare.

Ma non si vede come ciò potrebbe accadere, dal momento che l’Europa è ostaggio di una Germania conservatrice, di una Francia opportunista e in generale delle popolazioni settentrionali che restano favorevoli all’austerità (degli altri). L’America è al cambio dei cavalli: vorrebbe rialzare i tassi per schiacciare il resto del mondo con la forza del Dollaro e forse lo farà davvero, ma è politicamente bloccata, con il rischio che al comando arrivi un rappresentante del popolo sgradito ai poteri forti. E poi è fortemente impegnata in un’opera di costante destabilizzazione delle zone più “calde”del mondo. Dunque ha poco interesse politico a favorire una robusta ripresa economica globale, che avvantaggerebbe il continente asiatico più che la stessa America.

I Paesi del continente asiatico dal canto loro (e soprattutto le due potenze “regionali”: Cina e India) puntano a una sopravvivenza del ciclo economico in corso, che è stato molto generoso nei loro confronti. Troppi programmi a lungo termine sarebbero interrotti in caso di crisi! Troppe alleanze sarebbero da tassere di nuovo, a tutto vantaggio peraltro di chi sta già molto meglio di loro: i soliti americani.

Analisi &Studi di questo mese non contiene notizie molto positive nè tantomeno previsioni ottimistiche.

Ce ne scusiamo con i lettori, ma la serietà di chi scrive si vede anche in momenti come questo, nei quali le rassicurazioni potrebbero solo ascriversi a questioni di “dissonanza cognitiva”(quella di chi comprende bene la situazione ma vorrebbe sentirsi dire ugualmente delle cose piacevoli).

Per i teorici del complotto questo momento (del possibile Brexit, della crisi della Merkel, del precario equilibrio delle banche europee, dell’equilibrismo della Cina, del vuoto di potere alla Casa Bianca) è ideale per sferrare un colpo mortale agli avversari dei poteri forti: una bella crisi finanziaria! Come un Black-out generalizzato che mandi in tilt il Casinò e redistribuisca i gettoni secondo le direttive del Croupier. Resterebbe solo da capire chi sarebbe questo soggetto (si badi bene: il Croupier, non il proprietario del Casinò, sul quale non osiamo nemmeno chiedere!). Qualche organismo sovranazionale? Qualche Spectre di turno? Qualche associazione alla Bildenberg? C’è chi invoca una nuova Bretton Woods.

Noi temiamo invece sia necessaria una nuova Yalta!

2) UNA NUOVA RECESSIONE AMERICANA?

Maggio è il mese della natura che riprende vita, colore e bellezza. È da sempre celebrato come il mese della Madonna e, prima di essa, della Dea Maya, simbolo della terra e della fertilità.

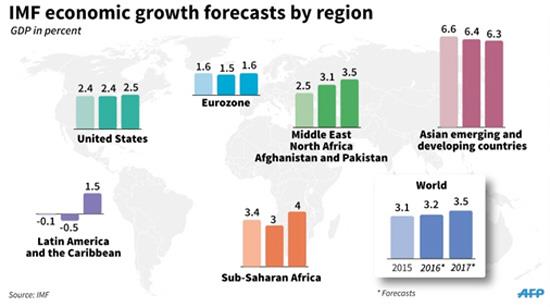

Eppure in Borsa è sempre stato uno dei mesi peggiori, tanto per una serie di fattori stagionali (a partire dallo stacco dei dividendi che, a parità di valori intrinseci, lascia il listino più povero dopo che è avvenuto), senza considerare gli andamenti stagionali dei tassi (nei mesi centrali dell’anno in usuale rialzo) quanto per le delusioni generalizzate legate all’andamento fiacco dell’economia globale, con tanto di allarme ufficiale del Fondo Monetario Internazionale, famoso di solito per emettere ogni anno -al contrario- previsioni positive ed edulcorate.

Insomma se Maggio per l’economia non è mai stato un buon mese, addirittura in Borsa un vecchio adagio declina: “sell in May and sail away ” tra gli operatori che hanno visto molte primavere (borsistiche).E come se non bastasse, stavolta a guastare la festa ci si mette anche l’allarme sulla frenata della crescita economica globale lanciato dal Fondo Monetario Internazionale.

Ma come ogni nuova tendenza che si rispetti, se ce ne sarà una al ribasso -o quantomeno una stagnazione- essa non potrà che partire dagli Stati Uniti d’America, storicamente avanti di mesi o di anni rispetto ai cicli economici globali. Se poi guardiamo ad un’economia che, nel bene o nel male, resta ai vertici mondiali quanto a prodotto interno lordo e a ricchezza pro-capite -il Giappone- la tendenza è ancora più netta: lì la recessione è già conclamata. Non possiamo peraltro fare a meno di notare che il Giappone negli ultimi anni ha preceduto ogni altra grande economia nello sviluppo dei trend ascendenti o discendenti, anche quella U.S.A. e anche stavolta potrebbe essere soltanto in anticipo su ciò che avverrà in seguito altrove.

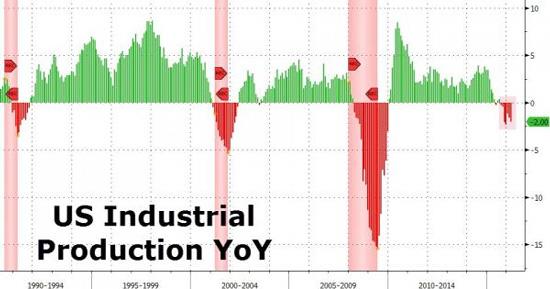

Il grafico qui sotto riportato parla chiaro: politica monetaria della Federal Reserve e timide minacce di nuovi rialzi dei tassi a parte, negli ultimi sette mesi la produzione industriale americana è comunque crollata, esattamente come all’inizio degli anni 2000 dopo lo scoppio della bolla di internet e alla fine del 2008 dopo la crisi dei mutui sub-prime. Anzi: non c’è mai stata nella recente storia economica americana una serie di discese consecutive per sette mesi di quell’indice che non si sia poi trasformata in una recessione piena.

Se guardiamo poi qui sotto, all’andamento del commercio mondiale non va affatto meglio (in Dollari, si badi bene, cosa che ne peggiora artificialmente la performance dal momento che il Dollaro si è rivalutato): nel grafico qui sotto si legge un picco del commercio mondiale solo nel 2011, di ritorno ai livelli precedenti alla grande recessione, poi una fase di traslazione laterale durata fino a metà 2014, poi un crollo sono ad oggi. Sarà anche colpa della Cina, del petrolio e delle altre commodities, ma non basta… C’è qualcosa che bolle oramai in pentola da mesi e non viene fuori ufficialmente: è la nuova fase recessiva americana, che in Europa con ogni probabilità non vedremo ancora per tutto il 2016, ma che può esplodere da un momento all’altro facendo immancabilmente sentire i suoi effetti quantomeno sui mercati finanziari.

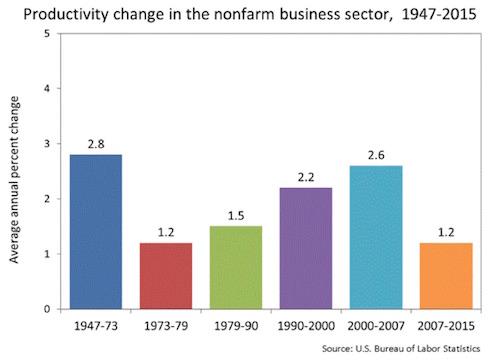

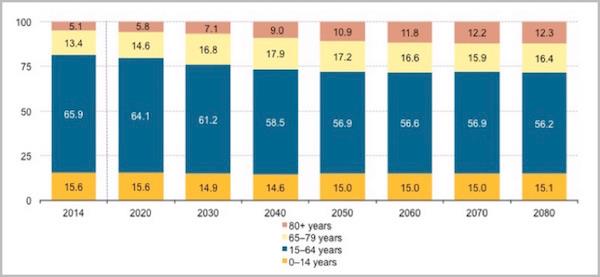

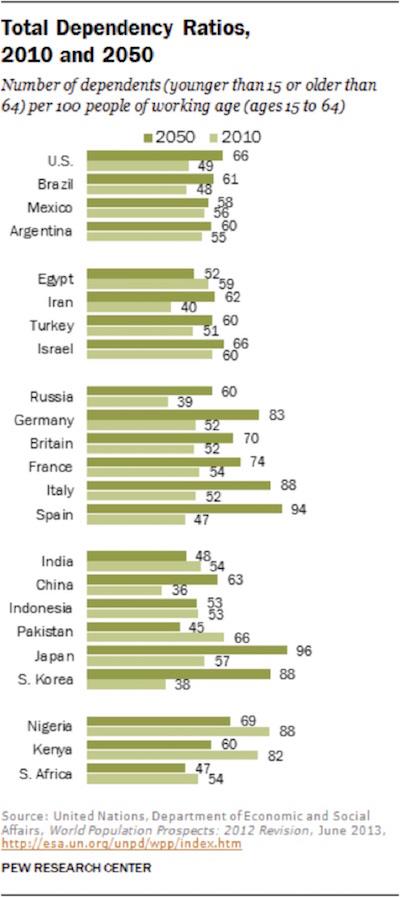

Il punto è che la crescita del Prodotto interno lordo dipende principalmente dalla demografia, dal tasso di partecipazione della popolazione alla fascia della forza lavoro attiva, e dalla produttività del lavoro. Inutile dire che la tendenza (peraltro sacrosanta) all’invecchiamento della popolazione mondiale, la ridotta crescita demografica, la ancor più scarsa performance della produttività del lavoro negli ultimi anni sono tutti fattori all’opera per frenare la crescita mondiale e consegnarci un futuro più grigio di quanto si poteva immaginare fino a qualche anno fa. I grafici qui sotto evidenziano esattamente quanto argomentato: tanto a proposito della crescita delala produttività del lavoro per ciascuno degli ultimi decenni, quanto a proposito dell’invecchiamento della popolazione e del conseguente decremento della popolazione attiva sul totale.

Cosa può significare tutto ciò a lungo, medio e breve termine :

- Innanzitutto vediamo la questione demografica, che inciderà nel tempo in due modi: la riduzione della possibile crescita economica e l’invecchiamento della popolazione, che a sua volta incide sulle aspettative del tasso di partecipazione alla forza lavoro sul totale della popolazione mondiale. Sebbene la popolazione mondiale stia (per adesso) continuando a crescere, il progressivo invecchiamento dovuto alla maggior sopravvivenza modifica le aspettative, i comportamenti, gli investimenti finanziari e la propensione al risparmio della gente.

In sintesi potremmo riassumerne gli effetti con uno scenario deflazionistico e di insostenibilità dell’assistenza e previdenza sociale per buona parte dei Paesi Occidentali (tra i quali facciamo rientrare, per similitudini comportamentali, anche il Giappone). Nel lungo termine pertanto le prospettive di sviluppo economico saranno frenate da questi elementi. - Nel medio termine non possiamo non tenere conto dei profondi cambiamenti in seguito all’avvento delle nuove tecnologie e della ricchezza prodotta dalla sharing economy, che intervengono talvolta in modo non sempre rilevabile dalle statistiche (ad esempio oggi una serie di elettrodomestici, i viaggi, le telecomunicazioni e i sistemi di telecontrollo e quelli biomedicali costano molto meno e sono divenuti fruibili in molte diverse maniere). Anzi: molte innovazioni hanno effetti deflazionistici dal momento che riducono i costi di produzione e i prezzi di vendita. La bilancia complessiva dell’impatto del ritmo crescente delle tecnologie apporta dunque forme di benessere spesso non “catturate” dalle statistiche economiche. La nostra vita insomma può migliorare in forme che non contemplano la crescita dei consumi, anzi…

- Nel breve termine tuttavia la situazione può divenire più critica: nessuno ha mai stimato in quale esatta maniera il mondo riuscirà a rimborsare il debito pubblico crescente, che è tale soprattutto in funzione di due categorie di spesa pubblica le quali non potranno che aumentare nei prossimi anni: il welfare e le infrastrutture.

Il mercato finanziario globale è saturo di titoli pubblici sopravvalutati tanto in funzione del Rating, rimasto artificialmente elevato, quanto dei tassi di interesse, pilotati artificialmente al ribasso dalle banche centrali di tutto il mondo. L’impatto che un crollo dei mercati finanziari può avere sull’economia reale si è già visto nel 2008-2009.

Questa volta molte economie fuori del continente americano (come la nostra) sono appena uscite dal tunnel della recessione e la fine del ciclo economico americano può riportarle indietro nel tempo troppo presto, prima che la situazione del debito pubblico venga riportata sotto controllo.

Ovviamente ci auguriamo tutti che le cose, almeno nel breve termine, evolvano diversamente, ma spesso le previsioni sono fatte più per dire le cose che ci piace sentirci dire, che non per guardare oggettivamente alla realtà dei numeri e dei fatti…

3) BORSE RAGGIANTI..O SULL’ORLO DI UNA CRISI DI NERVI?

Non c’è entusiasmo tra gli investitori professionali, nessuno di loro si aspetta una nuova epoca d’oro dei mercati finanziari (anzi tutti si chiedono quando la Federal Reserve tornerà ad alzare i tassi o quando arriva la nuova recessione) eppure, contro ogni apparente logica, le Borse restano intorno ai massimi.

Complici i tassi sottozero che gettano una luce magica in direzione dell’attuale stagione dei dividendi, l’investimento azionario resta al centro dell’attenzione anche di investitori meno propensi al rischio come fondi pensione e compagnie assicurative, data la povertà dell’alternativa (il “reddito” -si fa per dire- fisso).

Eppure di motivi di preoccupazione ce ne sarebbero molti a rovinare il sonno di chi sceglie la roulette delle Borse, a partire dagli scricchiolii provenienti dai mercati immobiliari e finanziari della Cina, o dai sussurri e dalle grida che emergono dal sud del mondo, dove i timori di un Dollaro che riprenda la sua corsa verso il cielo provocando disastri a tutti gli altri mercati restano motivatamente alti, mentre la timidezza della recente ripresa delle materie prime non lascia tranquilli i governi di molti Paesi Emergenti.

Intanto le Borse svettano, un moderato ottimismo (o forse più propriamente “realismo”) aleggia tra gli esperti e dunque prevale lo scenario magicamente incantato di una ridottissima crescita, della grande liquidità sostenuta dal supporto fattivo delle Banche Centrali (che assicurano anche uno scenario di sostanziale stabilità dei tassi), la prospettiva di una disoccupazione lievemente calante, la certezza di una ridotta (ma stabile, per ora) crescita economica globale, l’attesa di profitti tutto sommato buoni (almeno quelli delle grandi imprese multinazionali quotate).

Intanto le Borse svettano, un moderato ottimismo (o forse più propriamente “realismo”) aleggia tra gli esperti e dunque prevale lo scenario magicamente incantato di una ridottissima crescita, della grande liquidità sostenuta dal supporto fattivo delle Banche Centrali (che assicurano anche uno scenario di sostanziale stabilità dei tassi), la prospettiva di una disoccupazione lievemente calante, la certezza di una ridotta (ma stabile, per ora) crescita economica globale, l’attesa di profitti tutto sommato buoni (almeno quelli delle grandi imprese multinazionali quotate).

Come dice quel noto attore con la tazzina di caffè in mano: “what else?”.

Per quale motivo tutto questo non può durare?

Non solo c’è chi continua a sostenere che siamo entrati da tempo nell’era glaciale dell’economia, ma è oltre un secolo che Oscar Wilde ce lo ripete: non c’è nulla di più stabile della precarietà…

Sarà vero?

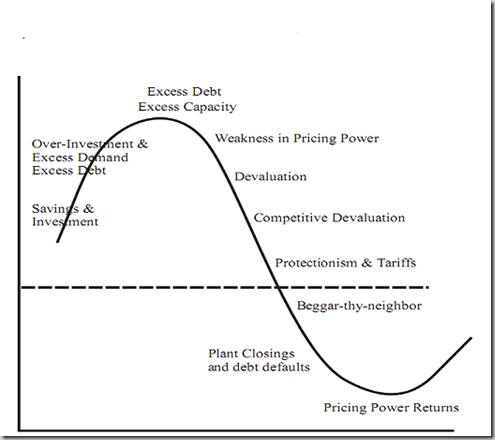

4) IL CICLO ECONOMICO GLOBALE GIUNGE ALLA FASE DI MATURITÀ

Con buona probabilità il 2016 rischia di essere ricordato per quello che non è successo: le borse non faranno il temuto tonfo, il Regno Unito non lascerà l’Europa, il Giappone non sprofonderà nella deflazione, la Cina non subirà ulteriori crisi finanziarie, una nuova recessione -che arriva puntualmente prima negli USA alla fine di ogni ciclo economico- non si manifesterà così presto, Donald Trump, se mai sarà eletto presidente, non cambierà di molto la politica di oltreoceano (così come la Clinton non la cambierebbe affatto), il petrolio non toccherà nuovi minimi, la regione mediorientale non esploderà come una polveriera nè il Mediterraneo si macchierà di troppo sangue dei migranti (a meno di un duro scontro tra Paesi dell’U.E. sul tema del ripristino delle frontiere, che però è relativamente improbabile).

A casa nostra similmente: le banche italiane non falliranno tutte insieme sotto il peso dei loro crediti insoluti, il Tesoro italiano non dichiarerà tanto presto la propria bancarotta, nè Draghi nè Renzi saranno cacciati tanto in fretta dalle loro rispettive postazioni di comando con qualche colpo di mano. Con un po’ di fortuna nemmeno la Grecia tornerà alle barricate viste nei due anni che sono appena trascorsi e l’Italia non azzererà la sua “ripresina” ectoplasmatica (cioè che non si riesce a toccarla).

Sebbene dunque la legge dei grandi numeri quest’anno ci dovrebbe sospingere a navigare a vista ma pur sempre verso una relativa calma economica, finanziaria e geo-politica, bisognerebbe -con altrettanta freddezza- iniziare a prendere atto del fatto che l’elenco sopra riportato dei possibili disastri che potrebbero nel breve termine determinare sconquasso sui mercati è così lungo che nemmeno per i più inguaribili ottimisti il quadro congiunturale appare così tanto rassicurante!

È questo sottile tremore, quell’impalpabile timore dell’arrivo di un’ondata anomala dopo tanto bengodi sui mercati che, insieme all’azzeramento delle rendite finanziarie che derivano dallo sprofondare di tassi e valute, lascia gli investitori professionali sempre più interdetti. Il timore che sia giunta a maturità questa fredda e prolungata ripresa economica seguita alla grande recessione è sulla bocca di tutti.

È anche il motivo del riprendersi delle quotazioni immobiliari, dei beni-rifugio come oro e diamanti (che in più hanno il privilegio di essere quotati in dollari), e sinanco delle borse dei Paesi Emergenti (se chi cadrà per primo nella nuova spirale recessiva sono i Paesi forti, allora è meglio investire su quelli deboli).

Che ciascun Paese ne abbia tratto profitto o meno infatti, oramai l’attuale ciclo economico globale, iniziato a partire dal 2009 negli U.S.A., è giunto alla sua fase di maturità e, dopo 7 anni di tiepidi risvegli, esso si avvia immancabilmente verso una prossima recessione.

Dopo la deflagrazione delle ultime crisi finanziarie che hanno spedito le loro onde gravitazionali fino agli angoli più remoti del pianeta terra, quest’ultima è diventata un unico organismo vivente che vede pulsare i cicli delle proprie economie-mondo sempre più all’unisono, con varie conseguenze: le economie più avanzate se ne avvantaggiano, i mercati finanziari si globalizzano, le svalutazioni competitive non funzionano quasi più e le politiche monetarie sempre meno.

Il fenomeno di per sè strettamente economico, ha importanti conseguenze anche in altri campi: la politica estera non esiste quasi più (soppiantata dalla geo-politica globale) e nemmeno quella locale è più autonoma: con il forzoso conglomerare di ció che una volta erano le singole nazioni in poche macro-aree economiche, le grandi nazioni oramai dominano con i loro diktat la scena mondiale. È un po’ come il soccombere delle tivù locali che abbiamo sperimentato negli anni passati: esse hanno inevitabilmente lasciato molte posizioni a favore dei giganti globali dell’entertainment.

Sospinta dal forte vento del world-wide web che scombussola ogni vecchia strategia commerciale, anche l’industria cambia volto: le eccellenze tecnologiche e qualitative prosperano, i robot si moltiplicano, le aziende mediocri sprofondano, i contratti di joint-venture si fanno per qualsiasi cosa, così come le alleanze industriali e i contratti di licenza di marchi e tecnologie, mentre il denaro costa sempre meno per quelli che ne abbondano, ma non è affatto disponibile per tutti gli altri.

L’aspetto positivo di questo gigantesco “meltin’pot” (politico, economico, industriale e finanziario) è che esso rassomiglia sempre di più ad una sorta di brodo primordiale, cioè lascia intendere che quanto a cambiamenti epocali qui dove ci troviamo oggi siamo solo all’inizio.

Gli investimenti tecnologici e produttivi sono diventati sempre più necessari, così come i profitti a breve termine stanno lasciando il posto a quelli (sperati) nel lungo periodo.

La possibile pesante contropartita di questa sorta di minestrone globale è il rischio della propagazione virale di una sorta di uniformità relativa nei costumi, nelle idee, nelle arti e nel pensiero, come nei prodotti e nei consumi, mentre è viceversa universalmente accettato da tutte le scienze che è la bio-diversità quella che genera i frutti migliori.

E se il ciclo economico rallenta e tende all’inversione, la tendenza all’uniformità è probabilmente una iattura! Sono in molti a gridare l’allarme di una possibile stagnazione globale, i rischi che un prolungamento forzoso della fase di maturità possa creare un vuoto artificiale, a ricordare gli svantaggi di un generale uniformarsi dell’andamento delle economie di ogni parte del mondo.

Ma se siamo o meno alla vigilia di quel grande vuoto artificiale è quantomai difficile da indovinare: il mondo resta un posto troppo grande perché esso inizi davvero ad agire a comando. L’umanità, alla svolta dei suoi sette miliardi di individui e quasi arrivata alla meta della disponibilità di cibo per tutti, meno che mai è facilmente governabile da nessun comitato d’affari. Nemmeno dal concerto delle sue principali banche centrali.

Einstein affermava spesso che “Dio non gioca a dadi” e pare che Niels Bohr gli abbia fatto eco con la famosa frase del 1971: “fare previsioni è sempre difficile, soprattutto quando esse riguardano il futuro”…

5) UN ALTRO SEGNALE DI MATURITÀ DEL CICLO BORSISTICO: IL CALO DELLE IPO

Con la riduzione globale della disponibilità di credito bancario è evidente che un numero sempre maggiore di imprese si pone di fronte alla valutazione dell’opportunità di rinviare a tempi migliori i propri programmi di espansione e investimenti, ovvero delle possibili alternative a loro disposizione per raccogliere i capitali necessari: fusioni/cessioni a altre imprese, magari più grandi e più liquide, ovvero raccolta di risorse dal mercato dei capitali, spesso attraverso la quotazione alla borsa valori.

Con la riduzione globale della disponibilità di credito bancario è evidente che un numero sempre maggiore di imprese si pone di fronte alla valutazione dell’opportunità di rinviare a tempi migliori i propri programmi di espansione e investimenti, ovvero delle possibili alternative a loro disposizione per raccogliere i capitali necessari: fusioni/cessioni a altre imprese, magari più grandi e più liquide, ovvero raccolta di risorse dal mercato dei capitali, spesso attraverso la quotazione alla borsa valori.

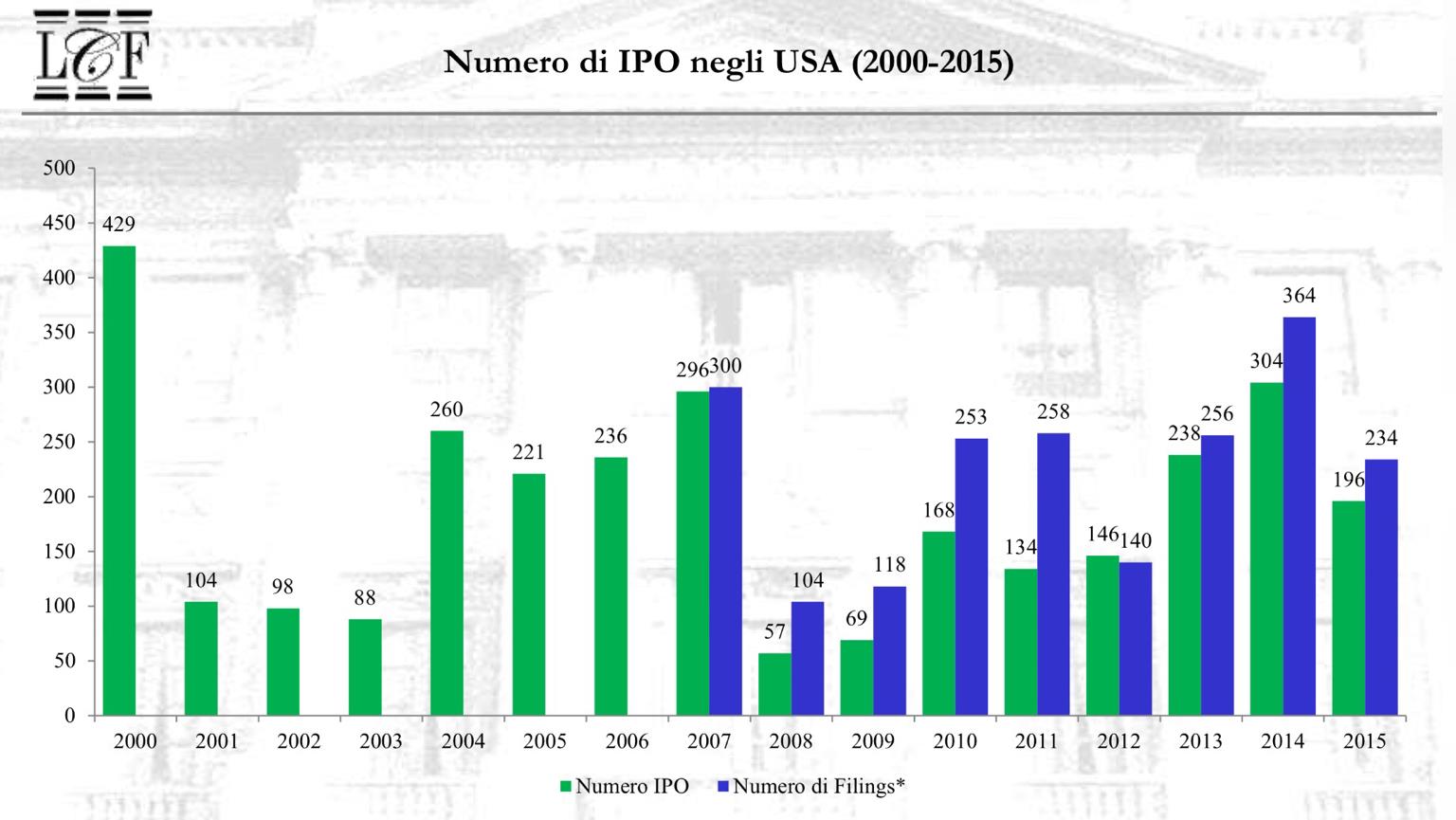

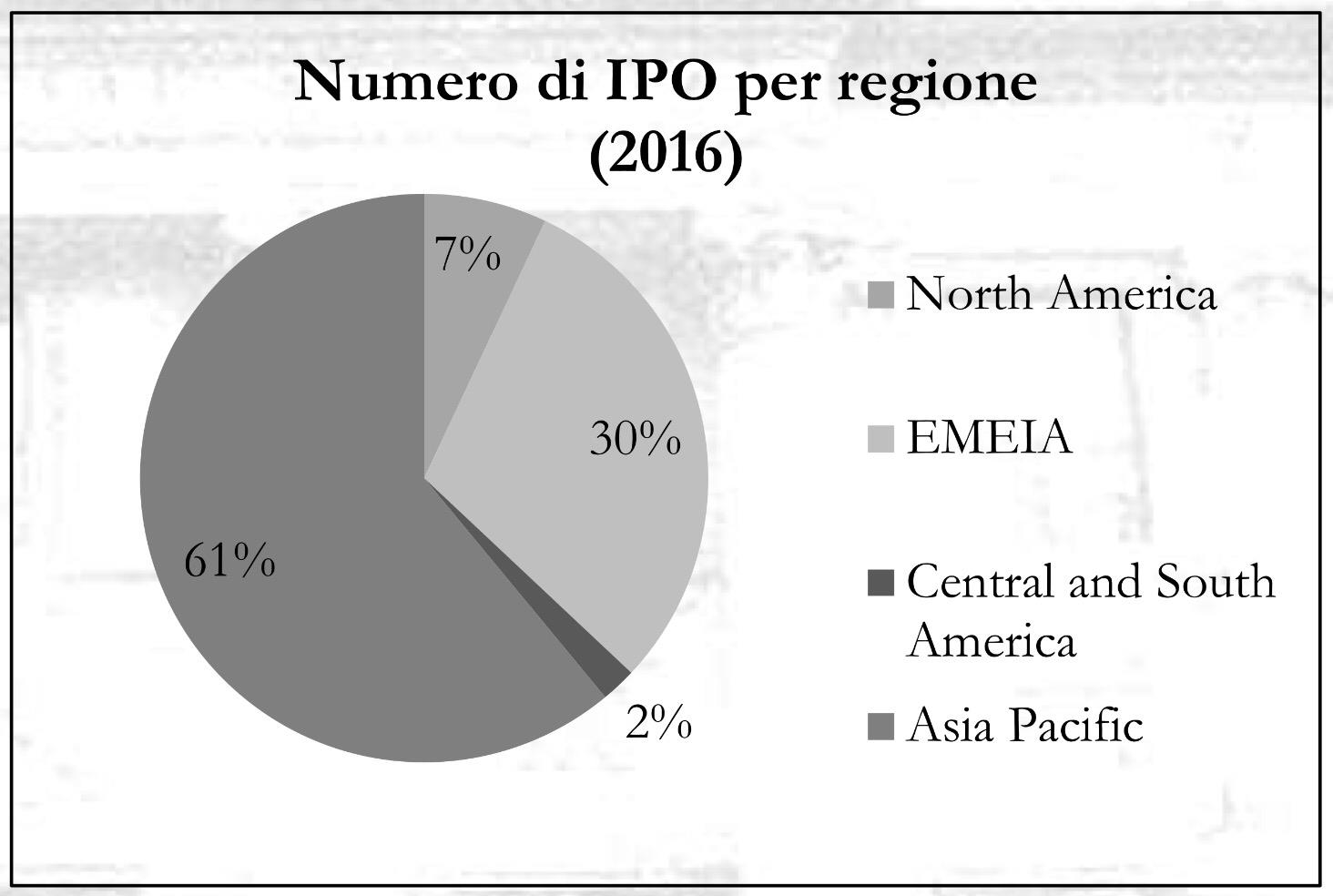

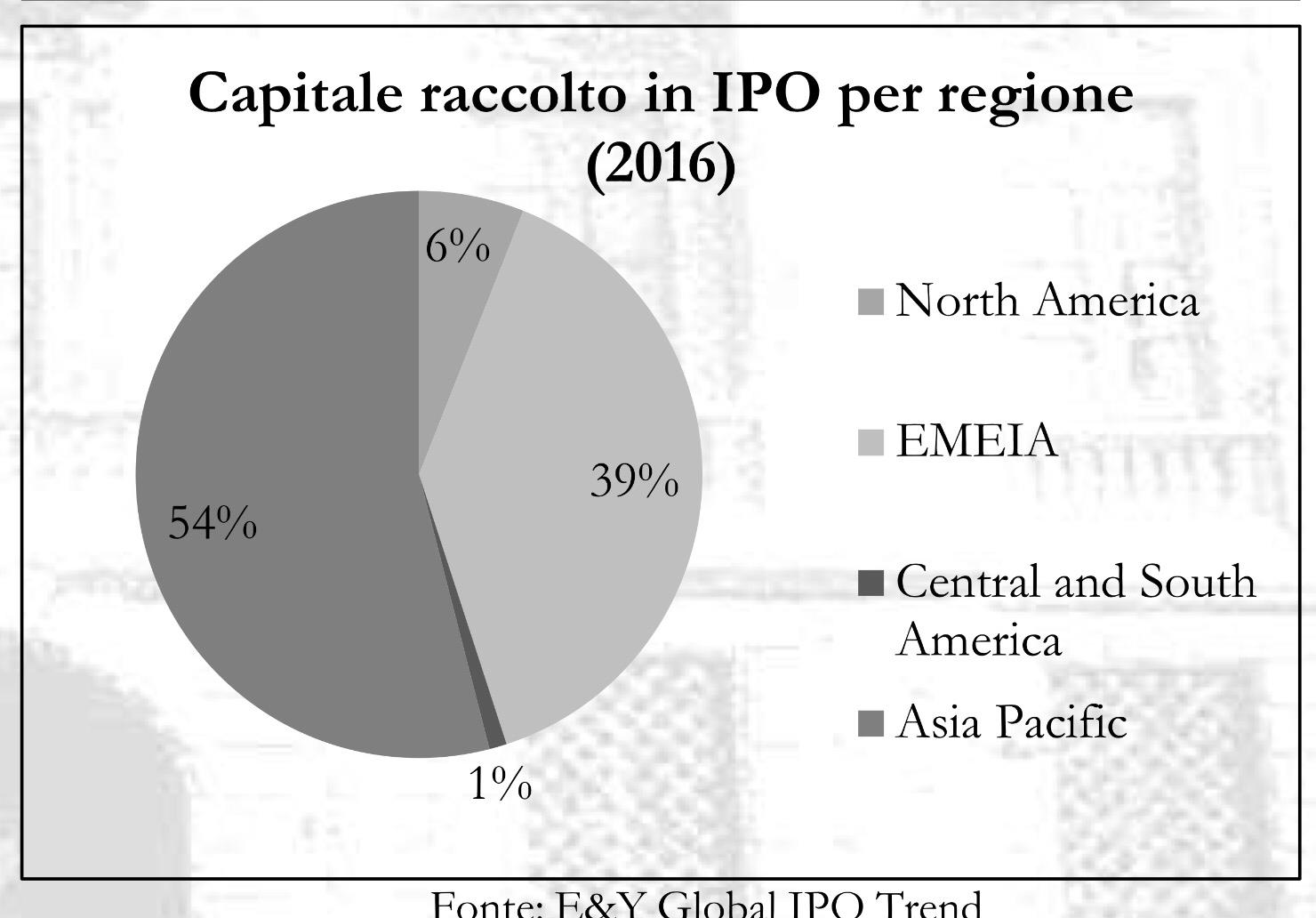

Per i motivi anzidetti ci saremmo perciò potuti attendere una crescita costante del numero di nuove quotazioni in borsa (IPO), invece il primo trimestre del 2016 ha sperimentato un calo significativo nel numero globale degli IPO rispetto al 2015, con un totale di 167 nuove quotazioni ai mercati principali che significa una riduzione del 39% nel numero e del 70% nel controvalore, sceso a $ 12,1 miliardi.

Peraltro il 96% di quelle IPO ha visto comunque prezzi di quotazione entro o sopra le aspettative.

Il valore medio di riferimento degli ultimi 10 anni nel mondo è stato invece di 1.241 IPO all’anno (dunque in media oltre 300 operazioni per trimestre, per un controvalore medio nel decennio di $ 176,1 miliardi, dunque oltre $40 miliardi per trimestre contro i $12,1 miliardi del primo trimestre 2016.

Nel dettaglio, in USA il numero di IPO del 2015 è stato di 173 aziende, in calo del 41% rispetto al consistente livello del 2014, ma in calo solo del 5% rispetto alla media degli ultimi 10 anni (183 deals).

Il valore di $ 33,3 miliardi complessivi, è invece in forte discesa: del 65% rispetto al 2014.

Gli USA hanno tra l’altro ospitato solo due delle 20 più grandi IPO mondiali del quarto trimestre del 2015: First Data Corp ($ 2,8 miliardi, quotata sul NYSE) e Ferrari NV ($ 982 milioni, sempre sul NYSE).

Le IPO “cross border” (oltre confine degli Stati Uniti d’America) sono state invece in totale solo 31: 16 in Europa ($ 2,8 miliardi), 8 in Israele ($ 454 milioni), 7 in Cina ($ 279 milioni).

Nel primo trimestre 2016 negli USA ci sono state solo 10 IPO (-71% rispetto al primo trimestre 2015), per un controvalore di $ 753 milioni (-88% rispetto allo stesso periodo del 2015), con 35 IPO ritirate o rimandate, rispetto ai 39 deals ritirati o rimandati nel primo trimestre del 2015.

Nel primo trimestre 2016 negli USA ci sono state solo 10 IPO (-71% rispetto al primo trimestre 2015), per un controvalore di $ 753 milioni (-88% rispetto allo stesso periodo del 2015), con 35 IPO ritirate o rimandate, rispetto ai 39 deals ritirati o rimandati nel primo trimestre del 2015.

Di queste IPO 1 è stata sul NYSE, per un valore di $ 20 milioni, e 9 sul NASDAQ, per un valore di $ 733 milioni. Le IPO cross border sono state tre in tutto: 1 in Cina, per $ 182 milioni, 1 a Hong Kong (che è pur sempre Cina) per $ 115 milioni ed 1 in Israele per $ 14 milioni.

Da notare che tutte queste IPO 2016 hanno riguardato il settore health care (6 nella farmaceutica, per $ 314 milioni, e 4 nelle biotecnologie, per $ 439 milioni).

Le società tecnologiche stanno evidentemente aspettando tempi migliori sia per quanto riguarda il timing che per il sentiment di mercato, essendo le loro valutazioni particolarmente elevate.

Il peso dei financial sponsor (PE e VC) nell’originazione dei processi di IPO è in evidente calo, seppur sempre molto significativo (40% del numero di IPO e 58% del valore nel 2016).

L’outlook del mercato delle IPO americane dal lato della domanda è timidamente positivo, grazie soprattutto ai buoni dati del settore immobiliare e del mercato del lavoro che farebbero sperare in una maggior confidenza degli investitori nella seconda parte dell’anno. Sul fronte dell’offerta invece ci sarebbero molte società pronte a quotarsi non appena arriveranno tempi più adatti.

Per quali motivi questa riduzione, soprattutto nel 2016? Possiamo immaginare i seguenti :

- Rinvio nel tempo degli investimenti necessari all’espansione della capacità commerciale e industriale a causa dei timori conseguenti dell’arrivo di una possibile nuova recessione (in tal caso le esigenze di raccolta dei capitali vengono meno e i processi di quotazione vengono rinviati a tempi migliori);

- Timori tra gli investitori derivanti dall’aumento dei tassi di interesse, dal calo delle materie prime e dell’energia (che hanno alimentato incertezze sui mercati nonostante abbiano comportato un maggior potere d’acquisto disponibile per il consumatore);

- Corsi azionari del mercato già molto elevati a causa delle politiche monetarie espansive degli ultimi anni (dunque con un potenziale di crescita dei corsi dei nuovi titoli molto limitato;

- Elevata volatilità dei mercati azionari;

- Elevato numero di IPO che hanno performato meno bene negli ultimi anni;

- Riduzione della differenza tra la valorizzazione d’azienda relativa a operazioni di fusioni e acquisizioni tra operatori “industriali” e la valorizzazione di aziende analoghe che hanno preferito la quotazione in borsa (con ovvio disincentivo a sostenere le spese e i requisiti da soddisfare impliciti nella scelta di quotarsi).

Nel corso dell’anno ci si attende comunque che verranno confermati quattro macro-trend nei processi di IPO:

- Spin-off di attività “non core” da parte di grandi gruppi conglomerati;

- Quotazione di società appartenenti al settore pubblico o attive nei servizi di pubblica utilità;

- Diffusione di processi cosiddetti multit-rack (esempio: quotazione e parallela ricerca di “Cornestone Investors”), in particolare da parte di società tecnologiche innovative;

- Offerta di partecipazioni ridotte, cosicché gli azionisti di maggioranza subiscano una diluzione più contenuta in presenza di valorizzazioni meno interessanti;

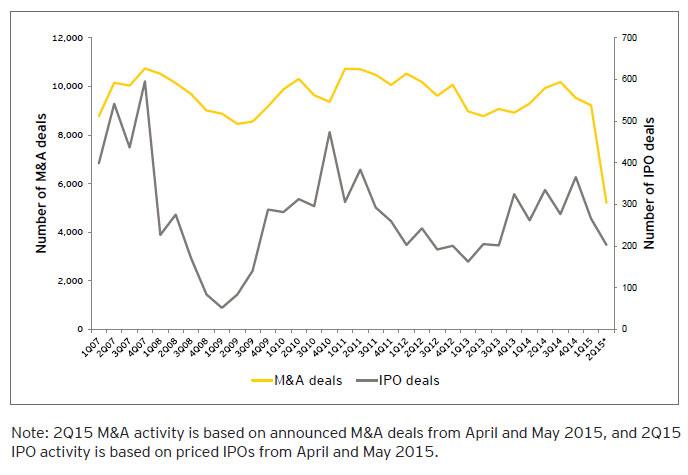

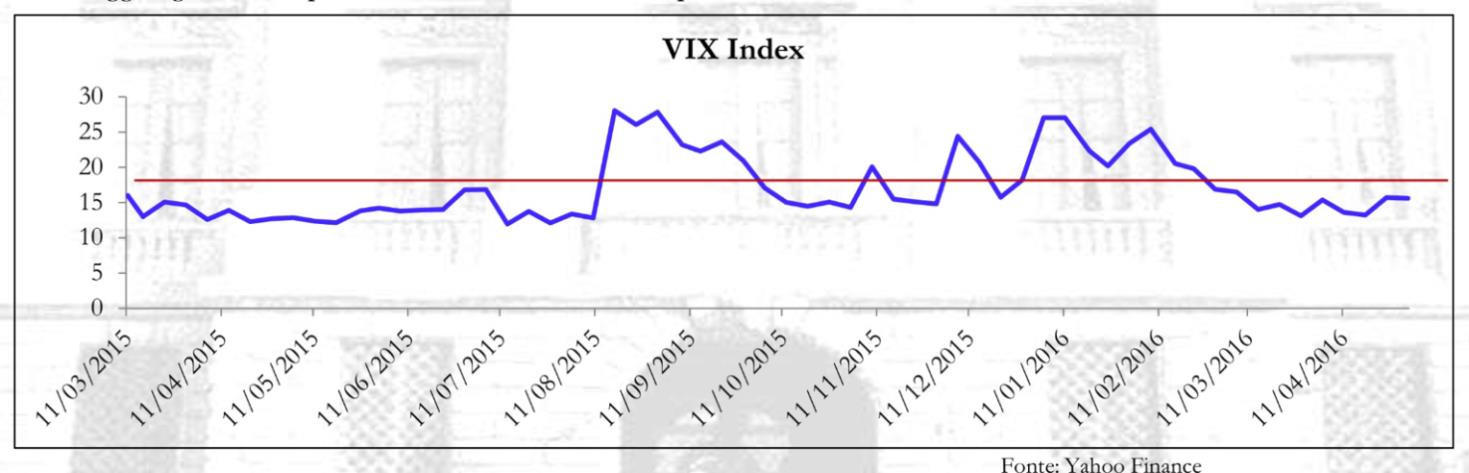

Infine, gli investitori sembrano avviarsi a una maggiore confidenza con l’accresciuta volatilità media dei mercati azionari (si veda qui il grafico relativo all’indice VIX che rappresenta la volatilità del mercato) nonostante le operazioni di IPO risentano maggiormente della volatilità del mercato, rispetto alle operazioni di fusioni e cessioni tra operatori industriali.

Storicamente infatti quando l’indice VIX raggiunge valori superiori al 20-25% il numero di processi di IPO decresce.

Il mercato delle IPO risente inoltre negli ultimi tempi anche della presenza di maggiori alternative a disposizione delle imprese nel reperire capitali, circostanza rafforzata in particolare dall’ampia disponibilità di capitali da parte di operatori del Private Equity e del Venture Capital (il cosiddetto «dry power», valutato in oltre $270 miliardi nel solo continente americano).

A favore del mercato privato del capitale vi è anche una maggior semplicità e minore lunghezza del processo di raccolta di risorse finanziarie. La preparazione di un importante processo di IPO può durare anche 2 anni, una tempistica inadatta in particolare alle società tecnologiche che necessitano di reperire capitali con grande rapidità per mantenere il proprio vantaggio competitivo.

Le IPO stanno sperimentando di conseguenza un nuovo trend, di polarizzazione verso i due opposti estremi nel range dimensionale delle imprese che scelgono questa strada: le piccolissime e le grandissime.

Da un lato ci sono le piccole e piccolissime, che vedono il processo di IPO come un’occasione per strutturarsi e rendersi più visibili.

Dall’altro lato invece la quotazione di società grandi tende ad avvenire oggi in una fase più avanzata del loro processo di crescita, frutto più di scelte strategiche (ad esempio: visibilità del brand, accesso a mercati stranieri attraverso cross-border listing – pesati per un 8% del numero globale di IPO nel 2015, rispetto al 10% del 2014) che non di strette necessità finanziarie.

6) INTERNET OF EVERYTHING: LA CHIAMANO GIÀ “TERZA ONDATA”.

Sembrerebbe essere giunto il momento in cui Internet si trasforma da piattaforma per interagire tra individui a piattaforma sulla quale interagiscono cose, sensori, sistemi di guida a destinazione, consulenti robot, sistemi intelligenti di business. La differenza si fa fatica a percepirla ma è profonda e può cambiare la natura di quasi tutte le attività economiche più velocemente e più radicalmente di quanto si possa immaginare.

Fino a ieri la chiamavano internet delle cose (IOT), ma ora la chiamano “internet di ogni cosa” (IOE) perché si sta diffondendo come un virus, determinando innovazione ma anche obsolescenza. È l’altra faccia dei “big data”: quella moltitudine di informazioni ambientali, comportamentali e di tendenza oggi disponibili in grande abbondanza e più o meno gratis ma che, per essere utilizzate, necessitano di intelligenza e software analitici di prim’ordine.

Per fare un timido e incompleto paragone, come l’elettricità ha cambiato ogni oggetto che ci circonda (persino i coltelli e gli spazzolini da denti), semplificando la vita e liberandoci dalla schiavitù del lavoro manuale ma anche facendo sì che la gestione dell’energia divenisse il più grande affare di tutti i tempi, così la IOE sta rimescolando le carte di ogni attività economica, rendendo ogni attività industriale in un certo senso più complessa e difficile, ma anche abbattendo barriere di ogni genere: nazionali, tecnologiche, di abitudine e sinanco economiche e finanziarie!

Tanto per iniziare IOE per sua natura è l’opposto di qualsiasi sistema di tecnologie proprietario di una sola azienda: essa fa divenire essenziale invece per qualsiasi imprenditore essere capaci di analizzare le tendenze del mercato, tentare nuove strade e cogliere le idee vincenti, fare alleanze, avviare collaborazioni, attivare condivisioni e mettere in comune le informazioni. Tutta roba dove la propria filosofia, credibilità e autorevolezza contano più dei quattrini, del rango sociale, della località e della nazionalità.

D’altra parte se le cose cambiano sempre più rapidamente, chi si ferma è perduto e diviene fondamentale comprendere “come” cambiano prima degli altri. Per qualsiasi imprenditore la curiosità è divenuta il verbo e l’allerta è divenuta continua. È come giocare al risiko o stare in guerra: puoi vincere tanto e anche molto in fretta ma è altrettanto vero che, così come in guerra, le alleanze possono contare ben più dei cannoni (delle risorse)!

Se vogliamo è il trionfo dell’intelletto sulla forza bruta, è la pietra scagliata dal giovane Davide contro l’occhio del gigante Golia. Per fare un esempio di quanto rivoluzionaria può essere la nuova ondata, pensiamo a quella precedente: la rivoluzione mobile di internet: quanti tra i personaggi che detengono grandi catene alberghiere avrebbero mai detto, otto anni fa, quando è nata la catena alberghiera che oggi vale di più al mondo (AirBnB), che avrebbe sbaragliato tutti il proporre soluzioni ultra-economiche e materassi gonfiabili, ma soprattutto il non possedere un solo mattone ? Ma come AirBnB avrebbe mai potuto avere successo senza la diffusione degli smartphones?

Oggi le telecamere comunali di Milano inviano una multa in automatico agli automobilisti (di cui le telecamere hanno letto le targhe) che passano col rosso o non sono in regola con l’assicurazione, mentre i rubinetti degli aeroporti sono in grado di dialogare tra di loro circa il consumo dell’acqua del sapone e dell’elettricità degli asciugamani, inviando in automatico un messaggio che richiede assistenza quando qualcosa sta per rompersi. Anzi, lo fanno senza più utilizzare i sensori: è sufficiente analizzare la sinusoide dell’onda elettromagnetica dei motori. Se il chipset rivela che essa è anomala allora il software intelligente sa già che gli oggetti stanno per rompersi o che subiscono impedimenti anomali.

Ma il prototipo di tutte le applicazioni di internet delle cose è proprio lo smartphone: l’intelligenza che gli permette di dialogare con la nostra voce non è più nella sua memoria bensì sulla “nuvola”, mentre egli rileva il ritmo e il numero dei nostri passi e ci avvisa quando i nostri parametri biomedici segnalano un pericolo per la salute, la community di automobilisti che aderiscono a Waze si scambia messaggi in tempo reale sul traffico. Pensate a quando (davvero molto presto) lo faranno le automobili stesse, individuando e decidendo percorsi, consumi e tappe senza nemmeno consultarci!

Da questi piccoli esempi si coglie che il futuro dell’industria risiede probabilmente nel continuo ricambio dell’ambiente di business, del mix di materiali e tecnologie utilizzate, nel miglioramento dell’efficienza e del costo delle cose che ci circondano, e soprattutto nella loro capacità di assolvere a funzioni sempre diverse.

Per non parlare delle complicazioni nella distribuzione: a parte lo scontato decollo di quella online che renderà sempre più virtuali le vetrine e la comunicazione, già oggi il commercio elettronico è basato sullo smartphone e sulla sua interazione con altri oggetti (in auto, in casa, per la propria sicurezza, per lo scambio di informazioni, per lo sviluppo di relazioni -anche sessuali, ecc…).

Ma il vero cambiamento per ogni genere di impresa sta arrivando dalla capacità di collaborare tra produttori di impianti, macchine, sensori, software, sistemi e apparecchiature, nel proporre congiuntamente soluzioni che nessuna azienda da sola potrebbe mai realizzare in autonomia. E per quelle imprese che non riescono a dialogare e a collaborare con chiunque (fornitori, clienti, concorrenti, succedanei,

Ma il vero cambiamento per ogni genere di impresa sta arrivando dalla capacità di collaborare tra produttori di impianti, macchine, sensori, software, sistemi e apparecchiature, nel proporre congiuntamente soluzioni che nessuna azienda da sola potrebbe mai realizzare in autonomia. E per quelle imprese che non riescono a dialogare e a collaborare con chiunque (fornitori, clienti, concorrenti, succedanei,

finanzieri e universitari) il futuro è grigio, i margini si riducono e il cliente è sempre più anziano. Questo oramai vale anche per i loro prodotti: se non riescono a rispettare gli standard, a dialogare con altri prodotti e a scambiare informazioni tra di loro e con i sistemi ambientali essi divengono presto obsoleti e privi di utilità.

Viene il dubbio che il vero tema non sia più internet delle cose o internet di ogni cosa, bensì che con la terza onda le cose non siano più “cose” bensì esseri intelligenti che dialogano tra loro indipendentemente dall’umanità. Altro che “grande fratello”! (http://www.thirdwavebook.com)

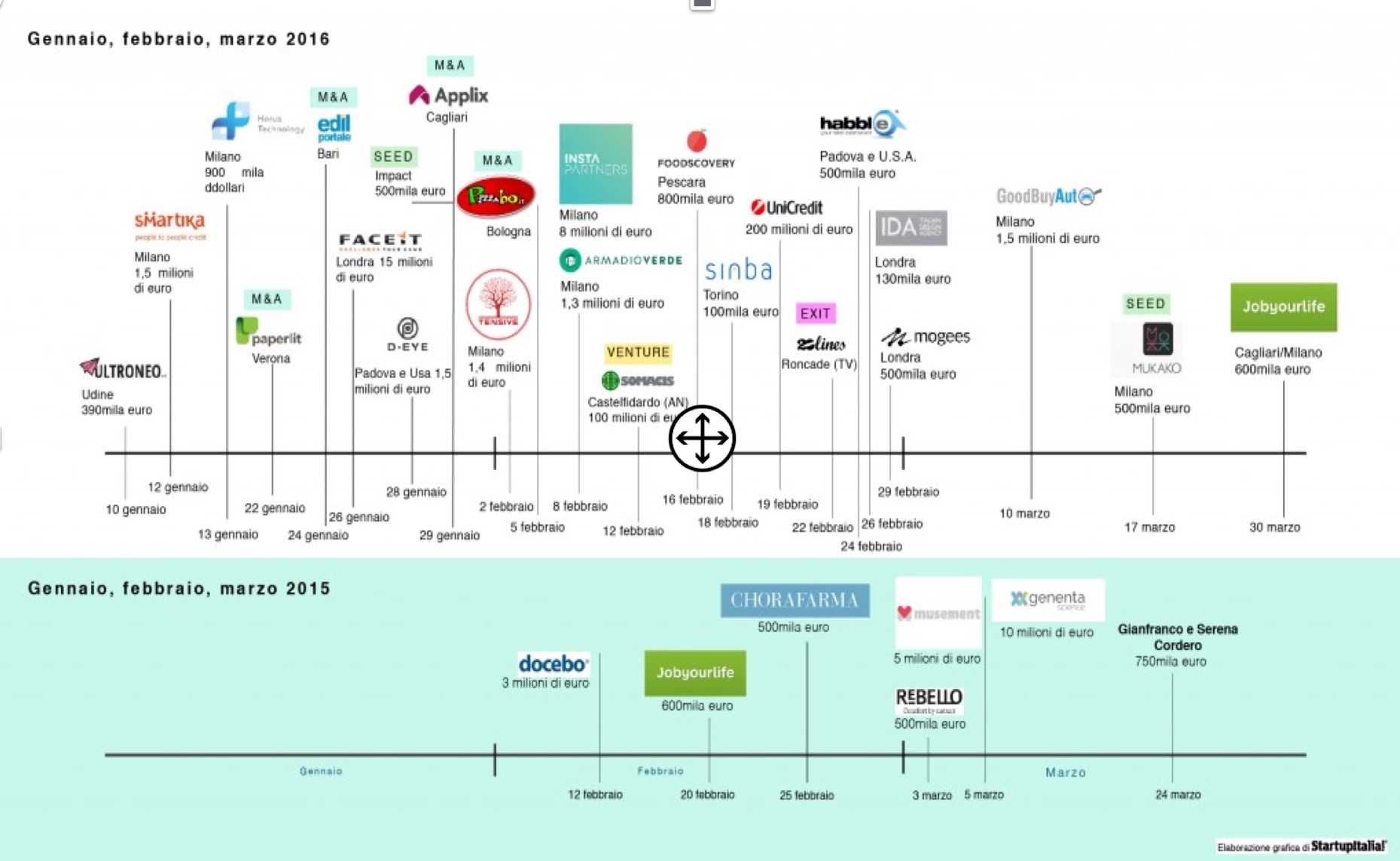

7) 2016: IL VENTURE CAPITAL ACCELERA IN EUROPA E FRENA IN AMERICA

Le statistiche sembrano parlare chiaro (per quanto si possa in questo ambito): è proprio febbre da capitali di ventura, cioè innovazioni, start-ups, iniziativa, entusiasmo, ma anche logiche industriali.

Nel primo trimestre 2016 sono stati investiti in Europa quasi €3miliardi da parte di 25 investitori istituzionali, con una crescita di quasi il 20%. Healthcare e Fintech i due comparti più gettonati, più o meno a pari merito, ma non è un caso.

Nel primo trimestre 2016 sono stati investiti in Europa quasi €3miliardi da parte di 25 investitori istituzionali, con una crescita di quasi il 20%. Healthcare e Fintech i due comparti più gettonati, più o meno a pari merito, ma non è un caso.

In Europa la popolazione invecchia e l’industria farmaceutica pure. Dunque della nuova linfa dalle start-up nella prevenzione e cura della salute è fortemente necessaria, quantomeno per tenere il passo con la concorrenza americana.

Lo stesse vale per il Fintech: in Europa c’è ancora una forte predominanza delle banche nei sistemi di pagamento, nella gestione del risparmio, nel venture capital, nel finanziamento delle imprese e sinanco per le quotazioni in Borsa. Lo capiscono tutti che qualcosa deve cambiare, come minimo perché le tendenze operative nel resto del mondo sono molto diverse. Ecco allora svilupparsi dell’intelligenza imprenditoriale in quei settori che sono rimasti più indietro, dalle piattaforme di crowdfunding a quelle di prestiti P2P fino ai robo-advisers.

Questo non vale invece per gli Stati Uniti d’America, dove il comparto dei capitali di ventura è molto più maturo e dove i cicli economici sono sempre più avanti. Nel primo trimestre 2016 si è vissuto un calo del 25% negli investimenti di venture capital, che si sono arrestati a “solo” $14miliardi, con una valutazione media per ciascuna start-up di “soli” $18,5milioni (contro i $61,5milioni del primo trimestre 2015).

Che dire? Forse anche da noi gli investimenti in venture capital rallenteranno quando raggiungeranno la mitica dimensione dei 50-60 miliardi di dollari/anno. Per adesso godiamoci questo piccolo boom, perché ad esso sono legate molte valenze positive.

Anche il mercato tuttavia è diverso aldilà dell’Atlantico, anzi: sulle coste del Pacifico, dove si sviluppano la maggior parte delle nuove tecnologie. La dimensione di ciascun deal è molto maggiore e l’ottica di mercato di ciascun round di investimento è sempre globale.

Certo il calo della liquidità persino nel venture capital segnala -oltreoceano- una nettissima inversione di tendenza: gli investitori sono nervosi e la cuccagna dei capitali a gogo per le startup potrebbe stare per finire!

English

English