Segnali di “New Deal” per l’economia globale?

Edizione Novembre 2016

INDICE:

- In sintesi

- I mercati sono giunti a un punto di svolta?

- Lo scoppio della bolla dei mercati è come l’Araba Fenice

- La rivincita del Sol Levante

- Il dilemma di Draghi

- Brexit: la svalutazione logora chi non ce l’ha

- Petrolio

- Superammortamento: la lista dei beni derivati

- Il complesso di superiorità spiegato agli idioti che ne sono vittima

1) IN SINTESI

All’indomani della vittoria di Donald Trump alla Casa Bianca, invece di unirci al coro delle sirene o a quello delle cornacchie a proposito di quel che succederà, proviamo ad osservare una serie di elementi più o meno oggettivi in base ai quali poter guardare “oltre la siepe”:

- Le banche centrali si apprestano ad alzare i tassi e ridurre la liquidità in circolazione e questa aspettativa ha danneggiato le borse

- I prezzi di materie prime e commodities sono cresciuti del 7% da inizio anno

- La disoccupazione americana è ai minimi dal 1970 e ciò contribuisce alle attese di ripresa dell’inflazione, non soltanto per la maggiore economia mondiale

- Le attese di ripresa dell’inflazione (arrivata quasi al 2% in USA) favoriscono aspettative di ulteriori rialzi dei tassi nel 2017 (mentre il primo, a fine anno, è dato per scontato dai mercati) cosa che fa dubitare per nuovi apprezzamenti delle borse anche per l’anno a venire

- È all’interno ai listini azionari però che si consumano le vere rivoluzioni perché le aspettative deludenti sui titoli a reddito fisso hanno sgonfiato i titoli “difensivi” (come le utilities, i servizi sanitari e i beni di prima necessità) più che proporzionalmente, mentre non sono quasi calati i titoli “ciclici” ovvero quelli dei settori che più si avvantaggiano quando c’è la ripresa economica (esempio: energia, materie prime, servizi finanziari)

- Gli analisti sono stati presi in contropiede tanto dal responso elettorale quanto dalla nuova, innaturale accelerazione dell’economia americana. La nuova congiuntura ha fatto impennare le attese di inflazione ma ha rilanciato la liquidità in circolazione sui mercati, avendo un effetto opposto a quello che ci si poteva aspettare fino a ieri: li ha entusiasmati

- Se fino a ieri tutti gli occhi erano puntati alla verifica dell’effettivo stadio di maturità del ciclo economico americano (che è preso a sua volta come indicatore per il resto del mondo) quest’ultimo, invece di avviarsi al suo naturale esaurimento dopo otto anni di ripresa economica, sembra dare segni di nuovo rafforzamento (e non solo in America, bensì in tutto il mondo, dopo il riallineamento dei cambi valute). Tale andamento, se confermato, privilegerebbe i paesi OCSE rispetto agli emergenti, ma non impedirebbe al continente asiatico di veder correre le sue economie più che altrove

- Quel che manca a completare un bel quadro che lascia presagire una nuova stagione di ripresa economica potrebbe intervenire con l’avvio di nuovi investimenti strutturali e produttivi, insieme alla risalita dei consumi delle famiglie (migliorati molto poco fino ad oggi e quasi solo in America) e alla ripresa del comparto costruzioni. Tutte cose che fino a questo momento non si sono ancora mostrate in forma tangibile e senza le quali la “nuova congiuntura” sopra osservata potrebbe risultare essere in realtà solo un gran fuoco di paglia autunnale

- Ci sono peró analisti che stanno scommettendo sul “new deal” americano, visto come un nuovo ciclo economico crescente che, anche per effetto dell’onda lunga della grande recessione del 2008, stavolta per manifestarsi non ha avuto bisogno della abituale fase recessiva che precede una nuova espansione

- Quanto è credibile questo scenario ottimistico che porterebbe l’America a contribuire alla crescita economica mondiale aggiungendosi al traino esercitato dall’estremo oriente? Chi sembra crederci di più sembrano i Giapponesi, che hanno salutato la nuova era con più entusiasmo dei Russi e dei Cinesi

- La Cina è invece combattuta tra le ridotte speranze di continuare a esportare più di quanto importi dal resto del mondo (e dunque non può perdere il traino di un cambio valuta estremamente favorevole ma teme un innalzamento delle barriere doganali sul mercato americano), ma dall’altra parte è felice dell’avvento di una nuova stagione politica americana che nelle attese di tutti potrebbe cancellare la guerra fredda che si stava consumando nei mesi scorsi a colpi di attacchi informatici e favorendo la destabilizzazione politica nelle rispettive zone di influenza

- Chi rimane totalmente interdetta è oggi la lobby politica rimasta (ancora per poco) al comando dell’Europa, che inizia a fare i conti con una doppia sconfitta in politica estera (dopo la Brexit), con la probabile riduzione dell’ombrello militare americano e con l’incedere dei nuovi movimenti politici in tutto il continente che denunciano la scarsa efficacia nel governo comune dell’Unione e reclamano sistemi più diretti di democrazia.

Mentre questo insieme di buone notizie ed indicatori economici globali positivi si compone, il mercato finanziario sembra tuttavia non fidarsi troppo e, a dirla tutta, ne ha ben donde: per l’area del Dollaro americano la riduzione della liquidità in circolazione si stima che abbia viaggiato da inizio d’anno ad oggi nell’intorno del 5% e, soprattutto, è tutta da verificare la ripresa effettiva della crescita degli utili aziendali (dopo diversi trimestri riflessivi). La capacità di continuare fare profitti da parte delle imprese quotate in borsa nei Paesi OCSE potrebbe costituire la vera leva capace di innescare una nuova stagione di vigore per i listini azionari

Il quadro dei mercati è apparso sino alla data delle elezioni presidenziali americane nel suo complesso assai calmo, sebbene il mondo economico sembra dividersi in due zone ad andamento divergente: 1) l’estremo oriente (Cina e Giappone in testa): forse la zona economica che potrebbe fornire le migliori aspettative e, peraltro, negli ultimi mesi ha sempre mostrato di anticipare le tendenze globali, 2) il vecchio continente e gli Stati Uniti : dove la maggior parte degli investitori sta ancora riposizionandosi al ribasso e ha accumulato liquidità, nel timore (fondato, invero) di un brutto seguito agli incubi della notte elettorale del 9 Novembre

Cosa succederà con la nuova politica economica americana oggi per certo non lo sa nessuno, ma dopo l’iniziale spavento per la vittoria di Donald il capellone, la buriana sui mercati è durata piuttosto poco, mentre si accumulano aspettative di deregulation, semplificazione fiscale, investimenti infrastrutturali e ripresa degli incentivi alle piccole e medie imprese.

Detta così suona piuttosto bene, no? Insomma: c’è di che sperare per un futuro migliore, al di là delle apparenze e di quei timori di “stagnazione secolare” che sino a ieri apparivano più fondati.

2) I MERCATI SONO GIUNTI A UN PUNTO DI SVOLTA?

Prima dei risultati delle votazioni presidenziali americane i mercati avevano effettuato una bella correzione al ribasso, cosa che aveva alimentato illustri commenti circa il fatto che potevamo avere superato un vero e proprio punto di svolta, di quelli che in futuro potrebbero essere ricordati per la loro importanza. Poi la doppia sorpresa: quella di Trump divenuto Presidente e quella delle borse che dopo un iniziale sbandamento hanno mostrato di credere in lui.

Comprendere però gli andamenti di fondo, cioè se i mercati finanziari, al di là delle brevi derive post-elettorali, sono giunti sul delimitare di una bella imbarcata di fine anno, può risultare fondamentale per dedurne tutta una serie di conseguenze per l’economia reale, a partire dalla presunta fine della deflazione che, guarda caso, sembra oggi coincidere con un miglior andamento borsistico, fino agli effetti più di lungo termine che abbiamo già visto una volta in occasione della crisi del 2008 : essi potrebbero spaziare dalla brusca riduzione degli investimenti produttivi fino all’ennesimo calo strutturale della domanda aggregata, quantomeno a causa dell’effetto-impoverimento che un crollo nei valori mobiliari può determinare nella percezione dei risparmiatori.

Il punto però è che (come scrive l’Economist, ben più autorevolmente del sottoscritto) si tratta solo di qualche segno e non si sono delineate tendenze ribassiste consolidate, dal momento che i listini borsistici si sono ridimensionati si e no di un quindici percento in media dai massimi siderali toccati a fine estate, ma sono rimasti ancora sopra al livello di inizio 2015, per non parlare dei titoli a reddito fisso, che sono in discesa ma esprimono ancora rendimenti impliciti poco sopra lo zero.

La “colpa” (o il merito) della relativa “tenuta” delle quotazioni potrebbe appartenere ancora una volta alle banche centrali le quali, praticamente in assenza sino ad oggi di alcuna politica economica attiva nel mondo occidentale, sono rimaste le vere protagoniste dello spettacolo dei mercati.

Vi hanno immesso per molto tempo veri e propri fiumi di liquidità che non si sono quasi trasmessi all’economia reale ma hanno inflazionato i listini e azzerato i rendimenti. Ciò è riscontrabile nel fatto che i prezzi dei beni nell’economia reale (a partire dalle materie prime) sono invece calati di quasi il 20% da inizio 2015.

Dunque resta il fatto che dedurre dai recenti cali dei titoli che la bolla dei listini sta per scoppiare (o che i valori economici reali potranno esplodere in una fiammata d’inflazione) è un esercizio speculativo molto rischioso.

In più l’economia globale non ha affatto azzerato la sua crescita e, addirittura, sono pervenuti dubbi sulla reale consistenza del tanto paventato crollo dei profitti industriali: due fattori che impongono molta prudenza a chi vuol affermare a tutti i costi che siamo alla vigilia di una nuova recessione e del conseguente raffreddamento degli entusiasmi sui mercati mobiliari.

Potremmo viceversa aver osservato un semplice e salutare ristorno delle quotazioni borsistiche dai recenti picchi stratosferici che, seppur raggiunti in un eccesso di slancio, non avevano fondamento alcuno per poter essere consolidati.

A testimoniare ciò sono le quotazioni dell’oro, che pur non essendo decollato, non ha quasi perso valore dai massimi di Settembre (che sono pur sempre lontani da quelli storici del 2011): se i timori di una imminente recessione fossero fondati, i livelli di un metallo che non rende nulla e rappresenta una mera riserva di ricchezza sarebbero probabilmente crollati anch’essi.

Anche il risultato elettorale USA, in precedenza visto dai più come lo spartiacque tra inferno e paradiso dei mercati finanziari, può essere viceversa letto con molta più pacatezza se si vuole andare oltre il brevissimo periodo, dal momento che la vittoria di Donald Trump si è già visto che difficilmente aprirà le cateratte, anzi: qualora i mercati ci ripensassero ancora una volta e nelle prossime settimane prendessero un’altra imbarcata, più difficilmente potrebbe essere perseguito il rialzo dei tassi che tutti hanno oramai già scontato nelle quotazioni in essere. Casomai un effetto di più lungo periodo potrebbe, come nel suo precedente più prossimo (la Brexit), riguardare le quotazioni della valuta a stelle e strisce in caso di mancato rialzo dei tassi, cosa che peraltro potrebbe favorire la borsa USA rispetto a quelle europee, come è parimenti accaduto per il Regno Unito. Dunque poche paure!

Si tratta di eccesso di ottimismo?

Forse si, ma non ci sono elementi certi a provarlo e nè ad affermarne l’opposto. E la storia ci insegna che per provocare una grande crisi finanziaria ci vuole la concomitanza di immense forze all’opera. Qualcuno ne ha avvistate all’orizzonte?

Quel che si può vedere al contrario sono dei cerberi più potenti che mai pronti a salvaguardare la stabilità finanziaria -le banche centrali- e con risorse praticamente illimitate a loro disposizione per riuscirvi (alzando i tassi in caso di eccessiva euforia e immettendo nuova liquidità in caso di sconforto).

Un giorno il mondo finirà, ma domani mattina è troppo presto!

3) LO SCOPPIO DELLA BOLLA DEI MERCATI È COME L’ARABA FENICE

I mercati finanziari hanno registrato sino ad oggi un clima economico globale complessivamente migliore di quanto ci si poteva attendere all’inizio del 2016.

Con la prospettiva che gli analisti ci proponevano costantemente (arrivo di una “stagnazione secolare”, ripresa della guerra fredda e possibili nuovi conflitti bellici, rischio di rialzo del Dollaro e problemi in tutti i Paesi Emergenti, a partire dai dubbi sulla stabilità del sistema finanziario cinese) sembrava che dovessero giungere presto forti scossoni, che invece non sono mai arrivati.

Anzi: la volatilità dei mercati nel suo complesso è discesa e le previsioni di tutti gli analisti ed economisti sono state smentite clamorosamente dai fatti: nessuna brutta nuova ha davvero guastato la calma olimpica dei mercati. La tendenza degli economisti a proporre scenari catastrofici non è stata smentita nemmeno questa volta!

È insomma successo il contrario un po’ in tutte le direzioni: l’oro non è andato alle stelle (e nemmeno le quotazioni degli immobili e degli altri beni rifugio), i tassi non sono stati alzati sino ad oggi dalla FED che stavolta però promette di farlo davvero.

Casomai il dubbio sui rialzi dei tassi riguarda quelli successivi al primo: la FED continuerà ad alzarli, dato che tutti si aspettano ed hanno peraltro già scontato un minuscolo quarto di punto prima di Natale?

Le previsioni catastrofiche sono state smentite soprattutto per le borse, giunte ai massimi già un anno fa, a tutt’oggi non si sono sgonfiate granché, mentre i bond che preoccupano tutti (per i rendimenti ridicoli e le lunghe duration: un mix che potrebbe farli precipitare di diverse lunghezze da un giorno all’altro) sono invece in discesa composta, anche in funzione della relativa scarsità di quelli di buona qualità.

Se qualcuno ha poi deciso che l’intontimento narcotico dei mercati è dovuto alla forte somministrazione di allucinogeni monetari e fiscali, non bisogna tuttavia dimenticare che nemmeno la “scontata” previsione di un Dollaro forte a seguito delle tensioni geopolitiche e delle ripetute dichiarazioni belligeranti della Federal Reserve si è poi fino ad oggi verificata.

Eppure alcuni bradisismi si muovono sotto la crosta oramai consolidata da anni di grande liquidità e quotazioni favolose per titoli e borse:

- primo fra tutti il costante declino degli utili aziendali oramai da qualche trimestre. Non lasciamoci infatti ingannare dalle dichiarazioni secondo cui i profitti “hanno battuto le previsioni”! Se le previsioni sono costantemente più basse di quel che si verifica ciò non toglie che i profitti scendono e con essi dovrebbero scendere le valutazioni teoriche delle aziende che li esprimono. E se non è ancora successo è perché le borse sono straliquide e i tassi sono sempre bassi. Molti prevedono che i profitti aziendali non potranno continuare la stagione meravigliosa che hanno vissuto sino ad oggi, anche se personalmente non lo credo;

- anche il Dollaro, rimasto relativamente debole, ha lavorato affinché l’intera finanza globale (paesi emergenti e titoli “energetici” compresi) prendesse un sospiro di sollievo, ma quale altra divisa valutaria è davvero più forte del Dollaro? Lo Yen, no certo (il Giappone è molto ottimista ma tecnicamente in recessione). L’Euro, nemmeno (con tutti i problemi cui l’Unione sta andando incontro, nonostante l’avanzo commerciale persista…). Forse il Renminbi, assurto al gotha delle divise di conto? Ma nemmeno a parlarne: la Banca centrale Cinese non perde occasione per farlo calare!

Dunque è possibile che dal prossimo rialzo dei tassi nessuna principale divisa potrà esibire i suoi muscoli più del Dollaro: mi aspetto per questi motivi un 2017 scintillante e questo è forse il vero motivo per il quale l’oro non va nominalmente su (è scambiato in biglietti verdi, sempre più pesanti).

Certo un Dollaro forte erode la capacità di profitto delle principali aziende americane, le quali pesano non poco nel paniere globale: se il Dollaro andrà ancora su le loro quotazioni potrebbero essere ridimensionate. Ma bisogna anche guardare all’attrattiva dei mercati finanziari americani: se resteranno l’unica ancora di salvezza in un oceano agitato di altri Paesi allora nemmeno il Dollaro potrà buttare giù le borse americane;

- e se il Dollaro può salire ricordiamoci che i tassi potrebbero crescere ancora di più. Dunque i profitti aziendali potrebbero ridursi e con essi prima o poi le valutazioni delle imprese, cioè le azioni quotate e i listini delle borse valori. La grande liquidità dei mercati ha salvato le borse sino ad oggi ma nessuna droga può essere iniettata in eterno! Tuttavia è davvero arduo determinare il “tempismo” con il quale si può pensare di cavalcare una possibilità di ribasso dei mercati.

Anzi, oggi come oggi nessuno può dire per quanto andrà avanti lo scenario perfetto da bambola “Goldilock” che vediamo da molti mesi.

Le scadenze del referendum costituzionale italiano, di eventuali ulteriori svalutazioni della divisa cinese e del rialzo dei tassi coincidono tutte intorno a fine anno e potrebbero sortire l’effetto di riportare le borse al ribasso, disilludendo gli investitori sulle immaginifiche capacità dei mercati di andare sempre e solo in alto.

Ma è solo un’ipotesi, a contrastare la quale giungono notizie di effervescenti sviluppi nel prodotto interno lordo americano, nordeuropeo e persino cinese ed indiano! Per non parlare del terzo mondo, che sta vivendo una nuova primavera economica (sebbene molto settaria, cioè riservata alle classi più agiate) e dei belligeranti programmi di spesa pubblica destinati alle grandi infrastrutture!

Ragionevolmente nessuno oggi è in grado di dire se il fine anno ci può riservare uno scroscio di vendite sui mercati. E nessuno può di conseguenza leggere la palla di cristallo e proferire profezie che non siano totalmente campate in aria.

È il motivo per cui discutere dello scoppio della bolla speculativa dei mercati è come argomentare dell’ “Araba Fenice: che vi sia ciascun lo dice, dove sia nessun lo sa” che Lorenzo da Ponte esprimeva così felicemente nel libretto dell’opera “Così fan tutte” musicata da Mozart.

Chi ne è davvero pronto allora batta un colpo!

4) LA RIVINCITA DEL SOL LEVANTE

L’ECONOMIA GLOBALE MIGLIORA MA I CONSUMATORI NON FESTEGGIANO IN OCCIDENTE

Dopo la pubblicazione degli ultimi dati economici le prospettive di crescita americane restano decisamente buone, ma l’indice sulla fiducia dei consumatori delude i mercati finanziari e limita le quotazioni del petrolio, che sembra non riuscire mai a sfondare la soglia psicologica dei 50 dollari al barile (soprattutto a causa dell’incertezza delle scelte in sede Opec).

Se le quotazioni del petrolio invece continueranno il loro rally si potrebbe parlare di una nuova ventata di ottimismo, a causa soprattutto delle notizie positive che giungono dalla scansione giornaliera dei risultati trimestrali delle grandi imprese e dei loro profitti, senza dubbio migliori di molte attese.

Molte aziende dello Standard&Poor 500 infatti hanno pubblicato i risultati relativi al terzo trimestre 2016 e sono buoni, maledettamente buoni, con un rialzo medio delle performances del 5% rispetto alle stime degli analisti, di poco meno del 2% rispetto al fatturato e, sopra ogni altro argomento, con moltiplicatori di valore ulteriormente cresciuti, che lasciano presagire una continuazione della stagione d’oro delle fusioni e acquisizioni.

Lo iato che viceversa si è creato con le notizie assai meno confortanti provenienti dalle vendite di beni di largo consumo e da quelle del settore energetico fanno supporre che la ripresa americana possa forse riuscire a proseguire indisturbata anche nella seconda parte del 2016, ma tuttavia vada ancora una volta a strattoni, senza perciò fare faville.

Anche in Europa le Borse hanno registrato uno stop dopo una settimana piena di ottimismo, e anche in Europa le performances aziendali hanno superato di gran lunga quelle delle vendite al dettaglio. Il segnale sembra perciò univoco: il potere d’acquisto dei consumatori non cresce e casomai cresce il loro livello di indebitamento, che ovviamente non può continuare all’infinito. I segnali di miglioramento che potevano provenire dalla locomotiva americana non sono perciò tali da fornire prospettive di un vistoso cambio di marcia per i Paesi OCSE.

Se invece sul fronte dei consumi avessimo ricevuto notizie migliori avremmo potuto sperare in una più solida ripresa del sistema bancario, ma così non è stato, sebbene siano in molti a questo punto a prevedere l’obbiettivo di una svolta positiva nelle performances delle principali banche europee, dopo che quelle americane l’hanno già vissuta.

Il fenomeno peraltro è confinato al vecchio continente e solo in parte al nuovo (l’America), mentre nei Paesi Asiatici si respira un’aria decisamente migliore anche per ciò che riguarda le vendite al dettaglio. Sarà in parte merito della demografia , oppure delle politiche fiscali decisamente più espansive, fattostà che il mondo sembra indirizzato a riprendere quella tendenza di fondo verso uno spostamento ad oriente e verso gli emergenti degli sviluppi economici migliori. Tendenza che sembrava essersi definitivamente arrestata poco più di un anno fa.

L’Occidente insomma soffre ancora di emorragia di cervelli e capitali (che volano verso il sol levante), e questo accentua le disparità economiche, la concentrazione della ricchezza e sinanco la fertilità delle innovazioni, sino ad oggi quasi tutte generate in America o in Europa continentale.

Il “decoupling” (disaccoppiamento) delle tendenze tra est e ovest del mondo viene peraltro accentuato dal calo del commercio mondiale e solo in parte compensato dai flussi di capitale, che restano fortemente limitati dalla forza del Dollaro e dalle incertezze che concernono le Borse meno liquide del pianeta, considerate più che mai in bilico, anche in funzione delle crescenti tensioni geopolitiche che lasciano presagire nuovi conflitti, anche solo cibernetici.

Scrutare l’orizzonte è dunque (e come sempre) quantomai difficile, in particolare quando nel farlo si viene poi accecati dal luccichio del sol levante!

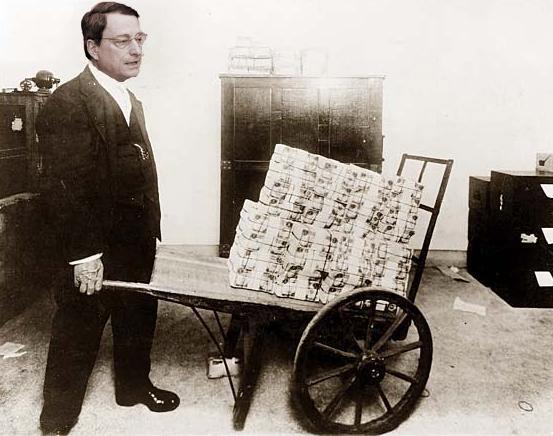

5) IL DILEMMA DI DRAGHI

(GLI SPETTRI CHE SI AGITANO DIETRO L’ATTUALE EUFORIA DEI MERCATI SI CHIAMANO ITALIA E PORTOGALLO)

Nel corso dell’ultimo mese i mercati finanziari sono leggermente regrediti ma hanno sostanzialmente tenuto i livelli stellari raggiunti in precedenza, e questo sulla spinta di molte recenti buone nuove, ivi compresa l’aspettativa di una morte prematura della deflazione, oggi resa più concreta dall’avvento di una nuova politica americana.

E pur tuttavia, sotto i riflettori degli analisti c’è la preoccupazione per il futuro della politica monetaria europea, stretta tra l’esigenza di mantenere il suo programma di facilitazione monetaria (QE) basato su acquisti di titoli di stato (necessario soprattutto a sostenere le quotazioni dei titoli emessi dalle economie più deboli) e l’esigenza -opposta- di compiacere i tedeschi e gli altri Paesi del Nord Europa nell’iniziare a spiegare cosa farà la BCE al termine dell’attuale programma di acquisti, previsto durare solo fino a Marzo 2017.

È chiaro che non è passabile l’ipotesi di smettere di colpo di fornire al mercato secondario di quei titoli come il BTP italiano o il Bond portoghese il “metadone” a loro necessario per mantenere uno spread accettabile nei confronti dei Bund tedeschi. È altrettanto chiaro che non sarà facile proporre una mera riedizione “sine die” dell’attuale programma di facilitazioni monetarie senza sollevare le ire di molte parti d’Europa che vedono nel QE la principale causa delle numerose forzature indotte dai tassi d’interesse negativi.

Per questo motivo in molti si attendono segnali di “creatività” da parte di Mario Draghi per conciliare gli opposti, probabilmente nella direzione di un allentamento graduale degli acquisti di titoli a reddito fisso, oggi nemmeno programmati dopo la sua naturale scadenza fissata dalla BCE a Marzo (il cosiddetto “taper tantrum”).

Il ticchettio del conto alla rovescia in atto tuttavia non preoccupa tanto per la citata scadenza del prossimo marzo del QE, quanto piuttosto per l’annuncio che la Banca Centrale Europea dovrà fare a breve termine circa le sue intenzioni di intervento sui mercati dopo il QE, osservata con molta attenzione perché dietro l’angolo ci sono forti timori di un ulteriore “downgrading” del merito di credito del Portogallo (già oggi al minimo rating accettabile perché la BCE possa intervenire in acquisto dei suoi titoli).

Laddove il Portogallo precipitasse sotto il BBB+ attuale una possibile bufera sui mercati porterebbe quel paese nella situazione della Grecia di due anni fa e risolleverebbe un vero e proprio scontro tra le due anime dell’ Unione Europea.

Ma la vera posta in gioco, in prospettiva, è quella che riguarda le conseguenze del probabile esito negativo del prossimo referendum costituzionale in Italia, dopo il quale una revisione al ribasso del merito di credito dei nostri titoli sarebbe vista come piuttosto scontata, soprattutto se sarà stata preceduta da quella dei titoli portoghesi.

L’economia italiana è però ben più importante per l’Europa e il ns. P.I.L. ammonta a poco meno di duemila miliardi di Euro. Un default tecnico del debito pubblico nazionale porterebbe a una vera e propria bufera monetaria e alla crisi dell’Euro come divisa comune, con la possibilità che i mercati di tutto il resto de mondo ne risentano assai negativamente. La sua possibilità è pertanto vissuta assai negativamente dagli analisti.

Ecco dunque che le prossime settimane potrebbero significare molto per la Presidenza Draghi e in termini di stabilità monetaria europea.

Gli analisti cercano un segnale premonitore delle sorti dell’Unione nella sua capacità di venire effettivamente in soccorso dei Paesi più deboli e, in definitiva, della capacità della BCE di sostenere la sua Divisa Comune davanti alle sfide che pone il mercato, tedeschi permettendo.

Una bella gatta da pelare dunque, l’ennesima ma forse anche la più difficile nella carriera specchiata di Mario Draghi sino ad oggi, nonostante egli abbia sempre dimostrato di saper gestire le curve più pericolose che si è trovato ad affrontare alla guida dell’economia continentale, sempre con forti critiche ideologiche da parte dei banchieri tedeschi riguardo all’utilizzo di strumenti non convenzionali di politica monetaria.

Ma la congiuntura a volte può risultare particolarmente pesante da gestire e potrebbe risultare come quell’ultimo sassolino sul quale può scivolare una intera montagna!

6) BREXIT: LA SVALUTAZIONE LOGORA CHI NON CE L’HA

Difficile interpretare le conseguenze del referendum britannico sulla permanenza in Europa senza tirare di mezzo la politica e le personali convinzioni di ciascuno di noi.

Certo ad oggi, pur non essendoci già stata l’uscita dall’Unione, qualche fatto pratico lo si è già riscontrato. Eppure anche in questo caso (valutare i fatti accaduti dal voto ad oggi) è difficile giudicare quanto sta succedendo senza sgomberare il campo da qualche nostro preconcetto.

Innanzitutto allora proviamo ad elencarli:

- La Sterlina si è svalutata fino al 20% per poi recuperare un buon 5-6%

- Qualche banca sta abbandonando la City

- Qualche ufficio comunitario (come la European Banking Authority) sta pensando a dove riposizionarsi

- La Borsa è salita quasi quanto è scesa la Sterlina

- Un certo numero di posti di lavoro sono sicuramente stati irrimediabilmente perduti nella City, sebbene ci sia chi afferma che le cose anche senza la Brexit non sarebbero andate diversamente a causa della progressiva informatizzazione nel settore bancario (la c.d. Fintech)

- Le tasse sono state abbassate per stimolare gli investimenti e l’emersione dei profitti

- I rapporti con il Commonwealth sono stati stretti ulteriormente

- L’economia interna sembra accelerare invece di risentirne

- La fiducia dei cittadini sembra aumentare nelle istituzioni pubbliche e nel proprio futuro

- La Cancelliera May sta cavalcando l’entusiasmo popolare per consolidare la propria leadership conservatrice.

Questo ultimo dato ha indubbiamente fatto ritenere ai più che l’uscita della Gran Bretagna sarà immediata e “violenta”, ma la verità è che invece la porta in faccia ai burocrati di Bruxelles non supera la sfera delle comunicazioni politiche ai propri elettori e difficilmente potrà essere spinta al punto da portare conseguenze che non convengono innanzitutto alla GB.

Nemmeno l’Unione Europea può giocare troppo il ruolo dell’indignato perché l’interscambio con la GB su traduce innanzitutto in forti esportazioni nette di Francia e Germania oltre la Manica (molto più che l’Italia e molto più che dalla GB verso di loro) e nessuno a Bruxelles vuole far perdere troppi quattrini ai due Paesi leader dell’Unione solo per questioni di orgoglio. Dunque vedo poca sostanza dietro le dichiarazioni delle parti.

Devo osservare però che se sono in molti ad affermare che le vere conseguenze dell’uscita dall’Unione devono ancora farsi misurare, io non sono tra quelli. L’andamento economico di un Paese sviluppato come la GB è influenzato da così tanti fattori da risultare difficile che una questione strettamente politica possa estendere la sua influenza su un arco di numerosi mesi anni.

La svalutazione della Sterlina inoltre sembra stia portando alla GB nuovi capitali in cerca di rendimenti superiori allo zero assoluto dell’Eurozona e un deciso risveglio del mercato immobiliare, inizialmente affetto dal problema opposto. Può risvegliare le esportazioni e dare uno slancio all’inflazione che, entro certi limiti tutti gli altri Paesi OCSE stanno cercando di far crescere senza riuscirvi.

Una cosa è purtroppo invece quasi certa: a far le spese della Brexit e della svalutazione della Sterlina sarà innanzitutto il primo gruppo di Paesi membri dell’Unione Europea, sia perché l’Euro era già in precedenza sopravvalutato per tutti i Paesi dell’Unione esclusa la Germania, e sia perché la piazza di Londra continuerà (anche se magari con minor intensità) a concentrare buona parte delle transazioni finanziarie del mondo intero ma queste da adesso in poi avverranno fuori dell’Unione Europea che avrà inoltre perduto parte del suo “Prodotto Interno Lordo” complessivo ed è perciò inevitabilmente destinata a ridimensionare le sue ambizioni.

E scagliare i mezzi d’informazione a descrivere le improbabili future rovine della “perfida Albione” poteva indubbiamente aiutare i politici continentali a sostenere nei confronti dei loro elettori l’antico adagio sempre valido: “mal comune mezzo gaudio”!

7) PETROLIO

La crisi degli investimenti in estrazione petrolifera che il mondo ha vissuto negli ultimi 12-24 mesi non potrà che avere conseguenze in termini di prezzo del barile, soprattutto se risulterà veritiera la previsione di forte aumento della domanda di greggio nel giro di un paio d’anni. Oggi l’uso dei carburanti fossili (ivi incluso anche il gas, quindi, il cui utilizzo è in netta crescita) contano per circa l’80% del totale della domanda di energia, mentre si suppone che tale percentuale scenda “solo” al 75% entro il 2040, lasciando dunque spazio per un aumento consistente della produzione di petrolio di oltre il 10%, dagli attuali 94 ai futuri 104 milioni di barili al giorno.

Concordo pienamente con chi ha affermato queste cose anche se le medesime non sono una ragione sufficiente per affermare autorevolmente in quale direzione andrà il prezzo del petrolio prima di quel fatidico paio d’anni! Anzi: l’avvento di Trump alla Casa Bianca lascia intravedere più di una liberalizzazione all’orizzonte che potrebbe decisamente favorire una maggior produzione a stelle e strisce, sino ad oggi il maggior fattore singolo che ha portato il petrolio agli infimi livelli che si sono visti qualche mese fa e alla “trappola” dei 50 Dollari attuale (con una escursione massima di 10 Dollari verso l’alto o verso il basso), dalla quale non sembra così facile che verrà fuori a breve.

Bisogna poi considerare il fatto che il basso livello di prezzo della materia energetica per eccellenza è comunque espresso in Dollari, la divisa valutaria che più si è apprezzata negli ultimi quattro anni, lasciando a quasi tutte le divise dei Paesi Emergenti una svalutazione media del 20%, e a quelle emesse dai Paesi OCSE una differenza media di circa il 10%. Come dire che per tutti gli altri il petrolio costa comunque di più di quanto appare.

È la principale ragione (insieme all’aumento occulto delle accise pubbliche) per la quale gli Italiani non si sono neanche accorti delle oscillazioni del suo prezzo.

Tra l’altro uno dei motivi per i quali gli investimenti nell’estrazione di petrolio sono rallentati è la maggior propensione (dei paesi che se lo possono permettere) ad investire nella sua raffinazione di nuova generazione (ecocompatibile e più efficiente) per poter esportare verso il resto del mondo il prodotto finito e migliorare così i margini complessivi. In particolare l’Arabia Saudita sta muovendosi in tale direzione, ma anche alcuni paesi africani, come la Nigeria, e molti paesi dell’America Latina.

Come dargli torto, visto il livello record delle riserve di oro nero stoccate in giro per il mondo da chi ha pensato di poter fare media dalle pesanti oscillazioni del prezzo? Se tra giacimenti certificati e depositi il mondo rischia di essere sommerso di venditori, è chiaro che gli investimenti nella ricerca ed estrazione risultano meno appetibili di quelli nella trasformazione, raffinazione e chimica di base, dove i margini sono ancora decenti per chi la materia prima non sa dove accumularla.

Il punto peraltro è tutto qui: è vero che le previsioni indicano tempi migliori, ma è difficile trasformarle in pane da mettere sotto i denti e, nel frattempo, non appena gli sforzi dell’Opec per farne risalire le quotazioni hanno successo, ecco che nuove riserve (in eccesso) di greggio vengono servite sul mercato spot, calmierandone l’effetto.

Si calcola che quelle riserve in eccesso potranno essere smaltite in non meno di un annetto, forse due. Ed ecco che torniamo al discorso iniziale : nel medio termine possiamo sì aspettarci una ripresa delle quotazioni dell’energia, ma ben più difficilmente nel breve termine, dato anche l’allarme “surriscaldamento globale” che induce la necessità urgente di una decisa moralizzazione per l’utilizzo di risorse che bruciando generano emissioni carboniche nell’atmosfera.

Se così accadesse davvero (ma ne dubito fortemente) le quotazioni dei carburanti fossili sarebbero destinate all’eterno declino!

Gli esperti però concordano sul fatto che l’intera filiera del petrolio è un settore industriale che sta aumentando a dismisura la sua efficienza, lasciando spazio a migliori guadagni indipendentemente dal livello futuro del prezzo di vendita del prodotto, tanto perché dal mercato globale stanno uscendo tutti i piccoli operatori estrattori e raffinatori che non potevano contare sulle economie di scala, quanto per il fatto che molti prevedono una forte crescita delle estrazioni sottomarine a partire dal 2020, subsettore dove la tecnologia ha oramai raggiunto un punto interessante di stabilizzazione ma che richiede ingenti investimenti iniziali.

Se la cosa potrà sortire un diverso impatto ambientale rispetto ai classici pozzi dei deserti mediorientali a me è difficile dirlo, ma certo se dovesse verificarsi essa rilancerà l’ammontare delle quantità estratte, calmierandone ancora una volta il prezzo.

8)SUPERAMMORTAMENTO: LA LISTA DEI BENI INCENTIVATI

L’elenco è suddiviso in quattro grandi aree :

- Beni strumentali con funzionamento controllato da sistemi computerizzati e/o gestito tramite opportuni sensori e azionamenti

- Sistemi per l’assicurazione della qualità e della sostenibilità

- Dispositivi per l’interazione uomo macchina e per il miglioramento dell’ergonomia e della sicurezza del posto di lavoro in logica 4.0

- Beni immateriali (software, sistemi e/o system integration, piattaforme e applicazioni) connessi a investimenti in beni materiali Industria 4.0

Beni strumentali con funzionamento controllato da sistemi computerizzati e/o gestito tramite opportuni sensori e azionamenti

In questa macro-categoria sono comprese:

- macchine utensili per asportazione

- macchine utensili operanti con laser e altri processi a flusso di energia (ad esempio plasma, waterjet, fascio di elettroni), elettroerosione, processi elettrochimici

- macchine per la realizzazione di prodotti mediante la trasformazione dei materiali o delle materie prime

- macchine utensili per la deformazione plastica dei metalli e altri materiali

- macchine utensili per l’assemblaggio, la giunzione e la saldatura

- macchine per il confezionamento e l’imballaggio

- macchine utensili di de-produzione e re-manufacturing per recuperare materiali e funzioni da scarti industriali e prodotti di ritorno a fine vita (ad esempio macchine per il disassemblaggio, la separazione, la frantumazione, il recupero chimico)

- robot, robot collaborativi e sistemi multi-robot

- macchine utensili e sistemi per il conferimento o la modifica delle caratteristiche superficiali dei prodotti e/o la funzionalizzazione delle superfici

- macchine per la manifattura additiva utilizzate in ambito industriale

- macchine, strumenti e dispositivi per il carico/scarico, movimentazione, pesatura e/o il sorting automatico dei pezzi, dispositivi di sollevamento e manipolazione automatizzati, AGV e sistemi di convogliamento e movimentazione flessibili, e/o dotati di riconoscimento pezzi (ad esempio RFID, visori e sistemi di visione)

- magazzini automatizzati interconnessi ai sistemi gestionali di fabbrica.

Per distinguere le macchine aventi diritto all’iperammortamento da quelle che invece hanno diritto solo al superammortamento vengono poste alcune condizioni, alcune tassative, altre “opzionali”. Si legge infatti nell’allegato che tutte le macchine sopra citate devono essere dotate delle seguenti caratteristiche:

- controllo per mezzo di CNC (Computer Numerical Control) e/o PLC (Programmable Logic Controller)

- interconnessione ai sistemi informatici di fabbrica con caricamento da remoto di istruzioni e/o part program

- integrazione automatizzata con il sistema logistico della fabbrica o con la rete di fornitura e/o con altre macchine del ciclo produttivo

- interfacce uomo macchina (HMI) semplici e intuitive

- rispondenza ai più recenti standard in termini di sicurezza, salute e igiene del lavoro

Inoltre tutte le macchine sopra citate devono essere dotate di almeno due tra le seguenti caratteristiche per renderle assimilabili e/o integrabili a sistemi cyberfisici:

- sistemi di tele manutenzione e/o telediagnosi e/o controllo in remoto

- monitoraggio in continuo delle condizioni di lavoro e dei parametri di processo mediante opportuni set di sensori e adattività alle derive di processo

- caratteristiche di integrazione tra macchina fisica e/o impianto con la modellizzazione e/o la simulazione del proprio comportamento nello svolgimento del processo (sistema cyberfisico)

- dispositivi, strumentazione e componentistica intelligente per l’integrazione, la sensorizzazione e/o l’interconnessione e il controllo automatico dei processi utilizzati anche nell’ammodernamento o nel revamping dei sistemi di produzione esistenti

- filtri e sistemi di trattamento e recupero di acqua, aria, olio, sostanze chimiche e organiche, polveri con sistemi di segnalazione dell’efficienza filtrante e della presenza di anomalie o sostanze aliene al processo o pericolose, integrate con il sistema di fabbrica e in grado di avvisare gli operatori e/o fermare le attività’ di macchine e impianti.

Sistemi per l’assicurazione della qualità e della sostenibilità

Fanno parte di questa categoria le seguenti merceologie:

- sistemi di misura a coordinate e non (a contatto, non a contatto, multi-sensore o basati su tomografia computerizzata tridimensionale) e relativa strumentazione per la verifica dei requisiti micro e macro geometrici di prodotto per qualunque livello di scala dimensionale (dalla larga scala alla scala micro- o nano-metrica) al fine di assicurare e tracciare la qualità del prodotto e che consentono di qualificare i processi di produzione in maniera documentabile e connessa al sistema informativo di fabbrica

- altri sistemi di monitoraggio in-process per assicurare e tracciare la qualità del prodotto e/o del processo produttivo e che consentono di qualificare i processi di produzione in maniera documentabile e connessa al sistema informativo di fabbrica

- sistemi per l’ispezione e la caratterizzazione dei materiali (ad esempio macchine di prova materiali, macchine per il collaudo dei prodotti realizzati, sistemi per prove/collaudi non distruttivi, tomografia) in grado di verificare le caratteristiche dei materiali in ingresso o in uscita al processo e che vanno a costituire il prodotto risultante a livello macro (es. caratteristiche meccaniche) o micro (ad esempio porosità, inclusioni) e di generare opportuni report di collaudo da inserire nel sistema informativo aziendale

- dispositivi intelligenti per il test delle polveri metalliche e sistemi di monitoraggio in continuo che consentono di qualificare i processi di produzione mediante tecnologie additive

sistemi intelligenti e connessi di marcatura e tracciabilità dei lotti produttivi e/o dei singoli prodotti (ad esempio RFID – Radio Frequency. Identification) - sistemi di monitoraggio e controllo delle condizioni di lavoro delle macchine (ad esempio forze, coppia e potenza di lavorazione; usura tridimensionale degli utensili a bordo macchina; stato di componenti o sotto-insiemi delle macchine) e dei sistemi di produzione interfacciati con i sistemi informativi di fabbrica e/o con soluzioni cloud

- strumenti e dispositivi per l’etichettatura, l’identificazione o la marcatura automatica dei prodotti, con collegamento con il codice e la matricola del prodotto stesso in modo da consentire ai manutentori di monitorare la costanza delle prestazioni dei prodotti nel tempo e di agire sul processo di progettazione dei futuri prodotti in maniera sinergica, consentendo il richiamo di prodotti difettosi o dannosi

- componenti, sistemi e soluzioni intelligenti per la gestione, l’utilizzo efficiente e il monitoraggio dei consumi energetici

- filtri e sistemi di trattamento e recupero di acqua, aria, olio, sostanze chimiche, polveri con sistemi di segnalazione dell’efficienza filtrante e della presenza di anomalie o sostanze aliene al processo o pericolose, integrate con il sistema di fabbrica e in grado di avvisare gli operatori e/o fermare le attività’ di macchine e impianti.

Dispositivi per l’interazione uomo macchina e per il miglioramento dell’ergonomia e della sicurezza del posto di lavoro in logica 4.0

Fanno parte di questa categoria le seguenti merceologie:

- banchi e postazioni di lavoro dotati di soluzioni ergonomiche in grado di adattarli in maniera automatizzata alle caratteristiche fisiche degli operatori (ad esempio caratteristiche biometriche, età, presenza di disabilità)

- sistemi per il sollevamento/traslazione di parti pesanti o oggetti esposti ad alte temperature in grado di agevolare in maniera intelligente/robotizzata/interattiva il compito dell’operatore

- dispositivi wearable, apparecchiature di comunicazione tra operatore/operatori e sistema produttivo, dispositivi di realtà aumentata e virtual reality

- interfacce uomo-macchina (HMI) intelligenti che supportano l’operatore in termini di sicurezza ed efficienza delle operazioni di lavorazione, manutenzione, logistica.

Beni immateriali (software, sistemi e system integration, piattaforme e applicazioni) connessi a investimenti in beni materiali Industria 4.0

Per i beni immateriali il beneficio non sarà quello dell’iperammortamento, ma “solo” del superammortamento (140%) a condizione, naturalmente, che i software siano funzionali alla trasformazione tecnologica in chiave Industria 4.0. La previsione è in ogni caso positiva, considerato che un ammodernamento in chiave industria 4.0 è composto quasi sempre sia da una componente hardware che da una software, finora esclusa da qualsiasi incentivazione.

Ecco la lista dei Software incentivabili :

- Software, sistemi, piattaforme e applicazioni per la progettazione, definizione/qualificazione delle prestazioni e produzione di manufatti in materiali non convenzionali o ad alte prestazioni, in grado di permettere la progettazione, la modellazione 3D, la simulazione, la sperimentazione, la prototipazione e la verifica simultanea del processo produttivo, del prodotto e delle sue caratteristiche (funzionali e di impatto ambientale), e/o l’archiviazione digitale e integrata nel sistema informativo aziendale delle informazioni relative al ciclo di vita del prodotto (sistemi EDM, PDM, PLM, Big Data Analytics)

- software, sistemi, piattaforme e applicazioni per la progettazione e riprogettazione dei sistemi produttivi che tengano conto dei flussi dei materiali e delle informazioni

- software, sistemi, piattaforme e applicazioni di supporto alle decisioni in grado di interpretare dati analizzati dal campo e visualizzare agli operatori in linea specifiche azioni per migliorare la qualità del prodotto e l’efficienza del sistema di produzione

- software, sistemi, piattaforme e applicazioni per la gestione e il coordinamento della produzione con elevate caratteristiche di integrazione delle attività di servizio, come la logistica di fabbrica e la manutenzione (quali ad esempio sistemi di comunicazione intrafabbrica, bus di campo/fieldbus, sistemi SCADA, sistemi MES, sistemi CMMS, soluzioni innovative con caratteristiche riconducibili ai paradigmi dell’IoT e/o del cloud computing)

- software, sistemi, piattaforme e applicazioni per il monitoraggio e controllo delle condizioni di lavoro delle macchine e dei sistemi di produzione interfacciati con i sistemi informativi di fabbrica e/o con soluzioni cloud software, sistemi, piattaforme e applicazioni di realtà virtuale per lo studio realistico di componenti e operazioni (es. di assemblaggio), sia in contesti immersivi o solo visuali

- software, sistemi, piattaforme e applicazioni di reverse modelling and engineering per la ricostruzione virtuale di contesti reali

- software, sistemi, piattaforme e applicazioni in grado di comunicare e condividere dati e informazioni sia tra loro che con l’ambiente e gli attori circostanti (Industrial Internet of Things) grazie ad una rete di sensori intelligenti interconnessi

- software, sistemi, piattaforme e applicazioni per il dispatching delle attività e l’instradamento dei prodotti nei sistemi produttivi

- software, sistemi, piattaforme e applicazioni per la gestione della qualità a livello di sistema produttivo e dei relativi processi

- software, sistemi, piattaforme e applicazioni per l’accesso a un insieme virtualizzato, condiviso e configurabile di risorse a supporto di processi produttivi e di gestione della produzione e/o della supply chain (cloud computing)

- software, sistemi, piattaforme e applicazioni per Industrial Analytics dedicati al trattamento ed all’elaborazione dei Big Data provenienti dalla sensoristica IoT applicata in ambito industriale (Data Analytics & Visualization, Simulation e Forecasting)

- software, sistemi, piattaforme e applicazioni di Artificial Intelligence & Machine Learning che consentono alle macchine di mostrare un’abilità e/o attività intelligente in campi specifici a garanzia della qualità del processo produttivo e del funzionamento affidabile del macchinario e/o dell’impianto

- software, sistemi, piattaforme e applicazioni per la produzione automatizzata e intelligente, caratterizzata da elevata capacità cognitiva, interazione e adattamento al contesto, autoapprendimento e riconfigurabilità (cybersystem)

- software, sistemi, piattaforme e applicazioni per l’utilizzo lungo le linee produttive di robot, robot collaborativi e macchine intelligenti per la sicurezza e la salute dei lavoratori, la qualità dei prodotti finali e la manutenzione predittiva

- software, sistemi, piattaforme e applicazioni per la gestione della realtà aumentata tramite Wearable device

- software, sistemi, piattaforme e applicazioni per dispositivi e nuove interfacce uomo/macchina che consentano l’acquisizione, la veicolazione e l’elaborazione di informazioni in formato vocale, visuale e tattile

- software, sistemi, piattaforme e applicazioni per l’intelligenza degli impianti cha garantiscano meccanismi di efficienza energetica e di decentralizzazione in cui la produzione e/o lo stoccaggio di energia possono essere anche demandate (almeno parzialmente) alla fabbrica

- software, sistemi, piattaforme e applicazioni per la protezione di reti, dati, programmi, macchine e impianti da attacchi, danni e accessi non autorizzati (cybersecurity)

- software, sistemi, piattaforme e applicazioni di Virtual Industrialization che, simulando virtualmente il nuovo ambiente e caricando le informazioni sui sistemi cyberfisici al termine di tutte le verifiche, consentono di evitare ore di test e fermi macchina lungo le linee produttive reali.

(PER RIDERCI SOPRA)

9) IL COMPLESSO DI SUPERIORITÀ SPIEGATO AGLI IDIOTI CHE NE SONO VITTIMA

Tra le patologie sociali quella del complesso di superiorità mi ha sempre attratto come un entomologo può esserlo per le sue bestiole, tanto per la barbarie che lo sottende, quanto per il cinismo e la pochezza di fondo di chi ne è affetto.

Quel genere di complessati sono persone che devono buona parte delle loro fissazioni (il complesso in generale può essere volgarmente definito come una suprema fissazione che si radica nella mente) a eccessi di insegnamenti ricevuti da bambino oppure a deviazioni derivanti dalla volontà di rivincita sociale.

Essi costruiscono un loro mondo fatto di menzogne, che fa loro percepire di “essere nel giusto”.

Un vero complessato è perciò il perfetto borghese o un aristocratico di seconda serie che diventa conformista e ligio a talune regole al solo scopo di poter affermare il proprio distacco dalle bassezze dell’umana vicenda e, per farlo, è pronto a violentare la propria psiche e quella di chi lo circonda.

Normalmente il complesso di superiorità è pura espressione di rivincita, sia essa economica, di successo, oppure sociale o ancora una rivalsa ancestrale. Tipica icona di ciò è il calciatore che si accompagna a trasgressive veline, alla guida auto supersoniche. Ma altre volte è il piccolo borghese divenuto importante, potente o arricchito che apparentemente continua a condurre una vita moderata. Anzi, questi ultimi sono i peggiori!

Difficilmente però una persona davvero dotata e per questo arrivata davvero ai vertici della sua carriera o della socialità soffre di tale patologia. Un qualche passato di mediocrità e un successo giunto solo a metà (rispetto ai miti che egli si crea)sono elementi necessari per cadere in trappola.

Senza una profonda frustrazione subíta in precedenza nella vita e oggi scaricata attraverso la logica perversa degli status symbol e degli amici “esclusivi”, senza una tensione emotiva repressa in precedenza, il complesso non si sviluppa.

Quando invece talune circostanze fortunate fanno esplodere nella vittima il mito del superuomo , allora egli talvolta si butta sul fitness, talaltra sulle espressioni di presunta superiorità intellettuale, altre ancora nelle forme più grottesche di opulenza.

Il concetto di Übermensch introdotto dal filosofo Friedrich Nietzsche, è un’immagine o figura metaforica che rappresenta l’uomo che diviene tale in un rinnovamento contrassegnato dal cosiddetto “nichilismo attivo”. Secondo Nietzsche, infatti, il nichilismo passivo che segue alla più o meno onirica scoperta dell’inesistenza di uno scopo della vita può essere superato solo con un maniacale accrescimento dello spirito, il quale appunto sembra aprire le porte a una nuova vita.

La volontà di mettercela tutta, la volontà di emergere “a qualunque costo” sono forme “moderate” (nella concezione del poveretto che si scopre formidabile) di espressione del nichilismo attivo.

Ovviamente il complessato in questione è spesso stressato e solo come un cane, per cui talvolta tentenna e prova a rimangiarsi talune convinzioni, ma il fenomeno è di breve durata. Anche quando mantiene pochi distaccati legami con il suo passato e tende a non mostrare agli estranei i supergiocattoli idonei alla sua classe di età (dalle auto esclusive a tutto il resto), egli costruisce una sua propria filosofia, sviluppa un istinto di arrampicamento sociale o lavorativo e trasuda aggressività repressa da ogni piccolo dettaglio del suo comportamento, sia egli per sua indole un “diplomatico” oppure uno “spaccone”.

Il diplomatico accentuerà i tratti della sua accondiscendenza apparente, del suo conformismo politico, della sua benevolenza stampata sulla propria maschera teatrale, mentre lo spaccone mettera in evidenza le espressioni più deteriori del suo ego.

In entrambi i casi il complessato è tuttavia semplicemente un poveretto che ha perso il proprio equilibrio e cerca negli estremi di qualsiasi natura quegli appigli che possano avallare la sua concezione del mondo.

Possiamo perciò definire il complessato della superiorità come un filosofo della propria grandezza? Si, se questo lo fa rilassare, ma prima o poi egli dovrà prendere coscienza del fatto che per tutti gli altri è semplicemente un idiota che si rovina la vita!

Italiano

Italiano