Tutti i dubbi di Ferragosto

Edizione Agosto 2016

INDICE:

- Come uscire dalla prospettiva di una stagnazione secolare?

- Se il mondo rallenta, la Cina resiste?

- Banche: Stress Test a parte si ricomincia da capo

- E’ il momento di comprare oro prima che arrivi il prossimo storno di Borsa?

- La terza guerra mondiale è in corso, ma non si vede

- Le grandi multinazionali l’innovazione la preferiscono à la carte

- Rizzoli-Corriere della Sera e gli amici di Urbano Cairo

- Tutti i dubbi del 2016 alla vigilia della pausa estiva

1) COME USCIRE DALLA PROSPETTIVA DI UNA STAGNAZIONE SECOLARE?

(rischi e vantaggi delle politiche economiche suggerite dai seguaci di Alvin Hansen)

Nel lontano 1937 Alvin Harvey Hansen, un economista cinquantenne divenuto famoso per aver sviluppato insieme a John Hicks l’oggi arcinoto modello “IS–LM” (che mostra l’influenza sul Prodotto Interno Lordo delle politiche monetarie e fiscali tramite due semplici curve su un grafico che mettono in correlazione la domanda di investimento e l’offerta di moneta) ricevette l’invito ad occupare la cattedra di politica economica all’Università di Harvard. Il suo primo libro “Full Recovery or Stagnation?”pubblicato nel 1938 per i tipi di quell’Università accoglieva la teoria della necessità di forti interventi nella politica fiscale (di John Mainard Keynes) quale unico estremo rimedio ad una situazione di “trappola della liquidità”, ponendo le basi per quella che sarebbe stata chiamata presto la “teoria della stagnazione secolare”. Anche per questo motivo Hansen divenne poi noto come il “Keynes d’America”.

Molti anni dopo, quasi un’ottantina per l’esattezza, al comparire delle politiche di Quantitative Easing, quella teoria è stata ripresa da vari economisti neo-keynesiani per dimostrare l’impossibilità di risollevare stabilmente lo sviluppo economico e i tassi di interesse reali con il solo intervento delle banche centrali.

La teoria della Stagnazione Secolare torna oggi di grande attualità dal momento che il mondo intero si chiede se, nonostante un minimo di ripresa ci sia stato dopo lo shock finanziario del 2008, con i tassi che sprofondano sotto zero e i profitti delle imprese che scendono, l’economia globale non stia avvitandosi di nuovo in una tendenza recessiva di lungo periodo, ben lontana da quell’inflazione-obiettivo al 2% a lungo propugnata sino ad oggi.

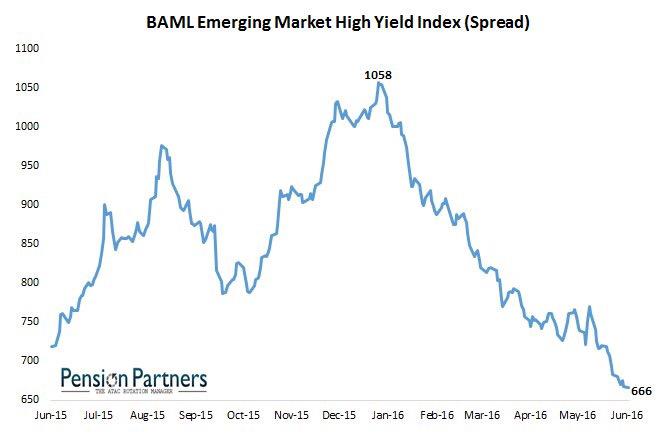

Secondo questo filone accademico la stagnazione secolare trae buon gioco dalla crescente globalizzazione e integrazione dei mercati finanziari per propagarsi nel mondo attraverso una serie di meccanismi che partono dall’instabilità e dall’incertezza che si sviluppa nei paesi più ricchi per coinvolgere poi a cascata tutti gli altri (e farne soprattutto pagare il maggior prezzo proprio a questi ultimi):

- L’eccesso di risparmio in cerca di rendimenti

- I movimenti di capitale

- I tassi di cambio delle valute

- La conseguente riduzione della spesa corrente

- La conseguente riduzione delle esportazioni.

Esistono dei rimedi allo stato attuale? Probabilmente no, dicono i keynesiani eredi spirituali di Alvin Hansen, a meno di decisi e tempestivi interventi di politica fiscale volti ad incrementare decisamente gli investimenti infrastrutturali.

La tesi è peraltro molto diffusa tra quasi tutti gli economisti moderni, ma i politici al governo sino ad oggi non sono stati orientati a compiere un tale passo, non solo a causa del già eccessivo e crescente indebitamento pubblico di tutte le principali nazioni, ma soprattutto in ragione della divergenza di interessi in gioco tra i paesi emergenti e quelli avanzati, che l’aggravarsi della situazione genera.

Secondo le loro teorie la radicalizzazione degli stimoli monetari, priva di adeguate politiche fiscali, non farebbe che aggravare la situazione e non ci sono soluzioni facili di fronte a questa prospettiva: sintantoché non interverranno forti e coordinate iniziative tra i diversi “policy makers” l’economia mondiale resterà vittima di deflazione e stagnazione economica per molti anni a venire.

Quel che ne consegue è il più recente orientamento dei protagonisti della politica economica globale a dimenticare i livelli assoluti di indebitamento pubblico cui si è giunti per buttarsi ugualmente di slancio nell’adozione di nuovi importanti stimoli fiscali all’economia reale, a partire dal Giappone per vedere presto le medesime iniziative anche in America ed Europa.

I rischi legati all’avvio di tali politiche sono sostanzialmente tre:

– che si possa generare una ventata di violenta inflazione

– che tali iniziative aggravino solo i debiti pubblici senza riuscire a rinvigorire la fiducia degli operatori economici

– che non riusciranno a coordinarsi, limitandone i benefici raggiunti ai paesi più sviluppati ed accentuando il divario tra ricchezza e povertà nel mondo.

Dal momento che i rischi citati sono assolutamente reali e che risulterebbe decisamente ottimistico pensare che quegli stimoli verranno contemporaneamente adottati in misura adeguata e coordinata da tutti i principali paesi industrializzati, c’è una certa probabilità che i mercati finanziari, nell’incertezza dei risultato, subiranno più di un sussulto!

2) SE IL MONDO RALLENTA, LA CINA RESISTE?

In questi giorni di relativa calma sui mercati, di ovvie prese di beneficio dopo che le borse occidentali hanno tentato di raggiungere nuovi massimi, di mancato flagello successivo al voto britannico sull’Europa, di azzeramento della crescita economica americana e nuovo sgonfiamento dei prezzi di petrolio e commodities in generale, sembra davvero che il Ferragosto sia arrivato per tutti.

Sembra, ma è possibile che non sia così: mentre i tassi continuano a sprofondare a ridosso o al di sotto dello zero il fuoco di una nuova possibile crisi dei mercati cova sotto la brace.

A rivelarcelo sono numerosi “segnali deboli” e di lungo periodo che lasciano pensare alla possibilità che l’economia mondiale non sia avviata su un tranquillo percorso di crescita ordinata, bensì che stia accumulando ritardi e disallineamenti da far pensare che già durante la pausa feriale possano manifestarsi nuovi terremoti sui mercati finanziari, dal momento che i bradisismi in atto continuano a scavare una fossa che prima o poi potrebbe provocarne qualcuno.

Quali sono questi segnali deboli che non fanno rumore né meritano le prime pagine della stampa ma che rivelano profondi sommovimenti, capaci di coglierci di sorpresa a fronteggiare una nuova crisi? Proviamo insieme ad esaminarne qualcuno :

-

- La sensazione che il rallentamento della crescita economica americana sia tutt’altro che un fenomeno passeggero, anche perché stagionalmente i prossimi due trimestri sono di solito meno “vispi” dei primi. Quando l’America cresce meno del 2% annuo sta di fatto marcando il passo di una possibile riduzione del reddito personale disponibile, dal momento che l’incremento della sua popolazione resta superiore (cosa che mi fa pensare che Trump abbia più chances di vincere che non la rivale erede del presidente Obama);

- Il calo del commercio mondiale, poi: la notizia non fa alcun rumore ma lascia più di un sospetto relativo ad un più che proporzionale rilassamento dell’attività economica dei paesi emergenti e dell’attitudine alla riduzione dell’investimento nei paesi più avanzati. Il grafico qui sotto del “Baltic Dry Index” dovrebbe fornire un’idea della forte riduzione in atto nelle spedizioni internazionali di merce;

- Anche la nuova tendenza al ribasso delle principali materie prime tra le quali il petrolio è un segnale deciso della limitatezza della domanda di beni, servizi e investimenti;

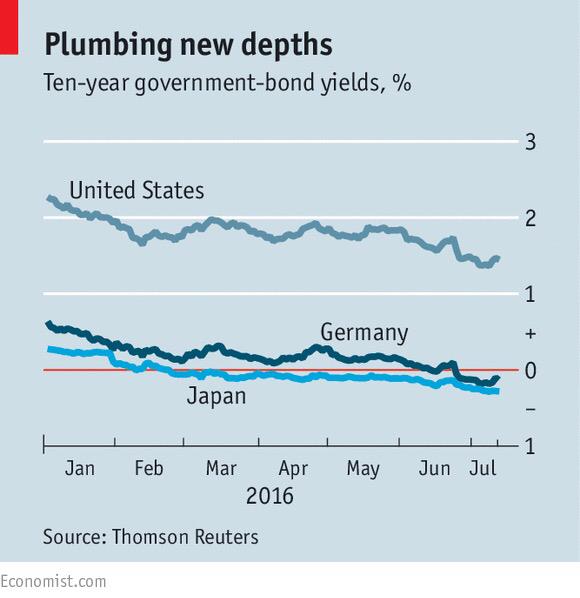

- La continua immissione di liquidità (a turno da parte delle diverse banche centrali: l’ultima arrivata è la Bank of England) che ha contribuito alla riduzione dei tassi di interesse e alla conseguente riduzione del reddito atteso dagli investimenti produttivi ha generato, indirettamente, un ampliamento della deflazione perché ha contribuito a scoraggiarne l’urgenza. Non c’è banca d’affari che non abbia abbassato le stime sulla crescita economica globale. Barclays ha tagliato le previsioni sul Pil mondiale di 0,5 punti percentuali, quelle sul Pil europeo di 1,1 punti e quelle sul Pil inglese di 2,2 punti, motivo per cui anche titoli di Stato a rendimenti negativi sono appetibili: gli investitori scontano nuovi possibili stimoli da parte delle banche centrali e ulteriori discese dei rendimenti;

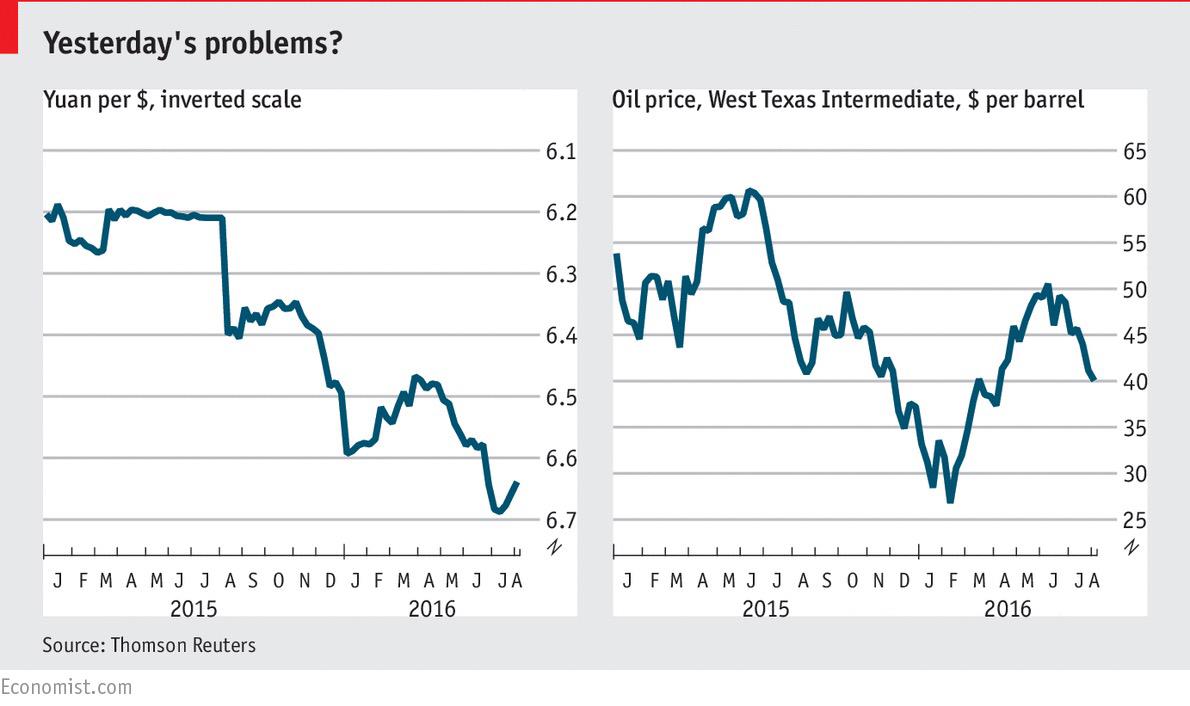

- Il deprezzamento delle principali valute contro Dollaro e in particolare il Renminbi rivela una scarsa fiducia degli operatori finanziari professionali nei confronti delle borse periferiche a favore delle maggiori piazze continentali e una relativamente bassa domanda di consumi nei paesi emergenti. La crescita dell’economia cinese poggia ancora parecchio sulla sua possibilità di esportare prodotti in tutto il mondo e di continuare a investire per farlo. Se i capitali fuggono il processo inciampa;

- Il calo dei prezzi dell’energia ha anche contribuito in maniera significativa a far calare i profitti delle imprese americane del 4% circa su base annua, cosa che a sua volta può contribuire alla progressiva disaffezione degli investitori di lungo periodo nei cfr delle borse periferiche.

Cosa se ne può dedurre?

Innanzitutto che le principali borse mondiali non possono resistere a lungo sui massimi storici se continua il deflusso di capitali attualmente in corso in esodo dai fondi comuni azionari.

In secondo luogo la discesa dei tassi sottozero troverebbe la sua principale ragion d’essere nella riduzione degli oneri finanziari per l’immenso debito pubblico delle principali nazioni ma ha anch’essa dei limiti, oltre i quali l’intero sistema economico occidentale risulta compromesso e a lungo andare gli investimenti produttivi, come notavamo più sopra, invece di venire favoriti risultano di fatto penalizzati.

Infine il mercato dei capitali risulta favorevole alle valute più forti, come il Dollaro (e anche l’Euro) e alle borse più liquide. Il rischio pertanto è quello di veder scivolare ulteriormente la divisa cinese, ridimensionarsi quella giapponese e forse precipitare tutte quelle minori, ivi compresa la rupia indiana.

Insomma, cavalcare la tigre dei mercati in deflazione conviene soltanto sulle piazze finanziarie principali.

Ma cosa succederebbe se anche solo il Renminbi dovesse subire un nuovo scivolone estivo? Probabilmente molto trambusto dappertutto sui mercati, non facilmente recuperabile , visto che le attuali linee di equilibrio restano precarie.

Difficile andare oltre nelle previsioni, sebbene risulta necessario citare due importanti fattori correttivi alla possibilità che le borse prendano davvero uno svarione estivo:

- la sempre maggiore valenza dei dividendi azionari, in un mondo che prosegue nella direzione dei tassi negativi, rende le azioni sempre più appetitose anche solo per l’allocazione del risparmio gestito;

- la prospettiva concreta di ulteriori stimoli monetari introdurrebbe ulteriori liquidità in circolazione e potrebbe ampiamente sostenere le disaffezioni degli investitori di lungo periodo.

Diverso è ciò che può accadere verso fine 2016, dopo che alla presidenza americana si sarà chiarito chi ha vinto, dal momento che -comunque vada- è lecito attendersi una ulteriore dose di volatilità dei mercati, alla prova di eventuali inasprimenti della lotta all’estremismo islamico e della possibile avanzata di movimenti politici nazional-populisti in Europa.

Alla fine dell’anno sarà inoltre più chiaro quale verso avrà preso la congiuntura economica globale: la stagflazione o la risalita dei profitti aziendali dopo che le montagne russe dei titoli legati all’energia saranno esaurite?

Anche a causa di quanto scritto sopra a proposito dell’immensità della liquidità e della speculazione in campo, se non arriva prima la buriana io scommetterei comunque su uno scenario di fine anno contrastato e poco favorevole all’ulteriore avanzata delle attuali quotazioni borsistiche, quantomeno per il fatto che hanno già battuto tutti i record!

3) BANCHE: STRESS TEST A PARTE, SI RICOMINCIA DA CAPO

Tutte promosse le banche italiane esaminate, salvo una bocciatura solenne e preannunciata: il Monte dei Paschi (MPS).

Che novità per quest’ultima! Tutti sapevano, e da tempo, che necessitava di una ricapitalizzazione, cioè che il patrimonio netto misurato ai fini di vigilanza risultava insufficiente a coprire le perdite accumulate sui crediti. Ma il problema è tutt’altro che confinato al MPS, settima banca italiana a cadere quasi in bancarotta dopo le prime quattro salvate a ridosso di fine anno scorso, poi Popolare di Vicenza e Veneto Banca, “salvate” (si fa per dire) dal fondo Atlante.

PERCHÉ SPARARE SUL MONTE DEI PASCHI

A pensar male si fa peccato, ma… Se consideriamo che la “promozione” dopo gli stress test delle altre banche esaminate dall’autorità bancaria europea (EBA) non serve a un fico secco (e vediamo subito dopo il perché), dobbiamo dedurne che lo scopo segnaletico dell’esercizio appena condotto era da considerarsi fittizio, mentre la scelta dell’EBA di evidenziare un problema già noto equivale a quella di sparare su un uomo morto, solo perché il fatto appaia ancora più chiaro. E cioè la terza o quarta banca di quello che una volta era il Bel Paese deve essere (s)venduta, oppure ricapitalizzata.

LA “PROMOZIONE” DELLE ALTRE NON SERVE A NULLA

Perché la “promozione” agli stress test delle altre non serve? Perché esse non se ne fanno nulla. Intendiamoci: nessuno all’EBA intendeva mandare in cantina l’intero sistema bancario italiano. Non se lo potevano permettere, sebbene gli sarebbe forse anche piaciuto: ma siccome ci vuol poco ad affermare che l’EBA non fa il suo lavoro, così hanno promosso un meccanismo esterno, quello degli stress test, in cui facevano vedere che si danno da fare, incolpando chi era già accusato, il MPS.

Mentre le altre banche del voto favorevole non se ne fanno nulla perché non serve loro per raccogliere nuovo capitale o per far crescere le proprie quotazioni , cosa che sarebbe stata loro tanto utile per eliminare una volta per tutte i dubbi che circondano il sistema bancario italiano.

In realtà il problema delle banche italiane rimane duplice e immutato: da un lato la scarsa redditività del loro capitale, dall’altro la sua pochezza. Ma un problema è figlio dell’altro: l’estrema difficoltà nel raccogliere nuovo capitale senza mandare a casa l’intera classe dirigente nazionale sta nel fatto che la redditività è bassa e lo è perché nessuna banca italiana è leader globale o regionale in qualcosa e nessuna banca italiana ha davvero tagliato i costi come avrebbe dovuto, compensando con l’efficienza la mancanza di eccellenza.

LA SOLUZIONE CI SAREBBE, MA LA CLASSE POLITICA NAZIONALE NON VUOLE MOLLARE LA PRESA

D’altra parte il sistema-Paese non può sopravvivere senza che funzionino gli organismi che assicurano la circolazione del denaro, le banche appunto. E allora perché si continua a parlare di soldi pubblici a sostegno della ricapitalizzazione invece di lasciare che gli altri operatori del mercato (gli stranieri) entrino nell’arena competitiva e ci pensino loro a ricapitalizzarle? Semplice: perché in questo modo la politica e quel mostro giuridico che sono le fondazioni bancarie (che alla politica sono totalmente ancillari) perderebbero il loro controllo su uno dei gangli storici del potere in Italia: l’erogazione del credito e il conseguente controllo sulle imprese.

Basterebbe infatti azzerare i crediti “non performing” (NPL) e rinnovare il management dei maggiori istituti di credito perché l’investimento nel capitale dei medesimi tornasse appetibile per gli investitori di tutto il mondo. Ma in questo modo il controllo (sostanzialmente pubblico e delle fondazioni) sulle banche verrebbe meno a seguito dell’azzeramento del capitale sociale e in ragione del fatto che i nuovi managers, probabilmente nominati dagli stranieri, non risponderebbero ai dettami della politica.

LA LEZIONE NON È SERVITA: SI RICOMINCIA DA CAPO

Ecco dunque perché “si ricomincia da capo”. Il balletto del reperimento dei soldi pubblici per le banche si scontra con il divieto europeo di aggravare i debiti nazionali per finalità politiche mentre il mero finanziamento loro assicurato dalla Cassa Depositi e Prestiti (la cassaforte delle Poste Italiane) non risolve il loro problema: la sottocapitalizzazione.

Ecco dunque in arrivo, con la classica creatività italiana, una soluzione surrettizia consistente nel creare prima un fondo salva-banche (Atlante) poi un altro (Giasone), possibilmente con denaro controllato dalla politica, cioè altre banche e casse di previdenza.

Non importa se quel denaro sarà presto perduto a causa dei mancati tagli dei costi delle banche o del mancato ritorno alla logica del fare profitti in linea con il mercato, in ossequio invece alle esigenze della politica. Quel che conta è mostrare di aver tamponato la falla, senza curarsi di aver effettivamente risolto il problema.

E se le prossime grandi banche (perché poi ce ne sono una miriade di piccole) a registrare problemi patrimoniali dovessero essere proprio le altre cinque banche oggi promosse dagli stress test non ci dovremo stupire più di tanto, dal momento che nè l’efficienza nè l’andazzo sembra essere mutato.

Anzi: il segnale che salvando il MPS oggi la politica lancia agli altri banchieri è assai fuorviante: salveremo anche voi se sarà necessario!

4) È IL MOMENTO DI COMPRARE ORO PRIMA CHE ARRIVI IL PROSSIMO STORNO DI BORSA?

Dopo la fuoriuscita del Regno Unito dall’Unione Europea, dopo la nomina di TRUMP alla candidatura presidenziale repubblicana e (più o meno nelle stesse ore) dopo la discesa nei sondaggi dei consensi della CLINTON al di sotto del suo rivale, l’America (insieme a tutti gli altri Paesi OCSE) inizia a fare i conti con la concreta prospettiva di fare ingresso, volente o nolente, in uno dei periodi di maggior incertezza della sua storia.

Se completiamo il quadro con la probabilità di nuovi rialzi dei tassi di interesse americani (e quindi del Dollaro) entro i primi mesi del 2017 (e cioè poco dopo la conclusione delle elezioni), si capisce perché sono molti i gestori di patrimoni che stanno iniziando a chiedersi in quale modo mettersi al vento dei prossimi ribassi sui mercati, prima che arrivino le prime avvisaglie di tempesta.

In realtà le borse hanno realizzato in Luglio le migliori performances della loro storia, i tassi non potrebbero essere più bassi di come sono nonostante si parli di una loro risalita da più di un anno, mentre dollaro, petrolio e commodities non solo sono abbastanza a buon mercato, ma sembrano anche aver perduto la volatilità che li aveva caratterizzati fino allo scorso mese di Maggio.

Come sempre dunque il tempismo sui mercati finanziari conta ben più dell’analisi fondamentale e, se si sale sul treno che rimane ancora a lungo fermo in stazione, si rischia concretamente di perdersi quello che sta partendo davvero!

Eppure, presto o tardi, le dinamiche macroeconomiche di fondo che muovono i mercati finanziari nel medio periodo non potranno non portare i loro effetti, che in questo caso potrebbero non risultare particolarmente positivi.

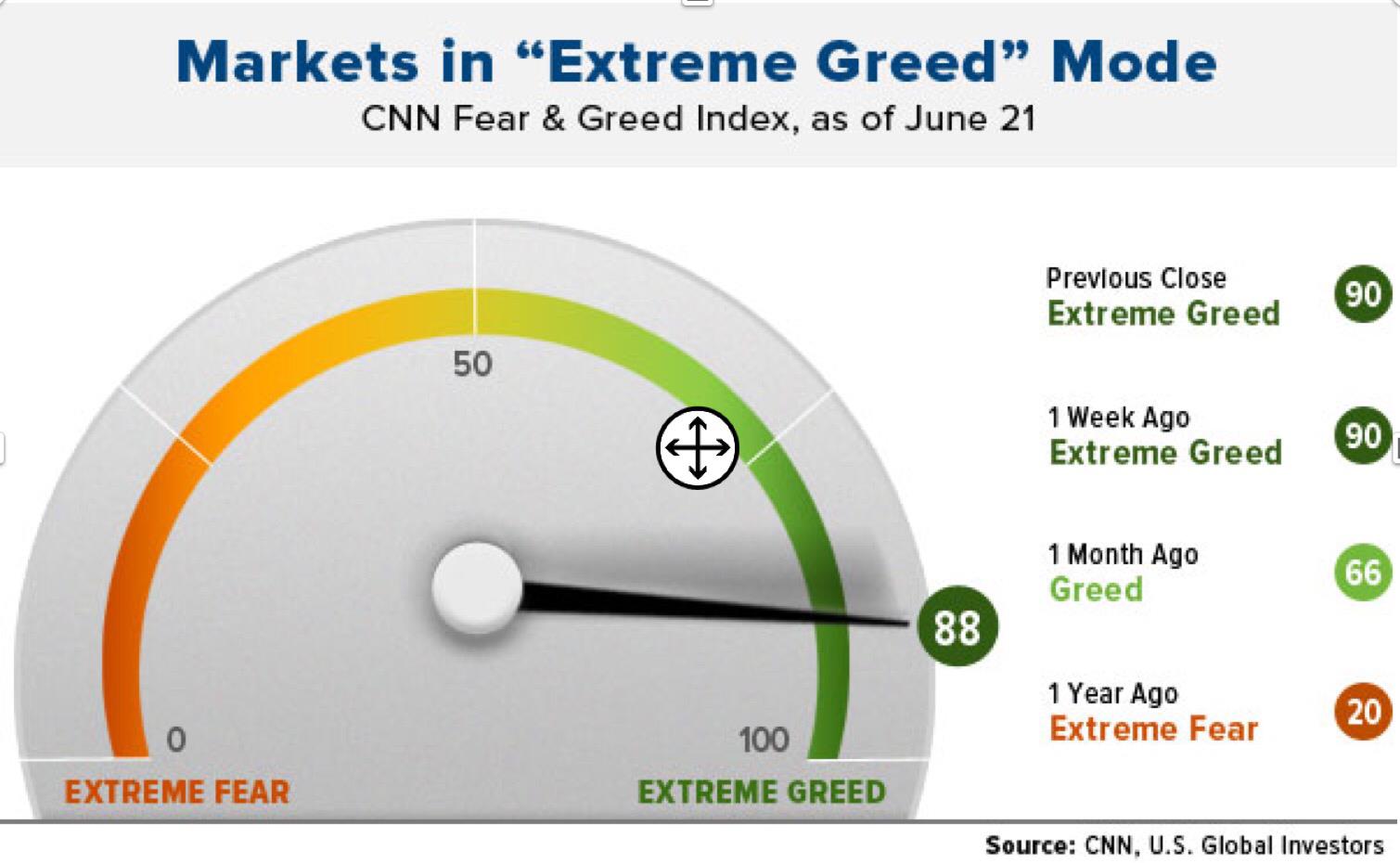

Ecco: affinché le quotazioni del metallo giallo crescano è sufficiente questa incertezza, da mettere in relazione ad una certa situazione di “ipercomprato” in borsa che scoraggia l’ulteriore investimento azionario.

Non giova invece alle quotazioni attuali dell’oro la discesa della volatilità dei mercati, la scommessa dei più circa un rinvio a date successive alle elezioni di Novembre per prendere qualche decisione sui tassi da parte della Federal Reserve, e la conseguente mancata ascesa del Dollaro.

Non giova invece alle quotazioni attuali dell’oro la discesa della volatilità dei mercati, la scommessa dei più circa un rinvio a date successive alle elezioni di Novembre per prendere qualche decisione sui tassi da parte della Federal Reserve, e la conseguente mancata ascesa del Dollaro.

Ma sono tutte ragioni per le quali potrebbe essere questo il momento ideale per acquistare il metallo giallo a mani basse, visto che per Settembre (o forse già per Ferragosto) ci si attende una certa maretta sui mercati e che Settembre è storicamente il mese di suo maggior apprezzamento .

5) LA TERZA GUERRA MONDIALE È IN CORSO, MA NON SI VEDE

Nei giorni scorsi un importante sociologo e filosofo, Domenico De Masi, ha pubblicato un articolo denominato “la terza guerra mondiale” in cui afferma che noi occidentali ci ritroviamo, più o meno ignari, immersi in essa e contro l’Isis.

De Masi parte da una lunga disamina delle maggiori scuole di pensiero della guerra e delle loro evoluzioni: da SUN TSU nel quinto-sesto secolo avanti Cristo fino a Macchiavelli, Mao TSE Tung, Ho Chi Min e “Che” Guevara, per poi analizzare la radicalizzazione dell’attacco dell’Isis all’Occidente su tutti i fronti possibili e contemporaneamente, fino a generare l’andata di sdegno, contromisure e reazioni cui stiamo assisi nelle ultime ore.

Egli conclude tuttavia assai argutamente l’articolo con la citazione di una frase del più grande di tutti gli strateghi delle scuole militari di tutti i tempi: Carl Phillip Gottlieb von Clausevitz, rimasto famoso nei secoli successivi più per i suoi trattati che non per aver portato in pochi anni la sua Prussia a combattere e infine a sconfiggere Napoleone. “La guerra non è che la continuazione della politica con altri mezzi” osserva Von Clausevitz.

Ora però io mi chiedo cosa può averci da guadagnare in termini politici l’Isis o anche l’Islam da una guerra mossa contro l’Occidente in tutte le possibili direzioni: la sua conversione ? Non direi: quando sfidi un’intera cultura la sua gente si compatta e si organizza.

Allora può guadagnarci in termini di visibilità e monito? Nemmeno: quale alto insegnamento può provenire dallo sgozzare dei poveracci presi prigionieri o dal far saltare per aria donne e bambini?

Un guadagno economico? Ma per carità! Dopo che l’intero Occidente si sarà schierato contro le efferatezze e le pretese di un palese nemico e dopo che persino gli islamici moderati saranno stufi di essere considerati degli “impuri” l’Isi perderà probabilmente quasi ogni donazione e qualsiasi sua controparte commerciale smetterà di farci affari o alzerà il prezzo della sua disponibilità!

A pensarci bene l’Isis non perciò ha nulla da guadagnare dal muovere una vera e propria guerra santa all’Occidente, è ovvio. Almeno non ha nulla da guadagnarci oggi: sarebbe troppo prematuro sferrare un attacco di quella portata. Viene a mente la lezione sulla tempistica del maestro Sun nel suo libro “l’arte della guerra”: se sei debole corri in ritirata e attacca quando sei forte!

È come se noi e qualche adepto rivoluzionario decidessimo di colpo di muovere guerra agli Stati Uniti d’America! Anche grazie a Echelon e agli altri sistemi di informazione in tempo reale, prima di essere ancora riusciti a progettare un attacco la Cia avrebbe già inviato dei sicari a farci visita…

Ma se così vanno le cose è evidente che l’Isis non è l’Isis. I suoi burattinai non sono radicali islamici e non sono davvero interessati alla guerra santa, la “jihad”: sono solo i burattini quelli che si vedono.

L’Isis è dunque un immenso teatrino delle marionette, dietro al quale si muovono i fili dei grandi interessi economici e geopolitici del mondo. Davanti al quale stanno seduti soltanto degli ingenui bambini o dei compiacenti genitori che fanno finta di appassionarvisi.

Questo fa pensare che De Masi, pur avendo esplorato l’argomento solo in parte, in fondo abbia ragione: la terza guerra mondiale c’è davvero e la sua carica distruttiva (che evidentemente favorisce qualcuno e qualcosa) si percepisce ogni giorno di più, semplicemente non è quella che si vede.

6) LE GRANDI MULTINAZIONALI L’INNOVAZIONE LA PREFERISCONO À LA CARTE

Le grandi industrie multinazionali oramai preferiscono comprare le start-up che hanno fatto innovazioni e avuto successo piuttosto che generarle al proprio interno.

È questo il sunto di un’inchiesta proposta recentemente da Techcrunch

(https://techcrunch.com/2016/07/22/why-did-unilever-pay-1b-for-dollar-shave-club/) riguardo al crescente disinteresse delle grandi multinazionali verso la ricerca e sviluppo, preferendo concentrarsi piuttosto sul taglio dei costi e sulle strategie di controllo del mercato.

La pratica sarebbe assolutamente legittima (gli imprenditori che hanno avuto coraggio e delle ottime idee vendono alle major appena possono e incassano un bel gruzzoletto) se non avesse l’ovvio effetto collaterale sull’economia globale di ridurre gli sforzi in direzione dell’innovazione nonché la concorrenza tra le imprese a danno dei consumatori.

Se aggiungiamo che negli ultimi decenni si è persino arrivati a giustificare le posizioni dominanti degli oligopolisti di mercato con l’affermazione che, senza fare cospicui profitti e raggiungere ingenti dimensioni, le imprese rimangono nell’impossibilità di effettuare i grandi investimenti che la ricerca e lo sviluppo di nuovi prodotti richiede, ecco che siamo giunti al paradosso: cosa è meglio per la società civile? Che l’innovazione sia gestita nei grandi laboratori delle multinazionali o nei garage alla maniera di Steve Jobs?

Pur prendendo nota del fatto che in Italia non esistono ( quasi ) né le multinazionali né gli investitori in capitale di ventura, la questione è densa di conseguenze a livello planetario, sia perché l’innovazione risulta essenziale per la crescita del benessere collettivo, sia perché nella corsa verso l’innovazione tra i piccoli imprenditori sono inevitabilmente favoriti coloro che si trovano in un ambiente più favorevole dove esistono “business angels” e capitali di ventura. Non a caso la patria mondiale dell’innovazione digitale è la California.

Sull’altro fronte è comprensibile che chi gestisce le maggiori quote di mercato ed è magari quotato in borsa si focalizzi sui risultati di breve termine e per farlo tagli i costi, salvo poi acquisire qualche pericoloso giovane concorrente che ha avuto successo nell’innovare, soprattutto sui beni di largo consumo.

Il punto è che nonostante l’attenzione del management aziendale tenda ai risultati di breve periodo, il mercato finanziario invece premia moltissimo l’high tech, come dimostrano le quotazioni stellari delle imprese che sono percepite come vere innovatrici o che, come si dice adesso: “hanno ridefinito il mercato”.

La tendenza è chiara: senza una forte attenzione all’innovazione le migliori aziende rischiano di non fare mai abbastanza per preservare nel tempo la tenuta del loro valore d’impresa!

7) RIZZOLI-CORRIERE DELLA SERA E GLI AMICI DI URBANO CAIRO

Urbano Cairo si aggiudica la maggioranza di Rizzoli -Corriere della Sera (RCS) con un’Offerta di Pubblico Scambio tutta basata sulle sinergie che potranno scaturire dall’integrazione tra il suo gruppo editoriale-televisivo e quello di RCS, blasonato ma impolverato da anni di cattiva gestione (almeno a giudicare dai risultati).

Da notare che l’OPS tra le azioni di Cairo Editore e quelle di RCS, dopo più di un mese di tamtam, aveva ottenuto fino allo scorso Giovedì 14 soltanto il 22% dei consensi, mentre la cordata tra Bonomi e i soci storici della Rizzoli -giunta in deciso ritardo rispetto a Cairo- era in vantaggio con il 30,36% del capitale complessivo.

Poi con le adesioni arrivate Venerdì 15 Luglio, l’equivalente di un 26,8% del capitale sembra aver scelto in un solo giorno la proposta di Cairo.

All’ultimo istante dunque, ribaltando tutti i pronostici.

All’Ops di Cairo sono state apportate 254,7 milioni di azioni, mentre all’Opa Bonomi 67,48 milioni di azioni, pari al 16,7% dei titoli oggetto di offerta.

Decisive per la vittoria pare siano state le adesioni di alcuni grandi fondi di investimento internazional notoriamente vicini a John Elkan quali Vanguard e Schroders, oltre ad Antares, Nextam e Ersel, sotto l’attenta regia di Intesa San Paolo che ha assicurato a Urbano Cairo una linea di credito aperta fino a €100 milioni, mentre sembrerebbe che la proposta avversaria, capitanata da Mediobanca e con in testa Bonomi, Della Valle, Pirelli e Unipol, che proponeva un generoso pagamento in contanti, avesse raccolto molti più consensi tra il pubblico diffuso.

Fin qui i fatti, dietro ai quali non è facile scavare la verità profonda di una vicenda che dovrebbe interessare gli Italiani ben più di quanto sembra stia accadendo.

Già perché il raddoppio delle dimensioni del gruppo di Cairo non è vicenda insignificante nell’angusto panorama dell’informazione italiana, per varie ragioni:

- in primo luogo perché dietro c’è l’occhio della politica, con una parte della quale è notoriamente e indiscutibilmente schierato Cairo (su posizioni oltranziste di avversione all’attuale governo Renzi)

- in secondo luogo perché le due offerte erano molto diverse tra loro, tanto nell’appeal che esprimevano, quanto nel programma di lavoro che avrebbero avuto gli avversari per rilanciare RCS.

Risparmiandoci ogni commento strettamente politico, vale però la pena di notare un insospettabile profilo internazionale tra gli investitori che hanno sostenuto Cairo in una piccola vicenda tutta italiana.

A pochi mesi dal voto sul referendum italiano più importante degli ultimi anni, queste ultime hanno indubbiamente fatto la loro parte per far crescere la capacità mediatica del fronte antitetico a Renzi.

Dal punto di vista del business invece è più difficile dire se ha vinto un certo tipo di “capitale paziente” che punta tutto sulle capacità imprenditoriali di fare sinergia del nuovo Berlusconi (come viene più volte chiamato Cairo, suo ex-allievo, da tempo nelle simpatie di Giovanni Bazoli), oppure -più maliziosamente- se pur di far vincere il fronte del “no” a Renzi e alle riforme che egli propone, sia stata addirittura mobilitata all’ultimo istante la grande industria e la finanza internazionale, facendogli preferire la proposta di chi, come Cairo, non spende nemmeno un euro di liquidità per prendersi il più importante gruppo editoriale del Bel Paese!

Un dettaglio interessante è quello relativo a Paolo Rotelli, erede di Giuseppe Rotelli, grande imprenditore della sanità (che oltre a possedere un bel numero di cliniche private ha comprato da poco il San Raffaele) il quale era arrivato a possedere oltre il 16% di RCS. Pare abbia ripartito imparzialmente le sue azioni tra le due offerte, per non schierarsi (e per non scontentare Bazoli, suo grande finanziatore).

Poteva essere letta come una vittoria del buon senso economico se Cairo avesse pubblicato prima dell’OPS un suo dettagliato programma di integrazione aziendale, specificando magari le previsioni di sinergie industriali, dei tagli dei costi o una migliore identificazioni delle future “revenue streams”.

Ma non lo ha fatto. Si è limitato a generiche affermazioni.

Giudicare perciò non solo risulta difficile ai benpensanti come il sottoscritto, ma spesso è anche inutile, visto che la storia la scrivono poi sempre i vincitori e i sopravvissuti, soprattutto quando il loro mestiere è proprio quello di dare notizie e fare opinione.

Qualche riflessione però ognuno la faccia più avanti, nel segreto dell’urna quando arriverà il momento votare sì o no alle riforme, dal momento che sembra di intravedere molta mobilitazione industrial-finanziaria sul fronte antigovernativo!

8)TUTTI I DUBBI DEL 2016 ALLA VIGILIA DELLA PAUSA ESTIVA

Più difficile che mai dire dove va il mondo alla vigilia della pausa di ferragosto dal momento che quasi ogni notizia economica in arrivo può essere letta tanto in senso positivo quanto negativo.

Vediamo qualche esempio:

– L’Euro rimane basso contro Dollaro. Bene, anzi male perché se il resto del mondo non corre le esportazioni europee non crescono ;

– In America nel primo semestre del 2016 la crescita economica è al palo dell’1%. Ma quell’1% è la media del pollo: crescono molto i consumi (del 4% ) mentre scendono gli investimenti produttivi e, magicamente invece, tornano a volare gli utili aziendali (pericolosamente insieme, però, al livello dei magazzini);

– Scende di nuovo il prezzo delle materie prime e dell’energia (petrolio sotto i 40 Dollari) ma non si sa se sia una buona o cattiva notizia, per i timori di deflazione e stagnazione dei paesi emergenti e perché la recente stabilizzazione sembrava acquisita per un lungo periodo a venire;

– Cresce ancora il prezzo dell’oro, che punta dritto a toccare i 1400 Dollari l’oncia, ma la notizia non riflette una crescita della ricchezza globale, bensì il timore per le altre “asset class”;

– Dopo ogni genere di stimoli monetari e svalutazioni competitive il Giappone è di nuovo tecnicamente in recessione ma, nonostante un debito pubblico da record, il paese non è a rischio e il consenso del suo premier non è mai stato così alto;

– L’Europa cresce sempre meno ma cresce, sebbene i debiti pubblici e la disoccupazione non decrescano che di qualche virgola, mentre i tassi di interesse europei sono sempre di più sotto zero (cosa che stride con le prospettive di ulteriore crescita diffuse dagli uffici studi) ;

– Il Regno Unito celebra il gran rifiuto verso l’Unione Europea. A seguito di quel voto si predicono immense sventure e nonostante ciò la borsa di Londra sale e le imprese prevedono quantomeno di non fare perdite;

– L’Austria si avvia a nuove elezioni a Settembre, con il forte sentore che vinca di nuovo il candidato “scomodo”, aggiungendo benzina sul fuoco acceso dal Brexit, ma al tempo stesso la cosa rafforza i sostenitori della democrazia diretta e della disgregazione europea;

– L’Isis arretra sotto le Bombe russe in Siria e americane in Libia ma questo sembra essere proprio il principale motivo per il quale il terrorismo si moltiplica in Occidente;

– L’economia Russa recede, ma lo fa a un ritmo molto inferiore rispetto alle previsioni e il rublo recupera quasi il 30% da inizio anno;

– L’India e la Cina continuano la loro galoppata all’insù con una crescita economica al ritmo rispettivamente del 7% e del 6% ma i timori di una nuova pesante svalutazione delle loro monete tiene lontani gli investitori e basse le loro borse;

– In Italia gli stress test delle banche vanno bene ma i relativi titoli azionari scendono (trascinandosi dietro l’intero listino nazionale). Invece volano e crollano le azioni del Monte dei Paschi, l’unica banca che non li ha superati.

Per non parlare della crescita economica italiana, in decisa riduzione rispetto alle previsioni, tutta sulla carta e accompagnata dall’innalzamento costante della pressione fiscale.

A proposito di banche, la verità è che l’intero sistema bancario europeo è sotto schiaffo, a partire da Deutsche Bank e con particolare accento su quello italiano, colpito da una speculazione che viene favorita dall’indecisione del governo italiano e dall’inconsistenza delle soluzioni fornite dal governo europeo.

La notizia, seppur pessima, potrebbe risvegliare gli animi di chi deve mettere mano a riforme strutturali e ad una definitiva sistemazione e armonizzazione delle normative bancarie di tutto il vecchio continente. Anche in questo caso, una pessima notizia potrebbe nasconderne una buona!

Cosa succede allora? I timori di “stagnazione secolare” sono fondati o il mondo si trova ad un nuovo punto di svolta a otto anni dalla crisi finanziaria di Wall Street e a sette anni suonati dell’avvio di un nuovo ciclo economico di crescita? Quel ciclo (che ha riguardato quasi solo America e Asia) si è esaurito oppure sta tornando ad aumentare la divergenza tra le due sponde dell’ Atlantico?

La verità è che non solo non può dirlo con certezza nessuno, ma il quadro congiunturale si è complicato terribilmente per cui anche la disamina di dettaglio delle numerosissime variabili economiche porta difficilmente a facili previsioni manichee (radicalmente positive o negative).

Forse un lume sulla verità nascosta all’ombra della montagna di dati e informazioni che piovono copiosi può fornircelo l’andamento delle sottoscrizioni dei fondi comuni, i quali registrano una fuga generalizzata dall’investimento azionario in tutto il pianeta.

Se le borse non scendono ma la gente fugge da esse c’è solo una spiegazione: la mano “visibile” delle banche centrali, che continuano a turno a incoraggiare i mercati fornendo loro un eccesso di liquidità mentre quest’ultima non scende a valle nell’economia reale!

Agosto è tuttavia tradizionalmente il mese delle sorprese sui mercati e delle grandi manovre finanziarie e industriali, perciò è sempre possibile, non diversamente dai precedenti mesi di Agosto degli altri anni, che le borse scendano più vistosamente di quanto ci si potrebbe attendere, che il Renminbi possa svalutarsi più di quanto la banca centrale cinese preferirebbe e soprattutto che la mancanza di soluzioni strutturali al risanamento del sistema bancario italiano possa trascinare il nostro Paese verso una nuova crisi di fiducia che arrivi a compromettere il rinnovo dei titoli del debito pubblico.

Di sicuro l’Autunno che verrà si prospetta particolarmente caldo e problematico, tanto da un punto di vista borsistico quanto da quello politico (le più combattute elezioni americane del secolo, la minaccia del terrorismo, l’avanzata dei movimenti anti europei, il contro-golpe turco, il referendum di Renzi…).

Con un po’ di fortuna nella seconda parte del 2016 viceversa potrebbe finalmente vedere la luce tanto l’accelerazione del processo di unificazione europea quanto il più importante programma di rilancio economico globale mai messo in cantiere dai tempi del piano Marshall (se le forze delle principali banche centrali collaboreranno nella messa in pratica del lungamente preannunciato “Helicopter Money” congiungendosi a quelle dei principali organismi sovranazionali per finanziare il varo delle maggiori opere infrastrutturali che da anni vengono rimandate).

Potrebbe essere l’incipit di un nuovo “New Deal” per risolvere buona parte dei problemi economici globali!

Sarebbe però davvero il colmo se, mentre si aprono le porte del paradiso (economico) per buona parte del mondo civilizzato, l’Italia dovesse contemporaneamente sprofondare sotto il peso dei debiti e della fuga dei capitali, colpita al cuore del proprio sistema bancario dalla speculazione internazionale. Il volume di risparmio accumulato da imprese e famiglie italiane di stima raggiunga la cifra da record di 6.500 miliardi di euro e vederlo emigrare all’estero più di quanto non sia oggi sancirebbe certamente il default di Stato.

Come sempre la verità la conosceremo soltanto dopo Ferragosto.

Prima possiamo solo dire… buone vacanze!

Stefano L. di Tommaso

English

English