La crisi dei mercati può attendere

Edizione Settembre 2016

INDICE:

- Quanto dura la corsa delle Borse?

- Un grafico stupefacente

- Perché i tassi non saliranno

- Jackson Hole: i tassi di interesse scenderanno ancora?

- Sei spiacevoli conseguenze dei tassi bassi

- Congiuntura italiana e cose da farsi

- Perchè la Spagna cresce e l’italia no

- Per rilanciare il sistema finanziario italiano occorre l’efficienza di Banche e Imprese

- Dove sarebbe oggi l’America se il Venture Capital non avesse finanziato le sue start-up?

- La strategia “contrarian” di Mediobanca

- Recensione del libro”Ripensare il Capitalismo”

- Per vendere l’azienda una Banca d’Affari può fare la differenza

IN SINTESI

Con l’arrivo del mese di Settembre (tradizionalmente svantaggioso per l’andamento delle Borse) e con l’Autunno alle porte gli analisti provano a sbilanciarsi sulla possibile evoluzione di quel che resta dell’anno in corso mentre iniziano a fare due conti sull’andamento complessivo nei dodici mesi.

Innanzitutto a proposito delle banche centrali, che in assenza di colpi di scena geopolitici sembra difficile che potranno cambiare il loro atteggiamento mediamente espansivo da oggi a Dicembre, dal momento che l’economia globale rallenta e i mercati sono entrati in una fase molto delicata nel cercare di consolidare i risultati estremi sino ad oggi acquisiti.

Dunque non ci si dovrebbe attendere rialzi dei tassi e di conseguenza pochi spunti per decise variazioni nel mercato dei cambi valute.

Se così fosse inoltre nemmeno dai mercati borsistici dovrebbero pervenire gravi sussulti, visto che l’alternativa per gli investitori quasi non esiste ma anche che le valutazioni aziendali sono già troppo elevate.

L’eventuale bilanciamento tra i diversi settori industriali potrebbe forse favorire quelli che sono rimasti sino ad oggi svantaggiati (energia, banche e immobili), ma senza attendersi decisi movimenti.

Sempre come conseguenza di una relativa stabilità del quadro i tassi di interesse non scenderanno oltre i livelli bassi o negativi già toccati, perché ci si rende conto del fatto che la cosa può danneggiare gli equilibri economici complessivi e per evitare ulteriori problemi al comparto bancario, già duramente messo alla prova. Per la medesima ragione è difficile attendersi ulteriori giri di vite nelle normative relative alla capitalizzazione degli istituti, già fortemente svantaggiose per i loro azionisti.

Un ultimo accenno di previsione è forse lecito fare relativamente alla relativa stabilità delle quotazioni stratosferiche raggiunte dai titoli azionari delle start-up tecnologiche, già molto elevate. Ben difficilmente gli investitori saranno disponibili a farle correre ulteriormente, alla possibile vigilia di una inversione del ciclo economico americano (dopo molti anni di crescita) e senza che i mercati emergenti possano fornire ulteriori spunti di crescita.

Se ciò è vero bisogna d’altra parte ammettere che lo scenario di bassa crescita e tassi a zero non permette agli investitori di lungo periodo di cambiare atteggiamento relativamente ai titoli che promettono più crescita, visto che l’alternativa a questi ultimi praticamente non esiste. Ecco perché se i loro corsi non saliranno, è altresì lecito attendersi che non scenderanno nemmeno.

Ovviamente quanto sopra non autorizza a dedurre dove va il mondo, dal momento che lo scenario strutturale si aggroviglia, i debiti pubblici continuano ad aumentare (nonostante l’iniezione di liquidità delle banche centrali che avrebbe potuto favorirne la monetizzazione) e la carenza di prospettiva pone sulla difensiva i risparmiatori di lungo periodo che in precedenza avrebbero sperato in una lunga e agiata rendita finanziaria e oggi si vedono costretti a rimboccarsi le maniche e cercare altrove la possibile protezione dei capitali accumulati.

Questo lascia pensare alla possibilità di crescita delle quotazioni dei beni-rifugio, dall’oro agli immobili di pregio, mentre lascia qualche perplessità sulla crescita di valore delle materie prime e delle “utilities”, strette tra andamenti poco promettenti dei consumi e difficoltà nel poter auspicare forti investimenti che possano rivoluzionarne il mercato.

Questo lascia pensare alla possibilità di crescita delle quotazioni dei beni-rifugio, dall’oro agli immobili di pregio, mentre lascia qualche perplessità sulla crescita di valore delle materie prime e delle “utilities”, strette tra andamenti poco promettenti dei consumi e difficoltà nel poter auspicare forti investimenti che possano rivoluzionarne il mercato.

Difficile andare oltre nelle previsioni, dal momento che la premessa iniziale a quanto sopra riportato -che nulla cambi negli scenari geopolitici- non è proprio delle più ovvie. Il mondo da questo punto di vista potrebbe restare stabile nell’evoluzione positiva del dialogo tra i grandi blocchi continentali, come potrebbe anche vedere peggiorare in fretta la situazione senza grandi preavvisi.

Come diceva un notissimo procuratore alle grida della Borsa Valori di Milano nei mitici anni ottanta: “quando spengono la luce non ti avvertono prima”!

QUANTO DURA LA CORSA DELLE BORSE?

È già da un po’ che le Borse più importanti del mondo tengono i livelli massimi storici senza quasi dei tentennamenti, mentre l’economia globale rallenta (a partire dagli U.S.A. fino al Giappone), i tassi sprofondano sotto lo zero e addirittura il petrolio risale.

Cosa succede dunque? Il mondo alla rovescia dei tassi negativi si è rovesciato ancora una volta rimettendosi in piedi?

La spiegazione è tutt’altro che semplice anche perché non vi sono certezze. Iniziamo dalle variabili meno complesse:

PETROLIO E ALTRE COMMODITIES

Il petrolio tenta di risalire di qualche dollaro al barile ma ha presto trovato uno stop al rialzo intorno ai 50 Dollari (che molti considerano la soglia di crescita) perché subito oltre l’offerta continua a superare la domanda. Perciò non appena vi sono aspettative di guadagno i grandi produttori non hanno dubbi nell’infrangere i cartelli nell’offrirne di più. Nessuna speranza che possa scendere troppo in basso ma neanche andare molto sopra i 50 dollari, a meno di forti rialzi del biglietto verde, cosa che potrebbe far tornare a precipitare le quotazioni. Il gas segue a ruota, mentre i metalli scontano una qualche ripresa dell’inflazione, eccetto quelli “nobili”, visti come bene rifugio che si tengono perciò su ritmi sostenuti e (forse) lanciati verso nuovi massimi;

I CAMBI

– I cambi sono rimasti contrastati con il dollaro che ha soltanto perduto un po’ della strada fatta in precedenza con tutti salvo che con lo Yuan cinese (più che altro a causa delle fughe di capitali dall’ex celeste impero). La sensazione è che si tratti di rimbalzi tecnici che cambieranno di segno non appena si tornerà a parlare di rialzi dei tassi americani;

PAESI EMERGENTI E MOVIMENTI DI CAPITALE

– I movimenti di capitale in estate hanno avuto due direzioni opposte e dunque non è facile predirne le ulteriori evoluzioni: da un lato la maggior parte degli investitori ha preferito le borse più liquide (wall street in primis) quale rifugio sicuro contro l’incertezza geopolitica dominante, dall’altro lato taluni investimenti sono tornati nei paesi emergenti (più o meno Cina esclusa) a caccia di buoni rendimenti e facili speculazioni rialziste. Volendo sbilanciarsi si potrebbe presagire un facile ritorno alla base americana dei molti avventurieri che hanno tentato raid estivi nelle borse degli emergenti, non appena il dollaro dovesse riprendere vigore;

IL REDDITO FISSO

– I mercati obbligazionari sono andati bene anche grazie ai decisi interventi delle banche centrali: a partire dalla BCE che prosegue un programma lungo un anno e più, fino alla britannica BOE che ha contrastato con decisione ed efficacia la fuoriuscita di taluni investitori finanziari da Londra pur senza mandare sotto zero i tassi (preservando in tal modo anche la salute delle sue banche). Anche la nipponica BOJ ha tuonato, avvertendo i mercati che non tollererà ulteriori risalite dello Yen e di fatto aiutando i listini del reddito fisso con la promessa di interventi di politica monetaria. La prospettiva però non è delle migliori: tutti si chiedono (come Cicerone che si rivolgeva a Catilina) “usque tandem” i titoli potranno ascendere (e i tassi di conseguenza sprofondare) senza provocare serissimi danni non solo alle banche, ma anche a molti altri comparti economici, salvo gli immobili, che potrebbero guadagnarci. Dunque la cautela inizia a prendere il posto dell’entusiasmo sui titoli a reddito fisso, sebbene lo stesso discorso sia già stato fatto e poi smentito altre volte;

LE BORSE

– Le principali borse valori sono quelle che hanno più beneficiato della situazione di grande liquidità, diminuita volatilità e tassi negativi che insieme hanno dato luogo alla cosiddetta sindrome T.I.N.A (there is no alternative).

Perciò l’investimento nei listini azionari è rimasto quasi l’ultima spiaggia, tanto per l’attesa di percepire dai dividendi più di quanto non si ottenga dalle cedole, come pure per il fatto che il regime di tassi raso-terra ha innalzato tutti i multipli delle valutazioni aziendali, giustificando livelli di quotazione più alti di quelli che si sarebbero potuti ipotizzare un annetto fa. La cosa è appena percepita nelle borse periferiche (come la nostra) ma molto influente sulle quotazioni delle borse più liquide, Londra compresa, che gode di ottima salute dopo lo shock iniziale del voto referendario.

Lo scenario idilliaco delle borse, resilienti a ogni shock esterno geopolitico o terroristico, ha ovviamente diversi punti deboli e tuttavia, a partire dalla teorizzata impraticabilità di tassi negativi per lunghi periodi (circa la quale la Yellen continua a promettere ripetuti rialzi), fino all’attesa della parallela discesa dei profitti aziendali (straordinariamente alti nell’ultimo periodo straordinariamente lungo) ma oggi minacciati dalle nuove variabili globali: la demografia (che favorisce i paesi emergenti e il loro modello di consumi più sobrio) e l’inquinamento globale, che presagisce una riduzione di emissioni e di consumi ad esse correlati.

Altra non trascurabile scure che potrebbe abbattersi sui listini è l’ennesima delusione che potrebbe arrivare dalle statistiche asiatiche, e in particolare cinesi: se le prospettive di crescita economica oltre il 6% per l’anno in corso dovessero rimanere deluse ci si potrebbe attendere dalla Cina qualche ulteriore difficoltà nella tenuta del cambio con il Dollaro, cosa che potrebbe a sua volta far sussultare di nuovo le borse.

La previsione ovvia sarebbe perciò quella di una certa probabilità di uno o più subitanei ridimensionamenti delle attuali quotazioni azionarie, nonostante la provvisoria calma apparente. Ma si sa che la vita è imprevedibile e Oscar Wilde affermava sornione che talvolta non c’è nulla di più stabile della precarietà e dunque, con l’imperversare della liquidità in eccesso, dei tassi bassi e della sindrome T.I.N.A. , il mercato globale dei capitali ha inserito l’autopilota e continua a galleggiare sopra una enorme bolla speculativa che non sembra facile a sgonfiarsi.

UN GRAFICO STUPEFACENTE

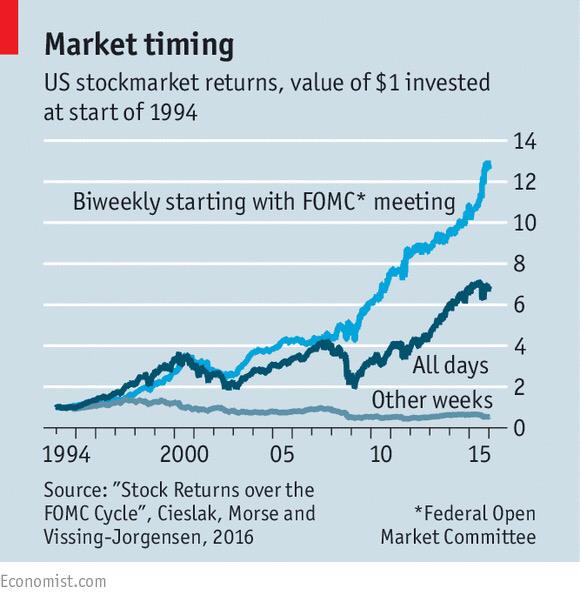

Guardate bene questo grafico pubblicato di fresco dall’Economist.

L’autorevole rivista ha dedicato una delle sue più importanti pagine alla pistola fumante del delitto che tutti i partecipanti al mercato finanziario vanno perpetrando ogni giorno ai danni dei risparmiatori ed investitori.

La dimostrazione che prova la selvaggia attitudine dei mercati a far prevalere le sensazioni e le speranze oltre ogni ragionevole criterio razionale, l’istinto e la voglia di prevaricare il buonsenso indipendentemente dalle ragioni sottostanti.

Se i mercati guardano in modo irrazionale alle riunioni del Federal Open Market Committee auspicando la quasi totalità delle volte “meravigliosi sviluppi” ecco che, magicamente, un dollaro investito nelle azioni dell’indice esclusivamente nei quindici giorni che le precedono nel corso degli ultimi vent’anni può arrivare a moltiplicarsi per tredici, più o meno indipendentemente da quello che nel comitato sarà detto e dunque con risultati migliori di quelli fatti in totale dagli indici di wall street nello stesso periodo per un dollaro che è rimasto investito tutto il tempo. Formidabile, no?

A che pro dunque chiedersi se questa o quel l’azienda performa, cresce, genera cassa o si fonde con la sua rivale se invece un criterio così “qualunquista” che poggia le sue fondamenta esclusivamente sulla tempistica dell’investimento porta a risultati migliori? Evidentemente il sentimento è tutto per gli operatori e la razionalità dell’oculato investitore ancora non conta un fico secco!

Gli economisti ed analisti finanziari di tutto il mondo sono avvertiti (e non alla borsa di Vancouver o Shanghai, bensì presso la più autorevole di tutte: Wall Street): mai prendere troppo sul serio criteri diversi dall’analisi tecnica dei grafici per decidere gli investimenti !!!

PERCHE’ I TASSI NON SALIRANNO

L’economia mondiale sta rallentando la sua crescita, come è del resto normale alla fine di un ciclo di espansione che stavolta sta durando più del solito, non soltanto perché nel 2009 c’è stata la seconda più grave crisi dei mercati finanziari dell’ultimo secolo, ma anche perché le misure di facilitazione monetaria inaugurate dalle banche centrali di tutto il mondo hanno indubbiamente espanso la liquidità disponibile.

La ripresa ha avuto luogo nel mondo a macchia di leopardo e poco ha lambito le sponde dei paesi come il nostro, afflitti da un eccesso di tassazione e da una costante fuga di capitali, cervelli e imprese oltre i confini di una pubblica amministrazione invadente e prepotente, nonché dall’appartenenza a una comunità europea germanocentrica che ha imposto un’improvvida austerità nel momento peggiore per noi.

Altre nazioni hanno vissuto con tempi diversi un po più di ripresa economica anche in funzione del ciclo estremamente positivo che ha caratterizzato i mercati finanziari. Questi ultimi hanno indubbiamente segnato molto più che in precedenza il passo dell’economia reale, dal momento che il mondo industriale procede nella direzione di un sempre maggiore tasso di intensità di capitale.

Un altro fattore che ha caratterizzato il periodo post-crisi è stata la crescita smisurata delle disponibilità finanziarie destinate a “riserva di ricchezza” (ovvia dopo un periodo di grande shock), costituita tanto dai piccoli risparmi della classe medio-bassa sino alla liquidità disponibile per investimenti che sono stati spesi ritardati, aprendo la strada a un fenomeno nuovo nella storia economica, quello che è stato denominato “savings glut” (ovvero congestione dei risparmi su una platea relativamente limitata di strumenti finanziari disponibili). Il fenomeno è ben lungi dall’essere esaurito e produce una crescita più o meno artificiale dei corsi di buona parte delle attività finanziarie disponibili, tra le quali i titoli a reddito fisso, determinandone il calo dei rendimenti.

Anche l’innaturale picco dei valori azionari registrato durante l’estate dalle borse di tutto il mondo ha di fatto spinto a rivedere i metodi di valutazione delle aziende, innalzandone i parametri e spingendo gli investitori a considerare rendimenti e dividendi proporzionalmente più bassi come “la nuova normalità”.

Già solo questi fatti hanno più che proporzionalmente spinto all’ingiù i tassi di interesse di mercato, ma il vero fattore distorsivo in tal senso è stata la grande massa di liquidità immessa da quasi tutte le banche centrali del pianeta per il doppio fine di stimolare l’economia e alimentare la sottoscrizione dei titoli del debito pubblico, anch’esso artificialmente accresciutosi dopo gli anni di crisi.

Oggi, dopo una prolungata espansione, tutti si attendono che prima o poi il ciclo economico in corso debba terminare e invertire, almeno parzialmente, la tendenza (perché questo normalmente avviene per molti motivi tecnici: eccesso di capacità produttiva, di scorte di magazzino, di canali distributivi e di offerta di servizi voluttuari).

Normalmente l’evento di una decrescita economica o di un rallentamento della crescita ha effetti depressivi sui prezzi e sui tassi di interesse, oltre a far pensare che possa ulteriormente spingere le banche centrali verso l’erogazione di ulteriori pacchetti di liquidità e facilitazioni monetarie.

Anche per questo motivo dunque è lecito attendersi una ulteriore discesa dei tassi, non una loro ricrescita.

D’altra parte i tassi nominali sono figli dei tassi reali, aggiustati per l’inflazione. Ora,mese l’inflazione è e rimane ampiamente negativa perché i prezzi di moltissimi beni in questo periodo storico tendono progressivamente a decrescere man mano che la capacità produttiva sale più della domanda, per quanto possano accrescersi i tassi reali di interesse, quelli nominali che devono tenere conto della deflazione (cioè tassi negativi di inflazione) non potranno più di tanto salire.

Ecco che in presenza di una discesa generalizzata dei prezzi e di un P.I.L. che non cresce più la Federal Reserve americana sa vuole ugualmente alzare i tassi non potrà che accettare una crescita più che proporzionale dei tassi di interesse reali (i quali costituiscono una rendita passiva e ovviamente non aiutano la crescita economica) proprio mentre sta terminando il lungo ciclo espansivo dell’economia reale, che in America va avanti dal 2010.

Se ci aggiungiamo che la manovra (con ovvi effetti depressivi tanto sui mercati finanziari quanto per l’economia) dovrebbe avvenire in coincidenza con le più accese battaglie dell’ultimo secolo trami candidati per le elezioni presidenziali dell’Autunno prossimo, diviene facile dedurre che l’incremento dei tassi americani sarà estremamente limitato (come già ampiamente scontato dai mercati) o addirittura non ci sarà.

Senza contare che se ci fosse assisteremmo ad un altro fenomeno distorsivo normalmente poco gradito ai banchieri centrali: l’inversione della curva dei rendimenti! Cioè i tassi a breve salirebbero mentre quelli a lungo continuerebbero ad andare in giù.

Ovviamente sono solo opinioni, ma a guardare il grafico qui riportato, di segnali che preludano all’inversione di una tendenza “secolare” proprio non se ne vedono !

JACKSON HOLE: I TASSI DI INTERESSE SCENDERANNO ANCORA?

Il vivo dibattito che si è sviluppato nel corso dell’abituale appuntamento di Jackson Hole tra i banchieri centrali di tutto il mondo lascia chiaramente intendere che, senza adeguate correzioni, l’economia mondiale non può che scivolare verso un mondo rovesciato di tassi sempre più negativi.

I motivi sono diversi, ma la troppo timida ripresa, dopo la crisi epocale del 2009, sta alla base della tendenza deflattiva che si è sviluppata negli ultimi mesi nonostante le clamorose politiche di stimoli monetari inaugurate subito dopo dall’America alla fine siano state adottate un po’ da tutte le altre banche centrali.

L’unico risultato davvero visibile di tali stimoli però l’ha fornito l’America (la prima ad adottare tali misure), e neanche troppo evidente. L’altro (enorme) effetto della liquidità messa in circolo si è notato sui mercati finanziari: l’acquisto di titoli a reddito fisso ha contribuito peraltro ad abbassare i tassi di interesse ma soprattutto le borse ringraziano i banchieri centrali dal momento che hanno raggiunto e anche superato i loro record storici e hanno rivisto i loro metodi di valutazione delle aziende sulla base di nuovi (e più bassi) fattori di sconto dei flussi di cassa futuri attesi.

Ma soprattutto le borse ringraziano perché la tendenza negativa sui rendimenti dei titoli a reddito fisso ha creato la cosiddetta “sindrome della mancanza di alternative”: la T.I.N.A. (there is no alternative) per cui tutti comprano azioni nella speranza quantomeno dei dividendi.

La cosa buffa è che nel mondo rovesciato dei tassi negativi il dibattito tra economisti e banchieri centrali è incardinato su due punti che all’apparenza sembrano paradossali:

- L’incremento dei tassi di interesse americani

- Un obiettivo di inflazione-obiettivo ancora più “fuori”:’il 4% invece che il 2%.

Spiegarne il perché dal punto di vista tecnico è cosa veramente ardita (per gli interessati ad approfondire c’è un bellissimo articolo de l’Economist dal titolo irridente The Jackson Four: “http://www.economist.com/news/finance-and-economics/21705832-should-fed-adopt-indias-inflation-target-jackson-four ” utile a comprenderlo) ma tant’è: il dibattito tra banchieri centrali tocca quei punti per trovare ancora più spazio di manovra al fine di provocare inflazione nei prezzi e far contemporaneamente calare il più possibile i rendimenti finanziari per rendere sempre più sostenibili i debiti pubblici di tutto il mondo.

Inutile far notare l’ovvio: i risparmiatori e chi conta sui rendimenti dei fondi pensione per pagare un’onorevole vecchiaia è in apprensione!

A questi dibattiti però si parla anche di stimoli “fiscali” cioè l’abbattimento della tassazione sui redditi d’impresa e la spesa pubblica per le “infrastrutture” (forse l’unica che potrebbe veramente fornire benefici di lungo periodo alla crescita economica globale). Ma troppo poco. Nessun politico al comando se la sente di inaugurare una corsa alle infrastrutture aumentando il debito pubblico o coordinandosi con i banchieri centrali.

Il risultato è che le attese di incremento dell’inflazione sono considerate dai mercati una chimera, e i rendimenti non possono che continuare a sprofondare , per poi magari sperimentare poco più avanti una fiammata inflazionistica completamente fuori controllo e un possibile crollo dei mercati finanziari!

“Cui prodest ” ? Chi ci potrebbe guadagnare? È qui che i “complottisti” hanno (ahimè) la meglio…

Cosa vogliono ottenere la Spectre, il Bildenberg… o il Nuovo Ordine Mondiale?

SEI SPIACEVOLI CONSEGUENZE DEI TASSI BASSI

Alessandro Fugnoli (Kairos) fa notare che la scelta di mantenere i tassi così bassi ha infatti almeno sei conseguenze spiacevoli:

- La prima è che produce un’allocazione subottimale del capitale.

- 2. La seconda è che favorisce la formazione di bolle che un giorno, magari lontano, scoppieranno.

- 3. La terza è che, paradossalmente, induce le imprese e le famiglie, consapevoli che i tassi rimarranno bassi nel lungo periodo, a prendersela calma nei loro investimenti produttivi. Ricordiamo che uno dei fattori di ripresa ciclica, tipicamente, è proprio la fretta di contrarre un mutuo per comprarsi la casa (o di aprire un nuovo impianto produttivo) prima che i tassi risalgano. Se si ha l’impressione che fra cinque o dieci anni i tassi saranno bassi come oggi la fretta scompare.

- 4. La quarta è che il rallentamento degli investimenti azzera la crescita della produttività, perpetuando la semistagnazione.

- 5. La quinta è che parti importanti del sistema previdenziale come i fondi pensione americani dovranno un giorno annunciare che le pensioni che erogheranno saranno la metà di quello che si erano impegnati a fornire.

- 6. La sesta è che, per rifarsi dei tassi reali negativi e dell’incertezza sulla copertura pensionistica, si consuma di meno e si risparmia di più, rallentando ulteriormente la crescita.

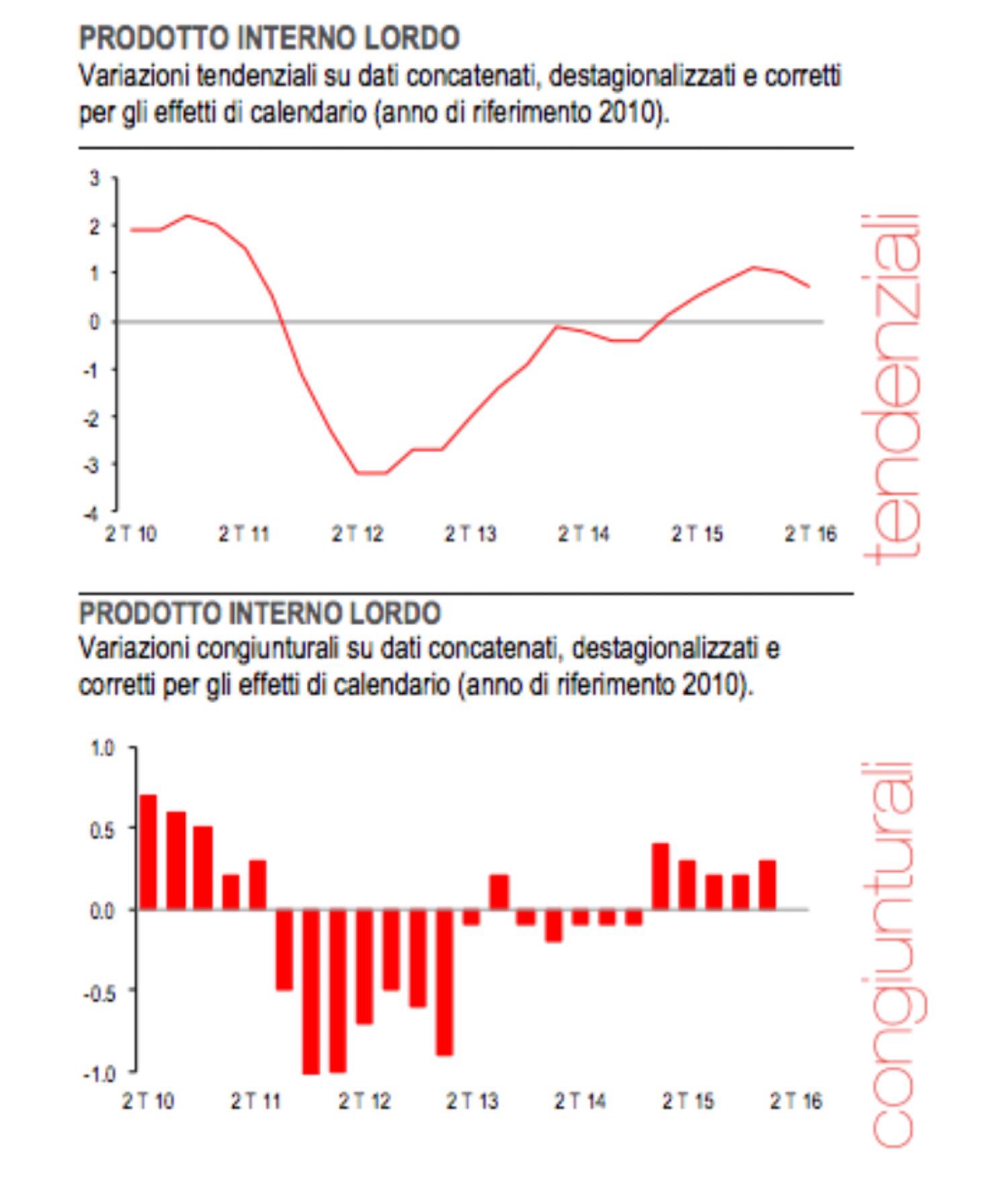

CONGIUNTURA ITALIANA E COSE DA FARSI

Il quadro congiunturale per l’economia italiana nella prima metà del 2016 (rispetto all’anno precedente) si conferma fortemente contrastato :

- l’indice di disoccupazione segna un arretramento dell’1,3% (sebbene il dato sia da interpretare)

- il commercio al dettaglio ha registrato un +0,3% (dato valido solo per i primi 3 mesi dell’anno)

- la produzione industriale è salita dell’1,5%

- il fatturato dei servizi è cresciuto dell’1,5%

- gli investimenti fissi sono saliti dell’1,8%

- i consumi delle famiglie sono cresciuti dell’1,5%

- il traffico autostradale dei veicoli pesanti è salito del 4,9

- le ore di cassa integrazione (Cigo+Cigs+Cig in deroga)sono scese del 6,5%.

- il fatturato dell’industria è invece calato dello 0,8% (dato relativo ai primi 5 mesi dell’anno)

- gli ordinativi dell’industria scendono del 2,5% (sempre nei primi 5 mesi del 2016)

- l’export cala dello 0,4% nel primo trimestre

- infine l’attesa del Prodotto interno lordo per l’anno in corso è per una crescita si, ma di nuovo al di sotto delle attese: attorno allo 0,6-0,7%

Resta perciò da ritrovare davvero la fiducia dei consumatori italiani come degli investitori (soprattutto internazionali), con un programma di iniziative che comporti necessariamente la riduzione generalizzata delle tasse, per rilanciare tanto i consumi interni quanto gli investimenti e ridare slancio a un Paese la cui economia mostra di continuare anche nel 2016 a marciare con il freno a mano tirato.

Cosa fare?

Ecco una collezione di ovvietà da avvilire un vecchio contabile che vengono ripetute da anni:

- la disoccupazione giovanile è incompatibile con lo sviluppo: i giovani sono quella parte di popolazione che potrebbe determinare un salto nel terzo millennio e nell’economia digitale, recuperando quella produttività che oggi sembra impossibile da far crescere in Italia

- si potrebbe vincolare il sostegno alle imprese al loro investimento nell’economia digitale promuovendo finalmente lo sviluppo della banda larga che resta frenato da anni senza alcuna motivazione

- la variabile demografica (al netto di un’immigrazione selvaggia sulla quale è difficile fare previsioni) è insostenibile, con una popolazione la cui ricchezza che si sposta sempre più nelle tasche di chi è meno giovane i consumi ristagnano (i giovani spendono, i vecchi risparmiano) e il welfare che diventa insostenibile. Se le pensioni assorbono il 27,9% della spesa nazionale, mentre il sostegno alle famiglie solo il 2,3%, o si alza ancora l’età pensionabile, o si decide di spostare un bel po’ di risorse dai vecchi ai giovani contrastando la loro migrazione di massa

- c’è un improrogabile bisogno di incrementare la capitalizzazione delle imprese italiane: se aumentasse del 20% l’effetto sarebbe pari a 0,6 punti di Pil e gli occupati crescerebbero di 160mila unità. Se sappiamo che non la finanzieranno le sole banche, ci vuole nuovo capitale di rischio. Ma per farlo le imprese italiane vanno incentivate a raccogliere capitali. Se questo raccogliessero come è successo in Gran Bretagna i circa 90 miliardi di sterline che sono affluiti alla Borsa (segmento A.I.M.), genererebbero una crescita della capitalizzazione della Borsa Italiana da 10 a 50 miliardi, producendo 800mila nuovi posti di lavoro e un punto e mezzo di prodotto interno lordo.

- Si potrebbe obiettare: “facile a dirsi”, ma nel corso di un ciclo economico positivo tutto ciò è ancora in qualche modo ipotizzabile. Se dovesse arrivare una nuova recessione sarebbe letteralmente impossibile!

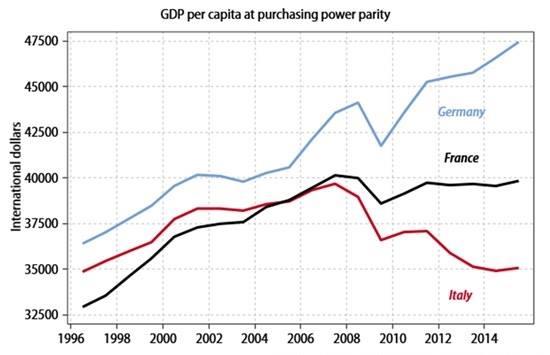

PERCHÉ LA SPAGNA CRESCE E L’ITALIA NO

Nel secondo semestre del 2016 la crescita del Prodotto interno lordo italiano è andata a zero. Nemmeno un decimale. E non ci sono stati motivi “tecnici” (le ferie estive, qualche giorno lavorativo in meno, la riduzione dei prezzi, il terremoto, eccetera…) che invece si registreranno probabilmente nel corso del terzo trimestre.

Molto più semplicemente, nel secondo trimestre dell’anno e dopo cinque trimestri di (timido) rilancio del Prodotto interno lordo, in Italia più che negli altri Paesi industrializzati il vento della ripresa ha smesso di soffiare. Dal momento che nel terzo trimestre (luglio-settembre) è probabile che vada peggio, possiamo sbilanciaric ad anticipare la possibile entrata ufficiale dell’Italia -se non in recessione- quantomeno nella stagnazione, che la statistica preferisce sancire dopo almeno due trimestri consecutivi.

Purtroppo ciò avviene mentre nel resto d’Europa la crescita prosegue vigorosa (persino per la Gran Bretagna, ex-membro dell’U.E. per l’economia della quale sino all’altro ieri molte cornacchie avevano suonato le campane a morto), capita mentre il Quantitative Easing della Banca Centrale Europea va avanti, accade dopo che molte riforme sono state varate, dopo gli 80 euro di aumento degli stipendi minori, dopo il Jobs Act e mentre arriva l’autorizzazione europea allo sforamento del deficit per finanziare investimenti pubblici.

A nulla sono servite tutte queste cose: per l’Italia la mini-crescita registrata nel 2015 è stata un fuocherello di paglia nel passare dalla precedente recessione all’attuale stagnazione.

I motivi li conoscono tutti e sono celebrati ogni santo giorno da intellettuali, giornalisti e politici: la disoccupazione giovanile, i pagamenti ritardati dello Stato, la carenza di infrastrutture adeguate all’era moderna, un credito scarsamente disponibile e la fuga dei capitali, la demografia in calo e l’invecchiamento della popolazione,

i danni al turismo derivanti dall’immigrazione selvaggia, la riduzione del welfare sanitario e l’incremento sotterraneo della tassazione indiretta…

Li conoscono tutti ma alla fine nessuno, nemmeno il governo Renzi che rischia la testa, fa niente per ovviare a questi problemi.

In Spagna invece il Prodotto interno lordo trotta al ritmo tendenziale del 3,2% annuo, (dopo aver subito un rallentamento dal 3,4% tendenziale del primo trimestre) e tuttavia rallenta meno di quanto avevano previsto gli analisti dell’Agenzia Europea, l’export continua a galoppare, i consumi tornano a crescere, la liquidità non scarseggia e il sistema bancario si è ricapitalizzato per tempo, ma soprattutto il turismo spagnolo quest’anno, senza l’accidia nostrana dei “barconi” e senza la disorganizzazione amministrativa italica, è salito indicativamente dell’11%, mentre l’industria dei servizi che girano intorno al turismo continua a investire e crescere.

Comunque vada nella seconda metà dell’anno insomma, nel 2016 la crescita spagnola sarà un successo di Mariano Rajoy e del suo “non-governo” in esercizio provvisorio dal dicembre 2015.

Potrebbe andare ancora meglio se gli investimenti esteri in Spagna non fossero stati penalizzati dall’incertezza politica (è invece piuttosto probabile che a breve ci saranno di nuovo le elezioni), dal momento che è forte la componente immobiliare e infrastrutturale nelle iniziative legate all’incremento del turismo, ma dopo il miracolo dell’Irlanda che continua ad attrarre capitali e occupazione, l’economia spagnola è al secondo posto in Europa addirittura qualche misura avanti alla Germania della Merkel è molto più florida di quella francese.

Il prezzo pagato dagli Spagnoli è comunque alto: una disoccupazione ai vertici dei Paesi industrializzati e un deficit pubblico che ha portato a triplicare in pochi anni il debito pubblico, ma lo sforzo ha dato i suoi frutti: una crescita robusta che aiuterà a combattere i problemi.

Tutto qui in fondo : in Spagna il turismo viene sussidiato e, crescendo, aiuta a rimettere in moto la nazione, la spesa pubblica non aumenta (solo perché nessuno può deciderlo), e poi le banche non frenano l’economia con la mancanza di credito, gli immigrati non fanno casino e non spaventano gli stranieri (perché se lo fanno li puniscono davvero o li rimandano indietro), le imprese guadagnano bene senza un fisco eccessivamente vorace. Nessuna supercazzola delle riforme sul contratto di lavoro o del braccio di ferro con Bruxelles.

Tutto qui in fondo : in Spagna il turismo viene sussidiato e, crescendo, aiuta a rimettere in moto la nazione, la spesa pubblica non aumenta (solo perché nessuno può deciderlo), e poi le banche non frenano l’economia con la mancanza di credito, gli immigrati non fanno casino e non spaventano gli stranieri (perché se lo fanno li puniscono davvero o li rimandano indietro), le imprese guadagnano bene senza un fisco eccessivamente vorace. Nessuna supercazzola delle riforme sul contratto di lavoro o del braccio di ferro con Bruxelles.

Forse per spiegare la diversità basta ricordare un antico detto veneziano che recita: “coe ciacoe no se impasta fritoe” cioè “con le chiacchiere non si mangia”, sempre valido nel Bel Paese!

PER RILANCIARE IL SISTEMA FINANZIARIO ITALIANO OCCORRE L’EFFICIENZA DI BANCHE E IMPRESE

La pausa di ferragosto, gli slogan del vertice di Ventotene nonché le meditazioni Jackson Hole dovrebbero essere una buona occasione per far riflettere i nostri politici e i nostri ministri sul più importante dei nodi al collo del nostro Bel Paese, che può arrivare a strozzarne la fragile economia: la salute e la funzionalità delle proprie banche sul territorio.

Purtroppo in un sistema capitalistico dove produzione e lavoro si esplicano soltanto attraverso ingenti investimenti e importanti somme di capitale circolante, la salute del sistema finanziario italiano non è un fatto isolato, bensì resta fortemente collegata a quella delle sue fabbriche, dei magazzini, di servizi, trasporti e turismo.

Senza un buon flusso di credito e un’adeguata efficienza dei suoi strumenti, inequivocabilmente interconnessi al sistema dei pagamenti, l’intera economia italiana può traballare e viene a rischio la stessa circolazione della moneta.

Il nostro Paese è poi un grande generatore di risparmio (intermediato quasi esclusivamente dalle banche) e quel poco di mercato dei capitali che si è sviluppato a Milano è passato sino ad oggi quasi esclusivamente dalle sale trading delle banche. È perciò quasi esclusivo appannaggio dal sistema bancario italiano la riserva di ricchezza della popolazione, che è a sua volta a rischio se i custodi di tale ricchezza rimangono in bilico sul limitare dell’insolvenza o dell’azzeramento del proprio capitale.

A seguito delle ingenti perdite sui crediti erogati in passato (registrate per la massima parte dopo la crisi del 2009) buona parte delle banche sono oggi infatti quasi rimaste prive di capitale proprio, trovandosi di fatto incapaci di erogare credito. Gli unici soggetti cui è da esse offerto del credito oggi sono quelli più solidi,mche ne hanno però assai poco bisogno e che sono di conseguenza poco disponibili a remunerare tale erogazione.

D’altra parte le banche italiane sono solo in una situazione più traumatica di quelle del resto d’Europa ma per tutte è valso negli ultimi anni il circolo vizioso: perdite pregresse/capitale insufficiente/regolamentazione più stringente/maggior premio per il rischio/minore capitalizzazione/bassi margini/bassa redditività/minore capitalizzazione/percezione di rischio/riduzione della massa amministrata.

Il problema è che non si può pensare di fornire servizi bancari

senza assolvere alle funzioni basilari del raccogliere denaro e impiegarlo. Senza eccellere o risultare decisamente efficiente nei costi in almeno una di queste due funzioni, tutte le altre funzioni bancarie risultano di fatto perdenti o fortemente limitate da vincoli esterni.

La ricetta per il rilancio del sistema bancario risulta perciò per una prima parte assolutamente ovvia: ritrovare l’efficienza gestionale perduta (tagliare alla grande i costi) per rilanciare la redditività bancaria e con essa l’appetibilità del capitale proprio, e poi forse anche separare le attività speculative da quelle strettamente legate all’esercizio di banca commerciale, che riveste una funzione pubblica fondamentale per l’economia del Paese, non comparabile con le altre attività di servizio e gestione del risparmio.

Ma non basta: se le banche non devono e non possono fornire alle imprese capitale di rischio, allora dovrebbero almeno impiegare in attività meno rischiose (a breve termine) il credito erogato, recuperando margini che possano permettere loro di raccogliere i depositi senza l’incubo che questi possano rimanere nel macinino del “bail-in”.

Se ciò dovesse accadere alle imprese italiane non resterà che cercare con più vigore capitali di rischio e, conseguentemente, risorse umane con professionalità e competenze tali da indurre i capitali a scommettere su sè stesse, magari abbandonando per sempre la vecchia struttura di una famiglia che fa dell’impresa il proprio orticello.

Molte imprese dovrebbero perciò accorparsi per raggiungere livelli più elevati di redditività e massa critica, molte altre dovrebbero trovare la voglia e l’intelligenza di lavorare a piani industriali seri e fondati su autorevoli analisi di mercato. Molte altre, non facendolo, non otterrebbero capitali e finanza a lungo termine, rimanendo ai margini dell’arena competitiva.

Potrebbe essere uno chock utile a recuperare redditività e a competere per poter impiegare risorse qualificate nel processo produttivo, risorse che magari ci sono ma -oggi come oggi- preferiscono lavorare per qualche grande gruppo internazionale.

La qualità e robustezza dei debitori aziendali e degli operatori economici d’altra parte non può mancare a lungo a un sistema-Paese che vuole tornare a rivedere le proprie banche in salute!

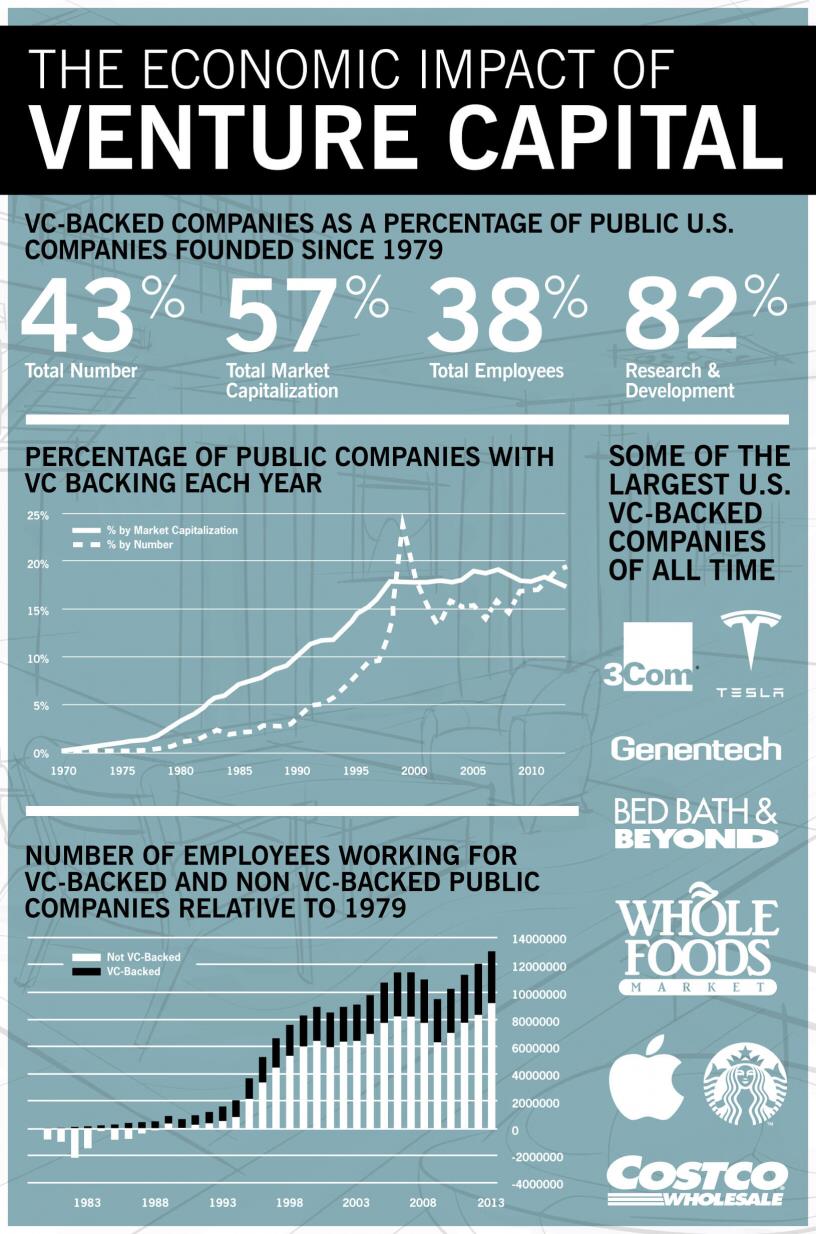

DOVE SAREBBE OGGI L’AMERICA SE IL VENTURE CAPITAL NON AVESSE FINANZIATO LE SUE START-UP?

Si dice da tempo che negli ultimi 30 anni il Venture Capital è diventato il principale fattore di crescita delle aziende innovative americane, ma stavolta uno studio pubblicato dalla Stanford School of Business ( http://www.gsb.stanford.edu ) mette a fuoco quanto l’attività del venture capital sia risultata essenziale per far crescere buona parte delle grandi imprese di successo.

I numeri che risultano dallo studio appaiono inequivocabili:

- 710 sul totale di 4063 quotate in America classificate da THOMSON ONE come società di cui si hanno i dati relativi al momento della quotazione in borsa, sono società che hanno trovato soldi dal venture capital (il 18%).

- La capitalizzazione di mercato di queste ultime è ancora superiore in proporzione al totale del campione: $4.300 mld su un totale di $21.300 mld (il 20%) .

- Se poi invece del totale di 4063 aziende del campione prendiamo in considerazione solo le società che sono state quotate in borsa tra il 1979 e il 2013, esse sono “solo” 1.330 ma di queste ben 574, ovvero il 43%, sono state finanziate dal venture capital. La loro capitalizzazione di borsa costituisce addirittura il 57% del totale e impiegano il 38% del personale sul totale.

(Nel 1979 infatti è passata una legge negli Stati Uniti che ha permesso ai fondi pensione di investire nei fondi di venture capital) - Dunque il fenomeno ha dato risultati crescenti negli ultimi anni arrivando a superare la metà della capitalizzazione di borsa tra quelle quotate tra il 1979 e il 2013.

- Ciò smentisce che il venture capitale fa crescere solo piccole aziende, nonostante il fatto che il fatturato delle 710 società di cui sopra costituisca solo il 10% del giro d’affari sul totale delle 4063 quotate di cui si conoscono i dati della quotazione in borsa, dunque in media esse valgono il doppio in rapporto al fatturato !

- Le medesime 710 aziende (il 18% del totale) hanno tuttavia speso nel 2013 circa 115 miliardi di dollari: il 42% del totale investito in Ricerca e Sviluppo dal campione di 4063 quotate, cioè in media oltre il doppio delle altre rispetto alla loro capitalizzazione di borsa e il quadruplo rispetto al fatturato del totale delle società quotate che sono rientrate nel campione.

- Se poi paragoniamo i risultati ottenuti dalle aziende che sono cresciute grazie al venture capital, i risultati sono ancora più sorprendenti: negli ultimi 50 anni i fondi di venture capital hanno raccolto solo 600 miliardi di dollari (esattamente un quarto di quanto raccolto dal Private Equity) investendoli (e reinvestendoli) soltanto nello 0,2% del totale delle nuove imprese americane.

La selezione operata è risultata perciò estremamente proficua se quello 0,2% delle nuove imprese americane si è tramutato nel 18% delle quotate totali e nel 43% di quelle quotate negli ultimi trent’anni!

Oggi tre delle cinque più grandi società quotate sono venute dall’incubatore del venture capital e il mondo oggi sarebbe molto diverso senza il sussidio allo sviluppo di fenomeni come Federal Express, Microsoft, Apple, Google, Amazon, Tesla e Facebook.

In particolare i settori delle tecnologie informatiche e delle biotecnologie sarebbero rimasti più o meno all’età della pietra senza i capitali che hanno ricevuto per il loro sviluppo.

Non pensate perciò di poter tranquillamente affermare che lo sviluppo del venture capital cambierebbe anche il nostro Paese dal momento che ha già cambiato il mondo?

LA STRATEGIA “CONTRARIAN” DI MEDIOBANCA

Si dice che per aver risultati diversi da quelli degli altri bisogno fare qualcosa di diverso dagli altri. Mediobanca deve aver preso questo vecchio adagio alla lettera se, nel bel mezzo della bufera del sistema bancario italiano, ha appena fatto una grossa scommessa!

Risale infatti a tre anni fa la svolta storica dell’istituto, con la decisione di abbandonare i panni del “salotto buono” di un’imprenditoria che o non c’è più o è migrata all’estero, per concentrarsi su due attività invece assai premiate (all’epoca) dai moltiplicatori di borsa: la gestione dei patrimoni e la banca al dettaglio (“Retail banking”: in particolare incentrata sulla raccolta della liquidità e sul suo reinvestimento nel credito al consumo).

La strategia ha dato i suoi frutti e soprattutto Chebanca ha macinato molti profitti, contribuendo a mantenere alto il valore del titolo.

L’attività di Investment Banking di Mediobanca invece, non solo negli ultimi dieci-quindici anni ha provocato più di una sciagura alle imprese italiane ma anzi, per gli investitori di borsa che prezzano il titolo, viaggia a sconto rispetto al valore delle partecipazioni possedute nelle imprese clienti.

Come dire che se in Via Filodrammatici non le avessero più ci guadagnerebbero.

La dismissione tuttavia è in corso con molta lentezza, ma fino ad oggi ha generato cassa per 1500 milioni di euro, con una plusvalenza contabile di circa un terzo di quell’importo.

Dove ha reinvestito i suoi utili Mediobanca? L’anno scorso ha acquisito la maggioranza di Cairn Capital, un ramo di gestione dei patrimoni che apparteneva a Royal Bank of Scotland, che evidentemente è destinato a fare sinergia con Banca Esperia, che però non deve aver brillato nei suoi risultati.

Il titolo Mediobanca tuttavia non è rimasto immune alla crisi del comparto creditizio europeo e nazionale, lasciando sul campo poco meno del 40% dall’inizio dell’anno.

Ecco allora la scelta, molto controcorrente, di rilanciare la scommessa sul “Retail banking” (addirittura facendosi pagare in totale poco meno di 300 milioni di euro per farlo, dunque con la dote.

Nel bottino c’è il raddoppi delle masse gestite (salite del 75% a quasi 7 miliardi di euro), la crescita del 27% della raccolta diretta (arrivata a quasi 14 miliardi), la triplicazione delle filiali che salgono da 58 a 143, una rete di 68 promotori finanziari con 220mila clienti privati e ulteriori 584 dipendenti (quelli selezionati da Barclays negli ultimi anni dopo la cura da cavallo di Di Stasio).

La presenza territoriale in Italia di Barclays era una delle più interessanti per espandere tanto la raccolta diretta sui conti correnti ma soprattutto il business del credito al consumo e il momento assai propizio per farlo iniziando subito a guadagnarci.

Il Fondo Atlante in confronto, pur avendo comprato azioni delle banche popolari del Veneto per una spicciolata di centesimi, è una Onlus! E il modello di business di Chebanca ha mostrato anche quest’anno di essere molto migliore di quello tradizionale.

Adesso bisogna vedere – come diceva il mitico Enzo Jannacci – “l’effetto che fa”!

RECENSIONE DEL LIBRO”RIPENSARE IL CAPITALISMO”

http://eu.wiley.com/WileyCDA/WileyTitle/productCd-1119120950.html

Questo libro scritto da Mariana Mazzuccato e Michael Jacobs per i tipi di uno dei maggiori Editori economici americani prende spunto dalla constatazione che il capitalismo occidentale è senza alcun dubbio andato in crisi.

Lo dimostrano due decenni di riduzione degli investimenti produttivi, di mancata crescita del reddito disponibile per i lavoratori, di crescita a razzo delle disuguaglianze sociali.

Nello stesso periodo è cresciuta la paura di un surriscaldamento globale ed stata ridimensionata l’assistenza pubblica ai più disagiati a causa dell’esplosione un po’ ovunque dei debiti pubblici. È cresciuta inoltre l’età di ingresso nel mondo del lavoro e più che proporzionalmente è aumentata la disoccupazione giovanile.

Tutto questo ha gettato un’ombra di incertezza sulla prosperità delle generazioni future e un nutrito gruppo di intellettuali ed economisti si interroga pertanto sulle cause profonde del modello occidentale e sulle ricette economiche per combattere il declino.

La sfida è quella di ragionare a livello più alto rispetto al dibattito economico corrente, includendo nel ragionamento tutti gli ingredienti delle politiche economiche e sociali: da quelle fiscali e monetarie a quelle della regolamentazione dei mercati, della tutela dell’ambiente, dello stimolo alle innovazioni tecnologiche fino a domandarsi come riuscire a incrementare il benessere collettivo senza rischiare di cadere nel socialismo reale, raccogliendo idee per trasformare dall’interno il modello economico nel quale ci troviamo.

Tra gli illustri contributori Joseph Stiglitz, Andy Haldane, Stephanie Kelton e Randy Wray.

PER VENDERE L’AZIENDA UNA BANCA D’AFFARI PUÒ FARE LA DIFFERENZA

L’esperienza di chi ha già venduto più di un’azienda in questi casi parla molto chiaro: l’aver usufruito o meno di servizi professionali nel merchant banking (o, come si dice piu impropriamente adesso: nell’investment banking) ha fatto la differenza. E quanta!

Il punto è che la banca d’affari non opera una mera consulenza, come i più potrebbero ritenere, bensì un intervento che non può che esplicarsi in maniera “pro-attiva” dall’inizio alla fine del procedimento di possibile cessione: dallo stimolare la possibile operazione o una possibile diversa modalità di condurre la medesima, fino alla ricerca di tutte le alternative sul mercato, tanto al fine di incrementare la valutazione d’azienda quanto per riuscire a semplificare e risolvere i problemi più o meno gravi che si presentano mano mano che il processo di cessione va avanti.

La banca d’affari normalmente inizia dalla redazione del piano industriale (o dalla sua messa punto), attraverso il quale egli può comparare l’analisi dei processi aziendali con quella di mercato e strategica, incrementare la sua comprensione dei fattori critici di successo dell’impresa, segmentare le diverse fasi della catena del valore, dedurne i “value driver” (le variabili critiche del valore d’azienda) e utilizzarli sia per comprendere quali sono i soggetti migliori cui rivolgersi quanto per cogliere tutte le possibili combinazioni che migliorano il risultato.

Il risultato potrebbe condurre il titolare d’azienda a chiedersi se davvero vale la pena di vendere, o invece non sarebbe meglio rilanciare la posta e investire per creare altro valore, e magari per farlo far entrare un socio finanziario o quotarsi in borsa. Cose che la banca d’affari può realizzare e comparare per lui, contribuendo a valorizzare l’azienda anche al di là di ciò che si potrebbe realizzare cedendola.

Il consulente lavora invece di norma sulle procedure di gestione aziendale e può essere un soggetto specializzato nell’approfondimento dei dati gestionali, molto utili talvolta in fase di “due diligence” (il processo di verifica dei dettagli che devono essere contemplati tra le clausole contrattuali). Ma per definizione non è un esperto dei mercati finanziari e non è un protagonista nella ricerca dei possibili investitori (molti dei quali oggigiorno sono finanziari). Non è tantomeno una possibile controparte lui stesso nè di solito può negoziare in prima persona al posto dell’imprenditore, a meno di uscire dai panni del consulente e vestirne altri, con il rischio evidente di un’estrema confusione nei ruoli.

La cosa non è priva di conseguenze in termini di percezione da parte dei terzi acquirenti del possibile valore d’azienda e delle possibili alternative a sé stessi.

Altri ancora potrebbero pensare che l’assistenza in fase di cessione d’azienda è qualcosa che riguarda il mestiere degli avvocati, più che quello dei banchieri d’affari, ma sarebbe un errore clamoroso: non potrebbero coesistere professionalità più distinte.

A un primo sguardo infatti un avvocato può risultare molto più preciso e un consulente capace di scendere più in dettaglio. Inoltre le questioni più delicate nella negoziazione riguardano le responsabilità, le garanzie e la rappresentazione della realtà che vengono poi trascritte nello “share purchase agreement” (il contratto di vendita delle quote sociali), che resta materia giuridica.

Ma nè gli avvocati nè i consulenti sono poi maestri nella sintesi finanziaria e negoziale, quella che porta l’operazione ad essere conclusa o meno, nè possono agire con l’autonomia e l’autorevolezza che può avere un buon banchiere d’affari che partecipi attivamente al processo con un’adeguata delega.

Molto spesso inoltre, proprio a causa di quell’autonomia che solo le banche d’affari possono avere, la loro presenza consente di percepire la costante possibilità dell’alternativa, e di attutire così gli scontri nelle fasi più difficili del processo di vendita, mantenendo una forte attenzione al possibile risultato finale e, nel farlo, attirando tutti i fulmini sulla loro responsabilità, invece che su quella del soggetto cedente (il quale può riservarsi in tal modo l’ultima parola).

Sono argomenti apparentemente inconsistenti, ma che possono valere milioni di euro, e giustificare ampiamente il compenso a successo che può comportare l’aver coinvolto una banca d’affari.

Italiano

Italiano