Un passo inopportuno

Edizione Luglio 2015

SOMMARIO:

- IN SINTESI: Congiuntura più che mai incerta

- MERCATI E POLITICA: Syriza deve morire

- GRECIA E DINTORNI: Quel pericoloso parallelo tra Italia e Grecia

- SCENARI GLOBALI: La prossima crisi finanziaria globale si tinge di giallo?

- APPROFONDIMENTI: L’Euro non ha frenato la crescita, la spesa pubblica sì !

- TENDENZE: La nuova parola d’ordine è “Bondification”

1. In Sintesi

CONGIUNTURA INCERTA E AGITATA

• L’economia italiana risale la china ma non decolla: rimane soprattutto ancora strozzata dalla poco dinamica struttura industriale familiare delle imprese, dalla prudenza degli operatori del credito e dal mancato rimborso a aziende e cittadini dei debiti dello Stato. Soprattutto rimane bloccata a causa delle troppe rigidità strutturali (che avremmo dovuto abbassare con le riforme di Renzi), della poca fiducia di imprese, investitori e consumatori. Ovviamente chi paga di più sono le classi disagiate e i disoccupati, che non potranno nemmeno contare su troppi sussidi a causa dell’eccesso di debito ma anche di spesa pubblica improduttiva. Il Governo ha insomma poche frecce al suo arco, a meno di intraprendere improbabili scelte molto coraggiose.

• Forse ci vorrebbe una nuova “solidarietà nazionale” (che però potrebbero partorire solo una deludente nuova fiammata di consociativismo) e invece c’è il rischio dell’ennesima consunzione dell’attuale maggioranza, al fuoco lento delle polemiche e sotto l’ennesima campagna denigratoria dei media, peraltro nemmeno del tutto a sproposito. Sebbene infatti questo governo per la prima volta abbia messo in testa alla propria agenda le esigenze di rilancio dell’economia, poi però nessuna delle grandi riforme attese dal mondo produttivo è effettivamente stata attuata. È il cane che si morde la coda.

• A livello globale il quadro non è molto migliore: nonostante si possa ancora sperare sulla ripresa (a singhiozzo) dell’economia americana, l’intero Occidente resta incastrato nella morsa di due fenomeni, solo apparentemente contrastanti: la bolla speculativa dei mercati (derivata dall’immissione della liquidità del QE ma anche vittima dell’elevata volatilità che ne consegue) e la stagnazione secolare dell’economia reale sottostante, che lascia presumere il prosieguo di tassi bassi e stimoli monetari e che dunque l’attuale ripresa dell’inflazione possa essere un fuoco di paglia. In tal caso i tassi a lungo termine non risaliranno perché nemmeno tutti gli altri parametri primari (investimenti, occupazione e consumi) cresceranno granché.

• Tra l’altro lo stallo in corso alimenta invece i timori che si approssimi un altro crollo delle aspettative dei mercati finanziari, magari di breve periodo, ma tale da aumentare oltre ogni livello di guardia la volatilità attesa dagli operatori e dunque anche i possibili contraccolpi sull’economia reale. Molti si aspettano che stavolta un mini-choc possa arrivare dai mercati orientali, Cina in testa, molto più in “bolla speculativa” di quelli occidentali, e anche meno monitorati.

• Il mistero dell’effettiva consistenza dell’oro detenuto dagli USA a Fort Knox (anche per conto di altri Paesi) e lo scontro politico in corso fra Oriente (Cina e Russia in primis) e Occidente (USA, UK e UE) che si delinea sempre più marcato, lascia ritenere che i due blocchi contrapposti si fronteggeranno ancora a lungo, con quel che può conseguire per noialtri dalla nuova Guerra Fredda: l’unione Europea sarà spinta a rafforzarsi “a prescindere” dalla scarsa volontà dei suoi cittadini e la divisa comune forse resterà forte e ben salvaguardata dalla BCE, nel timore che una sua crisi possa aiutare la disgregazione dell’Unione.

• Il rischio che ne discende è quello di uno stallo generale, la potenziale riduzione dei flussi di scambi commerciali tra Oriente e Occidente, e di conseguenza anche la limitazione dell’export europeo “oltre cortina”. Ciò alimenterebbe di nuovo le attese degli economisti di “stagnazione secolare” e lascerebbe al di sotto delle attese tassi d’interesse, prezzi dell’energia e delle materie prime.

• A livello microeconomico chi soffrirebbe in questo scenario potrebbero essere le imprese dei servizi e quelle del comparto manifatturiero (con esclusione di quelle connesse alle spese militari, in probabile ascesa), nonché quelle legate al ciclo dell’energia e a tutto il comparto del largo consumo, mentre potrebbero ancora una volta beneficiarne le banche e gli operatori dei servizi finanziari (ma forse non i gestori di patrimoni e nemmeno le assicurazioni, penalizzate da rendimenti reali quasi negativi). Bene anche gli operatori alimentari e di beni di prima necessità, quali i farmaceutici, che potranno fare ulteriori efficienze e forse anche contare sull’accumulo di “scorte strategiche”.

2. I MERCATI E POLITICA

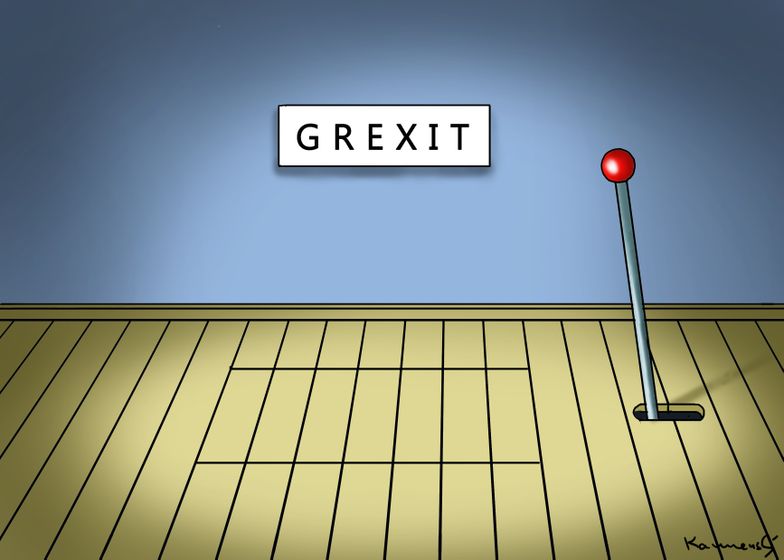

SYRIZA DEVE MORIRE

Qualche giorno prima del referendum in Grecia ho letto un’impietosa analisi di Oscar Giannino che la ha paragonata allo Zimbabwe. Dopo 28 anni di regime del “presidente” Mugabe, questi si è arreso, cancellando la propria moneta locale e adottando il Dollaro americano, pur non facendo parte degli U.S.A.

Come per lo Zimbabwe, è realistico pensare che nemmeno per la Grecia alcuna “settimana prossima” sarà decisiva, perché oramai è chiaro che, dopo due anni dalla presa d’atto del l’impossibilità di rifinanziarne il debito pubblico e dopo almeno sei mesi di duro braccio di ferro sull’austerity che l’Eurogruppo ha tentato di imporre, la presa d’atto della bancarotta di stato è divenuta una questione tutta politica che non si risolverà con qualche mero artificio contabile.

Giannino conclude con un certo pessimismo sulla fine che la Grecia può fare e che può far fare agli altri Paesi deboli dell’Europa, sebbene egli sfoderi anche un altro poderoso ragionamento: se sembra a tutti scontato che la Grecia non debba finire alla fame e conseguentemente tra le braccia di Putin, è altrettanto vero che sino ad oggi Washington ha fatto mille appelli, ma non ha tirato fuori un dollaro!

Sarò forse più cinico che ottimista, ma continuo a pensare che, se la soluzione finale non potrà essere negativa quantomeno per motivi geo-politici e per lo scompiglio che può portare agli instabili equilibri dei mercati finanziari, essa tuttavia non arriverà nemmeno con l’immediata uscita di scena di Tsipras e del suo partito, perché il popolo Greco ha mostrato, con una schiacciante maggioranza di “Oxi”, una grande prova di risolutezza nel supportarlo.

Se infatti sino all’altro ieri era Syriza, il partito che si contrapponeva al Maresciallo Merkel, all’attendente Shäuble e alla Troika intera, che bisognava sconfiggere perché la situazione tornasse “normale” (ma pur sempre sotto schiaffo) come è successo in Italia dopo la caduta di Berlusconi, oggi questo esito è materialmente inattuabile.

È divenuto evidente infatti a tutto il mondo che in Grecia persino i disoccupati ai margini della società civile hanno ben chiaro davanti a loro che la soluzione al problema del debito pubblico non può risiedere in un ventennio prossimo venturo di austerità e colonizzazione straniera.

L’alternativa a un importante “abbuono” di quel debito, magari in cambio di riforme più decise del welfare e della spesa sociale è uno scenario da incubo: dichiarare bancarotta, uscire dall’Euro e voltare pagina e abbracciare il gruppo dei “Paesi-Non-Allineati” ottenendo i finanziamenti della neo-costituita Banca Asiatica per gli Investimenti e lo Sviluppo e abbandonando definitivamente quell’Occidente che non è stato capace di aiutare a modernizzare il Paese, bensì solo di corromperne i vertici.

Proprio oggi dunque che l’alternativa dell’exit appare ancora più probabile per i Greci, io rinforzo la mia convinzione della quasi impossibilità che esso si realizzi. L’alternativa terribile oggi si è materializzata chiaramente in tutti i suoi contorni e l’America non può sopportarla, nonostante i mugugni dei rappresentanti del popolo tedesco.

Oltre al problema geo-politico, lo scenario “lacrime e sangue”, magari preferito dai burocrati europei per “dare una lezione” agli altri stati-canaglia del sud-europa, rischierebbe tuttavia di costituire un nuovo “caso Lehman” capace di trascinare con sé la caduta dell’Euro, il default dei debiti pubblici di mezza Europa e in definitiva le sorti dell’intero sistema finanziario occidentale, inaugurando un’epoca grigia di incertezza e sfiducia degli investitori di tutto il mondo.

Se tale opzione è tecnicamente possibile io la ritengo però anche politicamente improbabile, dal momento che l’alternativa è “solo” quella allentare un po’ la morsa dei creditori su quel piccolo ma risoluto angolo di Mediterraneo che ha appena ritrovato l’unità nazionale nel dire “no” alle proposte dell’Eurogruppo.

La Grecia si dice infatti pronta a concordare numerose manovre di correzione della spesa pubblica a condizione che non abbiano effetti non fortemente recessivi. Difficile dargli torto di principio.

Accettare oggi un compromesso ragionevole perciò sarebbe sì una sconfitta per i falchi dell’ortodossia finanziaria europea, ma anche un’alternativa infinitamente migliore al caos che conseguirebbe a uno schiaffo spedito ad un governo che, dopo il referendum, sembra divenuto il referente della maggioranza assoluta del popolo greco.

Per un certo establishment Syriza dovrà pur sempre morire, ma non il giorno dopo aver ricevuto un plebiscito popolare!

3. GRECIA E DINTORNI

QUEL PERICOLOSO PARALLELO TRA ITALIA E GRECIA…

In un periodo in cui tutti parlano della Grecia forse è arrivato il momento di tornare a ragionare sull’antagonista, cioè su quel Golem chiamato Europa architettato principalmente dalla Francia e dalla Germania. Il motivo è semplice: la crisi in corso getta una luce sinistra sulla mancata integrazione continentale, sul futuro dell’Euro, sugl’inevitabili interessi contrapposti.

Innanzitutto perché è da quando esiste che la moneta unica è stata un mal di testa per chiunque in Europa, persino per i Tedeschi. Sono oramai cinque o sei anni che, per tutti gli altri Stati, il sogno di una progressiva integrazione tra gli stati europei è svanito e al suo posto sono ricomparsi i debiti pubblici nazionali, i patti di stabilità da rispettare nonostante la recessione, le regolamentazioni comunitarie per qualsiasi cosa (la recente normativa sul latte in polvere per i formaggi ci ha lasciati sgomenti e sfiduciati sulla perdita irreparabile del buon senso).

Poi la ridondante e costosissima tecnostruttura amministrativa dell’Unione Europea, del suo Parlamento e dei suoi organi di governo è cresciuta a dismisura senza che nessun organismo burocratico interno allo Stato Italiano (e non solo) sia stato parallelamente rimosso o ridimensionato per far posto a quelli comunitari. I cinquanta miliardi di Euro l’anno che la sola Italia deve pagare per sostenerla risultano perciò quasi solo un aggravio, tanto più se si pensa a cosa è servita sino ad oggi.

Vale la pena infatti di chiederselo a cosa servono ogni anno tutti quei quattrini. E la risposta è: quasi solo agli stipendi dei commissari e dei funzionari ministeriali di Bruxelles (senza tagliare di una cippa quelli di Roma), visto che l’Europa non crea infrastrutture, non sostiene la difesa o la sicurezza (nemmeno dei mari), non paga pensioni nè fornisce servizi sociali, sanitari o assistenziali.

La presenza di normative e ispettori europei per qualsiasi cavillo ha inoltre creato un ulteriore ingessamento dell’economia che ci ha fatto letteralmente abbandonare la speranza di un ritrovato benessere, cosa che a sua volta ha contribuito a far fuggire all’estero i nostri capitali e i nostri giovani, aggravando di ogni genere di balzelli e vincoli burocratici le nostre imprese e i nostri commerci.

L’Unione Europea si è dotata inoltre di pessimi economisti (o più probabilmente di veri e propri collaborazionisti al soldo effettivo di Francia e della Germania) i quali hanno imposto a economie fragili come la nostra severe politiche di austerità del budget, impedendo politiche fiscali espansive per contrastare la crisi e contribuendo così a farle sprofondare, mentre al contrario le stesse politiche non sono riuscite a incidere per nemmeno un centesimo nel ridurre la spesa parassitaria delle Pubbliche Amministrazioni e gli sprechi, non hanno contribuito alla lotta alla corruzione, né all’efficienza della giustizia.

Più recentemente qualcuno in seno all’U.E. ha fatto timidi accenni all’errore commesso nell’approcciare la crisi con l’austerità, ma ciò nonostante nessuno ha cambiato l’andazzo né i vincoli di bilancio. Non lo hanno fatto nemmeno i sindacati né i partiti più populisti, i quali hanno proclamato scioperi e denunciato il travalicare di diritti inalienabili ma non non hanno mosso altro che la lingua nel cambiare davvero le cose!

D’altra parte il trattato che istituiva l’Unione Europea del 1992 non conteneva veri strumenti di pressione perché i governi locali rispettassero la normativa comunitaria e le regole di buona gestione. Così gli unici che si sono sentiti raggirati dalla divergenza dei comportamenti dei vari Stati dell’Unione erano quelli “virtuosi” come la Germania che hanno usato tutti gli strumenti a loro disposizione per prendere il sopravvento. La Germania ha anche capito che dovevano lasciarne quasi fallire qualcuno (In passato Cipro e oggi la Grecia) per “avvisare” tutti gli altri.

Prima dell’ingessamento europeo per gli Stati “non virtuosi” come il nostro c’era comunque un rimedio-scorciatoia: svalutare la divisa. Ma oggi con la moneta unica essi non possono più farlo, trovando perciò impedita la strada verso un riallineamento forzoso della competitività delle proprie imprese e spiazzandole in definitiva anche a causa della conseguente parallela riduzione del credito disponibile.

Così è successo che il ricco mercato del risparmio degli Italiani abbia fatto affluire sempre meno risorse finanziarie alle imprese nazionali, esportandole invece verso i paesi meglio performanti dell’Unione, vale a dire l’Inghilterra, la Francia e la Germania, i quali hanno usato molte di quelle risorse per finanziare lo shopping di imprese e beni immobili in Paesi come il nostro. Tra l’altro lo sprofondare della crisi ha determinato la diminuzione del gettito fiscale e dunque aggravato deficit e debito pubblico. E quest’ultimo non potrà che crescere ancora sino al momento in cui non riusciremo a ritrovare una robusta ripresa economica.

Il cane si morde la coda e la nostra situazione può rassomigliare sempre più a quella greca…

4. SCENARI GLOBALI:

A) LA PROSSIMA CRISI FINANZIARIA SI TINGE DI GIALLO ?

Erano circa vent’anni (un’eternità, data la giovane età del mercato dei capitali da quelle parti) che la Cina non sperimentava una caduta così brusca e così profonda delle borse e di conseguenza della fiducia dei piccoli risparmiatori.

Persino il Governo (tanto centrale quanto locale) è rimasto spiazzato da questa specie di frana emotiva che ha allegramente snobbato ogni suo sforzo di contenere la caduta (ivi compreso il divieto di pubblicare sui giornali cenni espliciti alla medesima crisi borsistica o utilizzare termini e aggettivi troppo forti per farne indiretto riferimento).

Adesso si teme che l’ondata di vendite possa estendere la sua ombra nefasta anche all’economia reale, facendo saltare le prospettive di crescita che si erano ipotizzate sino al mese scorso.

Quasi mille titoli azionari cinesi (circa un terzo del totale) sono stati sospesi dalle contrattazioni a tempo indeterminato e la crisi di fiducia si è poi estesa anche alle materie prime, crollate anch’esse.

Tuttavia per ora la questione sembra assai grave, ma non ancora seria. Stiamo assistendo infatti allo scoppio in grande stile di una bolla speculativa di gigantesche proporzioni (che poteva essere tenuta sotto controllo invece di lasciarla gonfiare a dismisura) che può essere spiegata in due soli numeri: la Borsa di Shangai (quella di riferimento per l’intero mercato cinese) era cresciuta di oltre il 120% dall’inizio dell’anno fino al mese scorso ed è ancora oggi su del 30% rispetto ai corsi di inizio 2015. È dunque evidente che il problema poteva essere evitato.

Ma lo scoppio della bolla lascia forti dubbi su altre questioni fondamentali che riguardano l’economia del Paese più giovane e popoloso del mondo: i forti squilibri di reddito e censo che vanno accumulandosi man mano che si diffonde la ricchezza finanziaria, la possibile fuga dei capitali stranieri da un Paese che ha mostrato di non saper gestire la prima tempesta finanziaria, la tenuta del sistema bancario-ombra (cioè non ufficiale) di fronte a perdite così rilevanti in conto capitale e, sull’altra faccia del medesimo conio, evidentemente la capacità delle autorità monetarie cinesi di monitorare e prevenire i grandi problemi.

Quella che è infine in ballo è però in definitiva l’attendibilità delle statistiche pubbliche e delle prospettive di sviluppo economico che venivano sfornate sino ad oggi.

Il gigante economico asiatico potrebbe finire per rivelarsi una “tigre di carta” giusto poco prima che si materializzi uno storico “sorpasso” nei confronti della prima economia al mondo, quella degli U.S.A.?

Sarà un caso, ma certo è stupefacente il perfetto tempismo di questi eventi con le critiche piovute giusto qualche giorno fa dalla Banca Mondiale e da Fondo Monetario Internazionale a proposito delle debolezze strutturali del sistema finanziario cinese, dell’accumularsi di livelli molto elevati di crediti incagliati sul totale degli attivi bancari, nonché la loro strabiliante coincidenza con l’intensificarsi degli accordi strategici e commerciali cinesi con la vicina Federazione Russa…

5. APPROFONDIMENTI:

L’EURO NON HA FRENATO LA CRESCITA, LA SPESA PUBBLICA SÌ !

Nei primi anni dopo l’istituzione dell’Euro i Paesi ” Piigs ” (Portogallo, Italia, Irlanda, Grecia, Spagna) avevano basato le proprie politiche di sviluppo economico soprattutto sull’amoliamento della previdenza pubblica e sugli incentivi ai consumi (anche di beni durevoli, quali auto e case). Nel farlo tuttavia essi avevano inevitabilmente accresciuto il loro debiti.

Nel 2008 con l’arrivo della crisi e la fuga di molti capitali il nodo della sostenibilità di tali politiche era venuto finalmente al pettine: l’Irlanda e la Spagna (e in misura minore l’Italia) sono risultate afflitte dallo scoppio della bolla speculativa sugli immobili, l’Italia e la Spagna afflitte dall’eccesso di tassazione che è conseguito a un debito pubblico ben superiore al 100%, il Portogallo è risultato affetto da un enorme deficit degli scambi con l’estero, la Grecia da tutti e tre i mali precedenti.

L’appartenenza all’area dell’Euro ha imposto però ai Piigs di ridurre i loro squilibri fiscali: il resto dell’Europa ha insomma chiesto loro la cosiddetta “austerità” quale garanzia per rispettare i parametri dettati dal voler condividere la stessa divisa di cambio: l’Euro.

Ciascuno di essi ha tuttavia interpretato diversamente l’ “invito” ricevuto. E cosa è avvenuto dal 2008 ad oggi?

L’Irlanda, ha rifiutato l’invito europeo ad innalzare le tasse alle imprese diminuendo anzi la pressione fiscale complessiva e riducendo però la spesa pubblica corrente (cioè ha diminuito l’interposizione dello Stato nell’economia). Risultato: per il 2015 l’Ocse prevede in Irlanda il più alto tasso di crescita del Pil dell’Euro-Zona : il 3-4%. Più della Germania.

In Spagna si è ridotta la pressione fiscale sulle imprese ma è aumentata la spesa pubblica corrente. Risultato: il debito pubblico si è accresciuto ma per il 2015 l’Ocse prevede una crescita economica del 2-3%.

L’interposizione dello Stato nell’economia è invece aumentata di 6 punti in Portogallo e di ben 8 in Italia, mantenendo nello stesso periodo i due paesi le più ricche politiche di spesa pubblica e welfare e rialzando del pari le tasse per non sforare gli accordi di Maastricht.

In Italia tuttavia la spesa pubblica è aumentata più che in Portogallo. Non per niente l’Ocse prevede una crescita poco sopra l’1% nel 2015 in Portogallo e di circa la metà in Italia, insieme a una forte ascesa del debito pubblico e a preoccupazioni per il suo rifinanziamento.

La Grecia poi ha fatto l’esatto opposto di Irlanda e Spagna: l’imposizione fiscale societaria è più alta che all’inizio della crisi, la pressione fiscale complessiva è aumentata di 5 punti, la spesa sociale di altrettanti. Cioè l’interposizione pubblica è salita di oltre 10 punti, più che in Italia e Portogallo. E nei conti con l’estero fra i Paesi ” Piigs ” la Grecia nel 2015 sarà l’unico con un saldo negativo (produce e vende meno di quanto consuma o investe). Risultato: il debito pubblico è esploso ed è impossibile da rifinanziare. L’Ocse prevede in Grecia per il 2015 zero crescita economica.

Forse la morale di questi dati di fatto è più semplice di quanto si pensi: il controllo del deficit pubblico imposto dall’appartenenza all’Euro è incompatibile con politiche fiscali espansive (più alte tasse o maggior deficit per sostenerle) che a loro volta hanno mostrato di essere poco efficaci nel produrre crescita economica. Chi invece è riuscito a ridurre la presenza dello Stato nell’economia è tornato a crescere.

Chi non ne ha avuto il coraggio e ha sperato nella solidarietà finanziaria europea ha imancato di raccogliere i frutti dei sacrifici che l’appartenere all’Unione Monetaria ha imposto ai suoi cittadini in cambio di una divisa forte e di tassi di interesse bassi.

Matteo Renzi è avvisato (dai fatti, aggiungerei).

6. TENDENZE:

LA NUOVA PAROLA D’ORDINE È ” BONDIFICATION “

C’è una nuova “religione” tra i gestori di fondi pensione, risparmi e patrimoni, che deriva dalla necessità di trovare lidi sicuri nei mari sempre più agitati dei mercati finanziari globali, i quali sono da un lato più che mai in subbuglio, dall’altro lato sono altresì appiattiti dal gelo dei tassi d’interesse molto bassi.

Non solo infatti il mercato del reddito fisso risulta fortemente sopravvalutato ma inoltre presenta una assai scarsa capacità di fornire redditi adeguati alle esigenze dei risparmiatori che non vogliono intaccare il loro capitale per ottenere una rendita finanziaria.

C’è poi una generalizzata convinzione che la volatilità dei mercati finanziari possa aumentare a dismisura con l’approssimarsi di un nuovo crollo delle aspettative di crescita economica globale, rendendo quindi estremamente problematico il limitarsi a sostituire con titoli azionari i consueti bond governativi a breve e lungo termine.

Soprattutto chi deve assicurare comunque un rendimento ai numerosi fondi pensione, fondi patrimoniali e fondazioni ha oggi più che mai il problema di conciliare un adeguato ritorno dei portafogli gestiti con l’indirizzo generale di individuare investimenti caratterizzati da diversificazione territoriale e un profilo di rischio ben più basso da quello della pura speculazione sui mercati azionari.

Ci sono diversi motivi per i quali persino i più cauti tra gli investitori stanno oggi molto attenti a riempirsi di titoli a reddito fisso, primo fra tutti quello che è ufficiale l’orientamento della principale banca centrale occidentale, la Federal Reserve, di attuare a breve termine un progressivo rialzo dei tassi d’interesse. Il rischio dunque di prendere una perdita in conto capitale è oggi percepito con grande evidenza e mal si concilia con le esigenze di prudenza di chi dovrebbe limitarsi ad ottenere un moderato ritorno su investimenti privi di rischio. Un secondo ordine di motivi risiede nel fatto che persino i più che consueti investimenti in beni-rifugio come oro, immobili e commodities sono considerati oggi a rischio in conto capitale e non sempre assicurano una cedola.

Per tutto quanto sopra descritto, i più creativi tra i gestori di portafogli che sino all’altro ieri avevano al massimo costruito modelli di portafoglio che replicavano più o meno fedelmente gli indici azionari globali, hanno dovuto agguzzare l’ingegno e individuare una soluzione basata sulla selezione di titoli azionari caratterizzati da grande stabilità dei corsi, elevati pagamenti in termini di dividendi distribuiti e, per questo motivo, fortemente utilizzabili per assicurare ai sottoscrittori un flusso cedolare alternativo ai rendimenti obbligazionari che sono precipitati quasi a zero senza dover dipendere decisamente dai rischi derivanti da un rialzo generale della curva dei tassi d’interesse, anzi: molto spesso le aziende in grado di pagare il miglior flusso di dividendi sono frequenti tra quelle operanti nella “old economy”, nel largo consumo, nel trattamento dei materiali di base e in generale in prodotti e servizi il cui ciclo di vita è assai maturo.

Non necessariamente dunque un portafoglio “bondizzato” è caratterizzato da soli titoli anticiclici ma sicuramente titoli con fattori “beta” (relazione tra rischio e rendimento) molto sotto l’unità (si veda in proposito il modello di equilibrio dei mercati finanziari denominato: “Capital Asset Pricing Model” che valse a Sharpe, Miller e Markovitz il premio Nobel per l’economia nel 1990) oppure collegati ad opzioni o diritti che permettono loro di associare una buona aspettativa di pay-out con un’altrettanto valida possibilità di non far dipendere troppo il pagamento dei dividendi dalla congiuntura economica o, peggio, dal rialzo dei tassi d’interesse.

Non per niente secondo un recente sondaggio stanno progressivamente passando a questo genere di investimenti il 23% dei money managers giapponesi, il 30% di quelli europei e ben il 41% di quelli americani!

Stefano L. di Tommaso

English

English