Analisi e studi – Newsletter Mensile

PREVISIONI E REVISIONI

Sommario:

1) PREVISIONI E REVISIONI DEL “DOPO DAVOS”

2) MERCATI FINANZIARI: REVISIONE 2.0 (tra ottimismo e scetticismo, l’incognita dei

Paesi Emergenti)

3) “FUNDAMENTALS” E DINTORNI (ancora squilibri e tensioni a limitare le prospettive

di sviluppo)

4) PROSPETTIVE VICINE E REMOTE (la quiete prima della tempesta?)

In Sintesi:

“DOPO DAVOS”

All’arrivo del 2014, non ho brindato alla serenità e alla ripresa. Scrivevo così esattamente un mese fa, non senza una nota di mestizia nel farlo. Solo un mese fa non c’era un solo analista che non avrebbe scommesso rosee aspettative di un nuovo anno finalmente testimone di una splendida ripresa economica mondiale, con tassi di interesse tenuti quasi a zero dalla “forward guidance” della Federal Reserve borse euforiche, e oro sott’acqua.

E invece nel primo mese del 2014 è successo più o meno l’opposto! La verità è che la ripresa economica mondiale è quantomeno monca e mai come oggi le proiezioni statistiche sono “da interpretare”. La crisi valutaria di molti Paesi Emergenti, dovuta al subitaneo prosciugarsi dei mercati dei capitali ha appena iniziato a dispiegare le sue vere forze, con il rischio che il drammatico prosciugamento delle risorse finanziarie -precedentemente investite su quei mercati- possa alimentare lo spettro di nuova stagnazione e deflazione globale!

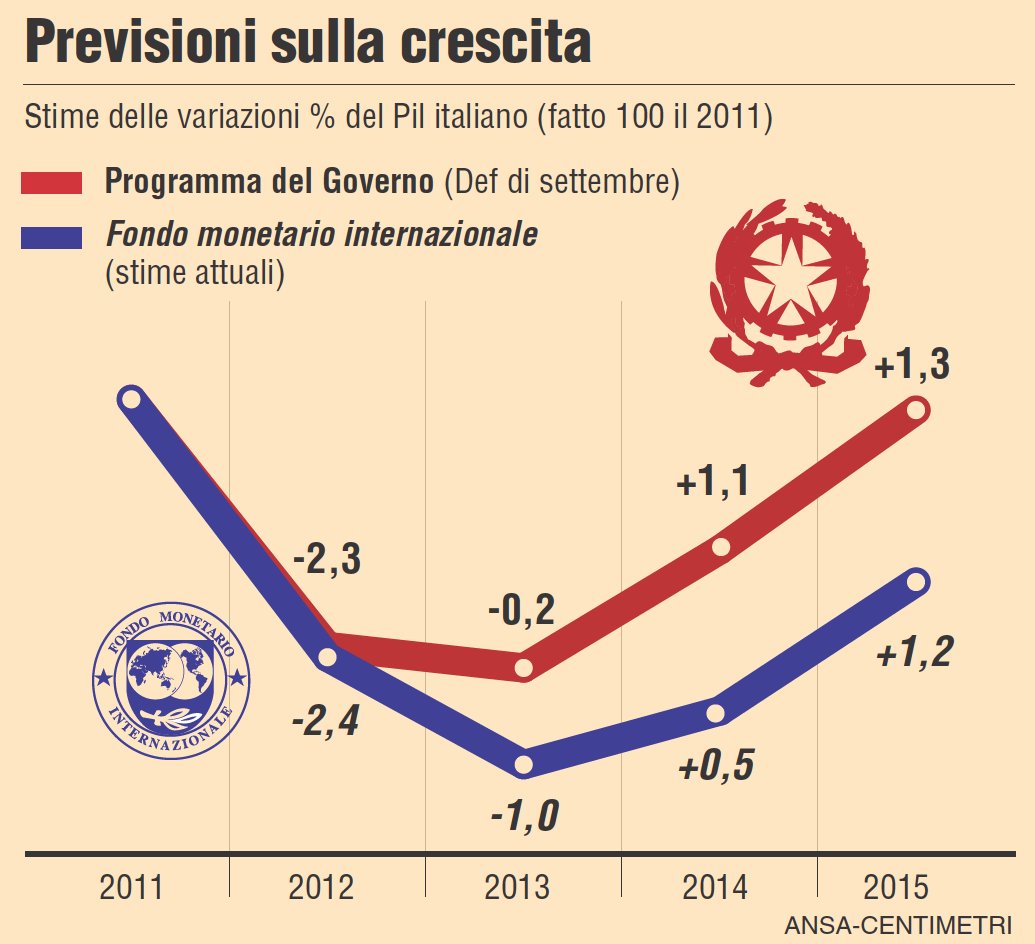

Le uniche prospettive concrete che è dato di cogliere riguardano la significativa probabilità di elevata volatilità dei mercati e di instabilità del sistema bancario globale, unitamente a previsioni di ri-crescita che per il nostro Paese risultano ancora irrealisticamente ottimistiche, quantomeno sintantoché non sarà trovato il modo di riassorbire una quota importante della disoccupazione giovanile!

Nel frattempo buone notizie provengono dal fronte delle imprese: molte di esse hanno fatto di necessità virtù e la qualità del loro debito tende in generale finalmente al miglioramento. Anche il mercato dei capitali sta progressivamente attrezzandosi a rimpiazzare quello del credito, la cui propensione all’intervento si è tuttavia ridotta più che proporzionalmente.

In Dettaglio:

1) MERCATI FINANZIARI 2.0 : Punto e a capo

TRA ENTUSIASMO E SCETTICISMO: LA NUOVA INCOGNITA DEI PAESI EMERGENTI

L’anno 2014 è iniziato già da un mese, ma siamo ancora tutti qui, dopo la Guerra delle Valute, dopo la pace politica dell’America di Barack Obama che ha seguito lo spettacolare “Shutdown” della spesa statale, dopo il varo del “Tapering” da parte della Federal Reserve di un coraggiosissimo Ben Bernanke alla soglia della pensione, dopo il Forum di Davos e i numerosissimi altri convegni nei quali i “guru” di tutto il mondo si sono espressi per ogni possibile scenario, siamo ancora a chiederci, oggi più che mai, dove sta davvero andando questo pazzo pazzo nuovo mondo…

A fine 2013 non c’era uno straccio d’analista che non avrebbe scommesso sulle aspettative di un nuovo anno finalmente testimone di una splendida ripresa economica mondiale, con tassi di interesse tenuti quasi a zero dalla “forward guidance” della Federal Reserve (e qui il bello deve invece ancora venire), borse euforiche (salvo che nei Paesi Emergenti), e oro sott’acqua. E invece nel primo mese del 2014 è successo più o meno l’opposto!

Senza voler cantare facili vittorie, lo scetticismo che io esprimevo nella newsletter da “contrarian” di fine anno partiva però da alcuni dati di fatto:

1) il primo è che le Borse non possono andare sempre su, è contro la loro natura, nonché contro la loro Storia;

2) il secondo è che di solito la ripresa economica -quando non rappresenta un’allucinazione collettiva- si trascina sempre dietro un’aspettativa di prezzi e tassi crescenti. Se invece la ripresa è frutto di mere manipolazioni statistiche sono le aspettative di profitto delle imprese a rimanere penalizzate, nonché i corsi dei relativi titoli;

3) il terzo è che le politiche monetarie di tutte le maggiori Banche Centrali, prima fra tutte la FED con il suo “Tapering” (riduzione progressiva dell’espansione di massa monetaria), per quanto possano essere state credibili e aver rassicurato gli animi dei catastrofisti dell’inflazione record del terzo millennio, non si sono certo configurate come un antidoto al peggiore dei mali che oggi si presenta in modo più chiaro come la minaccia attuale più grave: la stagnazione generalizzata conseguente ad una diffusa tendenza alla deflazione!

La “forward guidance” delle banche centrali ha in parole povere placato gli animi con il Tapering e mirato a prevenire focolai di futura inflazione anzichè curare un male che invece è già presente e palpabile in tutto l’Occidente ma fa sentire le sue avvisaglie anche in molti Paesi Emergenti: una pericolosissima deflazione!

È ancora lo spettro della deflazione a proporre a molti banchieri centrali (Prima fra tutte Christine Lagarde, del FMI) e a molti governi occidentali notti insonni e timori di un’ennesima delusione delle aspettative di stabilizzazione delle loro economie !

La folgorante ripresa economica registrata in USA nella seconda parte del 2013 in USA non ha infatti generato alcun traino per le economie del resto del mondo, bensì ha solo ingrossato i magazzini di merci e alimentato un eccesso di produzione manifatturiera a causa di un’ondata collettiva di ottimismo basato sul temporaneo eccesso di liquidità e fuorvianti dati statistici sull’occupazione, mentre la prospettiva della fine della crisi di spesa del Governo USA e la discesa dell’indebitamento delle famiglie americane lasciava presagire una stabile ripresa dei consumi.

Nessuno negli USA -ma nemmeno in tutto il resto del mondo- ha fatto i conti con la più vigliacca delle ragioni di questa “ripresina” che sembrava un fiume in piena : l’essersi alimentata con liquidità artificialmente pompata in precedenza ed essersi basata sull’ondata di ritorno di capitali in precedenza tatticamente allocati nei Paesi Emergenti.

Come conseguenza nei BRICS (e in quasi tutti gli altri Paesi Emergenti) dove la capacità produttiva si era di recente accresciuta in vista di un’accelerazione dei consumi che spesso non si è verificata, oggi molti capitali sono fuggiti, molti nuovi investimenti sono stati posticipati, i lavoratori hanno ripreso a emigrare e il minor assorbimento di commodities e materie prime dall’Occidente ne ha talvolta ridotto i prezzi.

Dopo una lunga spirale di stagnazione e calo dei tassi di interesse, gli investitori dei mercati finanziari avevano sperato troppo presto in una ripresa virtuale, Hi-Tech, smaterializzata e che prescindesse dal più importante dei trend in atto nel corso di tutto il primo scorcio di XXI secolo: il flusso di cervelli, capitali e potere politico e militare da Ovest verso Est!

E visto che una parte preponderante dei BRICS (e dei loro satelliti) sta in Oriente, la manovra degl’investitori e dei loro mèntori nelle Banche Centrali occidentali, manovra che ha determinato un rapido rientro dei capitali investiti nei BRICS, non può apparire come non intenzionale.

2) “FUNDAMENTALS” E DINTORNI

ANCORA SQUILIBRI E TENSIONI A LIMITARE LE PROSPETTIVE DI SVILUPPO

Insomma i temi della “guerra delle valute”, della fuga dei capitali dai mercati finanziari dei Paesi Emergenti, dello spettro della deflazione e delle sue possibili conseguenze depressive sull’occupazione hanno presto preso il posto delle rosee prospettive di inizio 2014: ricrescita di profitti, consumi e investimenti, tassi bassi e borse a gonfie vele.

Il motivo?

Gli squilibri regnano sovrani, i governi dei paesi più ricchi sono anche i più indebitati (ed è il principale motivo per cui le banche centrali tengono bassi i tassi di interesse) e, soprattutto, i consumi pro-capite non accennano ad impennarsi, lasciando anzi uno strascico di conseguenze della polarizzazione della ricchezza disponibile. Conseguenze che non alimentano l’entusiasmo negli investimenti in applicazioni industriali delle numerosissime innovazioni tecnologiche che potrebbero cambiare radicalmente lo scenario mondiale. Nemmeno le due grandi tigri asiatiche: la Cina e l’India, sottoposte a tali e tante pressioni politico-militari, alimentano con sufficiente energia quelle politiche economiche espansive che avrebbero permesso loro di raggiungere presto la leadership mondiale.

L’Europa dal canto suo in questo momento non si propone affatto quale nazione unitaria e innovatrice (come invece ha fatto il Giappone di Shinzo Abe ), resta anzi profondamente divisa nelle sue diverse anime e non fa nulla per rendere più competitive le proprie esportazioni, denominate in una valuta che resta troppo forte per tutti gli altri Stati europei tranne che la Germania. L’Europa non aiuta le banche dei suoi diversi Paesi a uniformarsi negli standards e a fornire nel complesso più credito alle imprese, non prende iniziative diplomatiche davvero utili al dialogo internazionale, mal supporta -con pochi aiuti e quasi nessun programma autonomo di sviluppo- la crescita del benessere nei Paesi più poveri.

L’Euro zona in questo momento non fa programmi, non parla all’esterno, ma anche perché parla fin troppo al suo interno, soggetta a forti pressioni secessioniste e/o tra il suo centro (la Germania e le sue flange) e i Paesi dell’area mediterranea nonché quelli dell’est Europa, troppo diversi tra loro in termini di reddito, costo del lavoro e prospettive di stabilità.

Persino Mario Draghi, il SuperMario che solo pochi mesi fa aveva tuonato a favore della stabilità dell’Euro, oggi parla in pubblico in tono minore, come fosse sotto scacco della componente tedesca della BCE.

Senza dubbio a farla da padrone sono i crescenti timori che l’instabilità della capacità del debito pubblico occidentale di continuare ad essere sostenuto da un sistema bancario oggi più capitalizzato ma anche sempre meno al riparo da scossoni e sussulti, si ripercuota tanto sui mercati borsistici quanto sui corsi delle valute.

Per non parlare dell’Italia, dove un Enrico Letta tanto riverente ai potenti del mondo quanto determinato con gli Italiani, dopo aver completamente perduto la base politica sui cui si basava il suo governo, tenta oggi l’equilibrismo della sopravvivenza con un relativismo politico e uno spirito di adattamento in cui sembra superare persino Giulio Andreotti! Le banali quanto necessarie manovre di taglio agli sprechi pubblici e efficientamento della pubblica amministrazione sono materia troppo delicata per un governo equilibrista: meglio nuove tasse sulla casa e invocazioni ad i partners europei!

Il nostro Paese continua a formulare previsioni ottimistiche mentre sembra oggi piombato in una campagna elettorale perenne (che potrebbe durare oltre un anno) nel corso della quale potranno succedersi incidenti e colpi di scena a ripetizione, nonché tafferugli di stampo istituzionale tra i contendenti, visto che non solo ci si chiede chi potrà traghettare il Paese verso una riforma radicale della macchina statale, ma persino il presidente Giorgio Napolitano sembra perdere molto rapidamente tono e autorevolezza e dunque avviato ad una sostituzione anticipata.

3) PROSPETTIVE VICINE E REMOTE

LA QUIETE PRIMA DELLA TEMPESTA?

In questo scenario da surreale “calma prima della tempesta” (che potrebbe peraltro non arrivare mai) la politica italiana cerca di rinnovarsi e tende fantasticare a proposito di possibili riforme future, il sindacato tace e soprattutto sembra privo di idee, mentre il mondo delle imprese, ben rappresentato da due soggetti in totale antitesi tra di loro: Sergio Marchionne e Giorgio Squinzi, il primo dopo averlo lungamente minacciato si è alfine deciso a varcare i confini nazionali, il secondo, molto attivo sui media scalpita e morde il freno, muove accuse e proposte, ma ancora con pochi risultati concreti.

Il mondo delle banche invece preferisce tacere con i nuovi vertici di Unicredit (Federico Ghizzoni) e Intesa San Paolo (Carlo Messina) che non sembrano propensi -assai opportunamente direi- a frequenti esternazioni.

La Borsa italiana sembra tenere i livelli più delle altre borse occidentali anche a causa della discesa dello spread con i tassi tedeschi e la ragionevole possibilità che le imprese italiane -dopo aver a lungo rimandato le grandi operazioni di fusioni e acquisizioni- oggi finalmente avviino sul serio le riorganizzazioni e si aggreghino ad un ritmo superiore a quello presumibile per il resto del resto del mondo.

Nel frattempo però la disoccupazione monta: i dati statistici ufficiali sono oramai poco significativi dal momento che quella vera è misurabile soltanto con il numero complessivo degli occupati che -in vertiginosa discesa- si approprinqua ai 22 milioni di italiani, a fronte di quasi 62 milioni di residenti, dei quali non meno di 6 milioni di recenti immigrati.

Insomma: poco più di un italiano su tre lavora, gli altri si arrangiano come possono e dipendono sempre più da trasferimenti statali e redditi dei loro famigliari, mentre tra i giovani è quasi uno su due che risulta disoccupato sebbene molti molti altri giovani non rientrino nelle statistiche dei disoccupati solo perché allungano il periodo scolastico o non si sono ancora decisi ad affacciarsi sul mondo del lavoro. Aumenta peraltro il numero di quelli che decidono di trasferirsi all’estero: 70mila secondo l’Istat lo scorso anno, contro i 50mila di quello precedente.

Difficile perciò tracciare una linea per i segnali di direzione che potranno riguardare il nostro Paese, indicare delle chiare tendenze, leggere nelle foglie del the delle crisi finanziarie che stanno attagliando i Paesi Emergenti per dedurne una chiara tendenza. Difficile e inutile, visto che la volatilità crescente di un equilibrio finanziario internazionale sempre più precario suggeriscono l’opportunità di fare ragionamenti esclusivamente orientati al breve e brevissimo termine!

Nel lungo termine c’è peraltro la ragionevole sicurezza che inizierà a dare i suoi benefíci quella moltitudine di nuove tecnologie che oggi stanno arrivando a maturazione. Tecnologie che hanno talvolta del miracoloso, le quali potranno permettere quantomeno ai paesi più avanzati che disporranno dei denari per profittarne, nuovi e importanti sviluppi economici.

Oggi tuttavia i primi effetti dei nuovi sistemi di CAD-CAM in 3D, delle nuove applicazioni interattive della Rete Internet, dell’automazione sempre più spinta della produzione industriale, della robotizzazione e miniaturizzazione (che portano anche a significativi risparmi in termini energetici e di materie prime) vanno tutti nella direzione opposta: alimentano la spesa militare e tolgono posti di lavoro ai Paesi meno sviluppati per fare più ricchi quelli che lo sono già.

D’altronde come ci rammentava John Maynard Keynes: bisogna guardarsi dalle illusioni di tutto ciò che porta benefici solamente nel lungo termine, poiché… è probabile che noi non ci saremo!

Stefano L. di Tommaso

English

English