Newsletter Dicembre 2013

INFLAZIONE O DEFLAZIONE?

LE POLITICHE MONETARIE NON BASTANO

TEMI:

In Sintesi: 0) Inflazione o Deflazione

Nel Dettaglio: 1) L’incertezza della congiuntura globale

2) L’Austerity e l’invadenza tedesca

3) Macroeconomia italiana: Psicanalisi della depressione economica

4) Microeconomia: L’ondata di Quotazioni in Borsa e Minibond

IN SINTESI:

0) INFLAZIONE O DEFLAZIONE?

IL MERCATO DEI CAPITALI SUPPLISCE (in parte) QUELLO DEL CREDITO

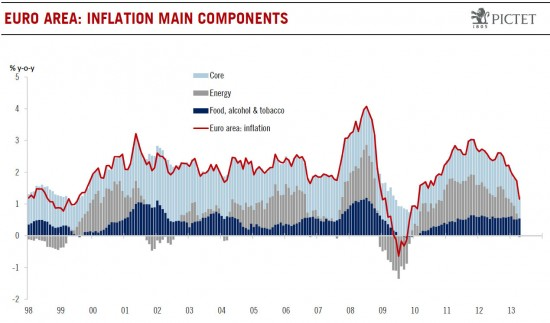

È IPOTIZZABILE CHE CI STIAMO IMMERGENDO NELLA NUVOLA DELLA PRIMA VERA DEFLAZIONE GLOBALE? È UN FENOMENO MONDIALE O SOLTANTO EUROPEO?

A QUESTE E ALTRE DOMANDE CERCHIAMO DI RISPONDERE CON GLI APPROFONDIMENTI CHE SEGUONO, MA OGGI PIÙ DEGLI ECONOMISTI SEMBRANO CREDERCI I BANCHIERI CENTRALI, CHE ANCORA UNA VOLTA HANNO DECISO DI FARE UN PIACERE AI LORO COLLEGHI “NON CENTRALI”: INONDARLI DI LIQUIDITÀ.

LA COSA FUNZIONA SOLO IN PARTE: IL MERCATO DEI CAPITALI S’INGRASSA, LE BORSE APPLAUDONO (SALVO QUALCHE ORMAI PROBABILE PAUSA E PRESA DI BENEFICIO) E I TASSI VANNO SOTTO IL TAPPETO MA LA PERSEVERANZA DEI BANCHIERI CENTRALI HA UNA RAGIONE : L’ECONOMIA MONDIALE NON SI RIPRENDE COME SI SPERAVA (E PERCIÒ ALLA FINE LE BORSE SALIRANNO DI POCO E CON MAGGIORI OSCILLAZIONI) E LE STATISTICHE PUBBLICATE NON RISPECCHIANO LE PREOCCUPAZIONI GENERALI DEI GOVERNI (GIAPPONE INCLUSO).

UN PO’D’INFLAZIONE AIUTEREBBE, MA NON ARRIVA, NONOSTANTE LE SBORNIE DI Q.E. PERCHÉ LA VELOCITÀ DI CIRCOLAZIONE DELLA MONETA È TROPPO BASSA.

LA GUERRA DELLE VALUTE NASCE DALL’ESIGENZA DI SPOSTARE IL PROBLEMA DI CIASCUNO NELL’ORTO DEL VICINO E CHI NE FARÀ LE SPESE SARANNO COME SEMPRE I PAESI PERIFERICI: QUELLI CHE NON RIESCONO A SPOSTARLO DA NESSUN’ALTRA PARTE.

UNO SPIRAGLIO PERÒ LO SI INTRAVVEDE: SEMPRE PIÙ AZIENDE SI APRONO AL MERCATO DEI CAPITALI, TROVANDO LA FORZA DI CRESCERE E DI ESPORTARE!

NEL DETTAGLIO:

1) L’INCERTEZZA DELLA CONGIUNTURA GLOBALE

All’alba del nuovo anno il mondo degli economisti e analisti finanziari di fine 2013 si divide psicologicamente tra “ottimisti” (quelli che danno maggior risalto ai dati statistici di crescita economica globale, dell’andamento delle Borse, dell’incremento del commercio internazionale e delle innovazioni tecnologiche) e “pessimisti” (quelli che vedono prima i rischi inflazionistici del Quantitative Easing, della Guerra delle Valute, delle incertezze nella tenuta del welfare e della previdenza sociale, della radicalizzazione del divario tra ricchezza e povertà).

Mentre l’Occidente si ritrova privo di una leadership condivisa (i più potenti al mondo sembrano oggi essere Putin e la Merkel, due personaggi tutt’altro che amati fuori del loro Paese) e l’Estremo Oriente si chiede se lo sviluppo in corso sarà sostenibile dal punto di vista politico, sociale e ambientale, il Medio Oriente sembra accentuare le sue caratteristiche di polveriera del globo, sempre più diviso tra nuove fazioni politiche e religiose (Israele incluso).

In questo incerto contesto generale nessuno gioisce dell’innalzamento del reddito pro-capite, del diffondersi della cura delle malattie, della riduzione del “digital divide”, della relativa abbondanza di gas, petrolio e altre fonti di energia. Il mondo si chiede se -a seguito di una delle maggiori recessioni economiche che la storia moderna ricordi- si è finalmente usciti dal guado o si sta soltanto effettuando una “traslazione laterale” (un modo come un altro per dar nome ad un periodo di transizione da parte degli economisti) poichè, tenuto conto dell’incremento demografico (persino nelle Americhe) e delle accresciute esigenze individuali di consumo (cibo, istruzione, elettronica, medicina…), in realtà la crescita economica non sta affatto regalando maggior benessere all’umanità.

Tornando allo spettro della deflazione, scrive Alessandro Fugnoli che per combattere la scarsa crescita le banche centrali convengono sul fatto che i tassi d’interesse reali dovrebbero essere negativi. Ma poiché i tassi negativi sono tecnicamente molto difficili da applicare (solo persone dotate di grande altruismo sottoscriverebbero bond in cui sono loro a pagare la cedola al debitore) l’unica strada è cercare di fare salire l’inflazione, come sta provando Abe in Giappone.

Ma bisognerebbe fare come la Repubblica di Weimar o lo Zimbabwe, dove lo stato ha stampato soldi per spenderli subito. Questa è la via fiscale all’inflazione. La via monetaria è più difficile, perché si rischia di dare liquidità alle banche la mattina per vedersela ritornare in banca centrale la sera. Per far sì che questa liquidità venga prestata in giro in Europa si sta pensando a tassi negativi per i depositi in banca centrale. Ma anche questo non basta.

Ecco allora che si pensa di impegnarsi a tenere i tassi a zero per un periodo lunghissimo, facendo capire che questo impegno non sarà subordinato all’inflazione o al tasso di disoccupazione. In pratica le banche centrali si taglieranno i ponti dietro le spalle, incolleranno l’acceleratore al pavimento dell’automobile e si legheranno le mani e i piedi. È la vecchia idea di Paul Krugman: una banca centrale che si comporta da folle per apparire folle.

Creare sconcerto e indurre tutti a spendere e a indebitarsi finché c’è tempo.

Il Quantitative easing, in questo contesto, non preoccupa più. Verrà gradualmente ritirato per essere eventualmente reintrodotto nel caso l’economia torni a rallentare.

Prima o poi il mercato si convincerà del fatto che l’orientamento delle banche centrali è in realtà sempre più espansivo e si rassegnerà alla perdita del suo giocattolo.

Il tapering, se ben gestito, servirà a frenare l’ardore dei mercati e a coprire l’adozione di fatto dell’arma-di-fine-di-mondo, il targeting del Pil nominale su scala globale. Per questo, in fine d’anno e nel 2014, la fasi di paura legate al tapering saranno solo ottime occasioni d’acquisto in borsa.

2) L’AUSTERITY E L’INVADENZA TEDESCA

La navicella dell’Europa oramai lo ha riconosciuto e anzi, l’economia del popolo degl’Italioti, quegli argutissimi europei del sud che periodicamente credono alle favole degli ammortizzatori sociali, del “tesoretto”, della “ripresina” e della “luce in fondo al tunnel”, oggi è proprio in caduta libera, come mai prima nella nostra storia: di cadute del reddito disponibile come quella in corso non se ne vedevano in Italia da un secolo e oltre.

Ma non basta: non avendo ancora voluto elaborare il lutto e accettare l’ovvio, vale a dire :

–la necessità di un forte taglio agli sprechi pubblici,

– l’urgenza di stimolare imprese e capitali, semplificando le norme e riducendo le imposte,

– la diretta correlazione tra consumi, investimenti e (dis)occupazione,

– l’esigenza di generare aspettative positive per le nuove famiglie e i giovani,

i politici alla guida della nostra navicella non hanno mai davvero aperto il paracadute! Senza far nulla si prosegue tranquillamente nella caduta, e tutti speriamo che in fondo all’abisso nel quale precipitiamo ci sia una morbida nuvola che ci accolga per poi rilanciarci miracolosamente verso l’alto…

Berlino sta perseverando colpevolmente nell’affermare il principio del rigore, basandolo su un elemento di grande semplicità: non possiamo pagare noi Tedeschi per voi Italiani (c non vi siete nemmeno rimessi in carreggiata)! Se la volete Vi diamo una mano ma non gratis e non per sempre.

Da mesi è in cantiere una “Große Koalition” della Merkel con i Socialdemocratici, che è destinata a dare l’addio alla visione ideale europeista di Helmut Kohl. Persino dall’America e dalla Cina è giunto un richiamo ai danni che la miopia economica tedesca può recare a tutto il mondo. Ma è improbabile un’inversione di rotta: non si può negare che l’andamento dell’Eurozona dipende dalle decisioni di Berlino!

L’Austerity a noi imposta, insieme all’effetto sui prezzi di un “Oiro” forte (la svista semantica è freudiana) genera deflazione,recessione, disoccupazione.

Lo sanno i nostri governanti, i quali sono già così presi dalla Campagna Elettorale in corso che evitano di dirci che a Bruxelles l’U.E. ci ha ordinato chiaramente ulteriori misure di riduzione del deficit, alludendo di fatto all’ultima manovra ancora da esperire: una tassa patrimoniale (o l’equivalente prelievo forzoso sui depositi bancari)!

Lo sanno anche e soprattutto i giovani, che lasciano il Bel Paese al ritmo di circa 50.000 l’anno (una statistica citata da Alessandro Profumo a margine di un incontro offerto da Permira): prevalentemente giovani laureati e super-specializzati, dopo che la loro formazione ci è costata mediamente un milione ciascuno.

Il nostro Paese insieme al danno indiretto della mancanza delle loro competenze, dei loro risparmi, dei loro consumi e delle loro future famiglie, perde perciò anche direttamente l’equivalente di una cinquantina di miliardi l’anno, poco più dell’intera spesa annua per interessi (80 mld) che ci costa il debito pubblico. Senza contare il numero di imprese che al tempo stesso si trasferisce all’estero: qualcuno ha calcolato che sono state 45mila dall’inizio della crisi.

3) MACRO ECONOMIA: PSICANALISI DELLA DEPRESSIONE ECONOMICA ITALIANA

In questo momento in cui è ripresa in pieno la campagna elettorale, i connazionali vorrebbero ascoltare proposte concrete per rilanciare l’economia che puntualmente non arrivano.

Ma c’è il rischio che lo scontento sociale sfoci nella protesta qualunquista, non nello sviluppo delle relazioni sindacali. La disoccupazione giovanile come di mezza età -com’è già successo in Grecia e Portogallo, rischia di dare vantaggio a una nuova destra, populista e demagogica.

Il problema del bilancio pubblico italiano è psicologicamente younghiano: quello della compensazione tra il conscio e l’inconscio, tra il sogno di poter imporre maggiori tasse e la realtà di un calo del gettito ad ogni incremento delle aliquote.

Dopo che da una serie di professori sono state propinate cure palesemente sbagliate all’economia italiana, le quali hanno contribuito alla recessione e alla radicale contrazione del reddito disponibile, dei consumi, dell’occupazione e del gettito fiscale, mentre la spesa pubblica non si riduceva.

Esse hanno prosciugato il denaro pubblico scaricando così il grosso dei problemi sulla fascia più indifesa della popolazione, riducendo cioè la capacità dello Stato di svolgere una delle sue più elementari funzioni: quella di redistribuzione del reddito.

Si è propagato dolosamente il principio generale che: “se le previsioni del Governo non risultassero corrette, i contribuenti dovranno garantire la «stabilità» con un aumento del prelievo”, come scrive su Il Sole 24 Ore il prof.Angelo Cremonese della LUISS.

Oggi è chiaro che ogni ulteriore giro di vite della tassazione non sarà che garanzia di ulteriore recessione, nonché di mancato rispetto di qualsiasi elementare obiettivo di programmazione economica!

Come scrive il prof.Francesco Arcucci dell’Università di Bergamo: “la pressione fiscale nominale (gettito diviso PIL) è aumentata in vent’anni dal 33% al 48 % (quella reale è molto, molto più in alto). Quindi gli italiani non hanno evaso il fisco, ma pagano sempre di più. Ci si vuole concentrare sulla lotta all’evasione e sul costo del debito pubblico (ottanta miliardi l’anno, meno di un terzo della spesa delle Regioni italiane) invece che sull’eliminazione dei privilegi, degli sprechi, delle ruberie… Se non sappiamo neppure fare un’analisi corretta del perché ci troviamo in questa situazione, come potremo uscirne?”

Per non parlare del caos giudiziario: gl’investitori stranieri si tengono alla larga dal nostro paese nel timore di frodi e procedimenti senza fine. Dall’estero si guarda con rammarico e scetticismo verso un’Italia che non inverte la rotta dà la colpa sempre a qualcun altro.

La London School of Economics, pensando all’Italia, nel proprio blog recita: «gli storici del futuro probabilmente guarderanno all’Italia come a un caso di scuola di un paese che ce l’ha messa tutta per sprofondare da una posizione di economia industriale leader e prosperosa una ventina d’anni fa a una condizione di inarrestabile desertificazione economica, totale incapacità di gestione demografica, rampante terzomondizzazione, produzione culturale azzerata e completo caos politico-istituzionale».

L’ultima beffa di Stato che è in arrivo si chiama Tassa Patrimoniale o Prelievo Forzoso prossimo venturo, Cyprus Style… ma senza alcun taglio alla spesa! Signori, è ufficiale: di questo passo oramai la crisi Greca ci fà un baffo! E il prossimo spettro della rivolta politica magari si chiamerà Alba Dorata.

4) MICRO ECONOMIA: L’ONDATA DI PMI CHE SCOPRONO LA BORSA E I MINIBOND

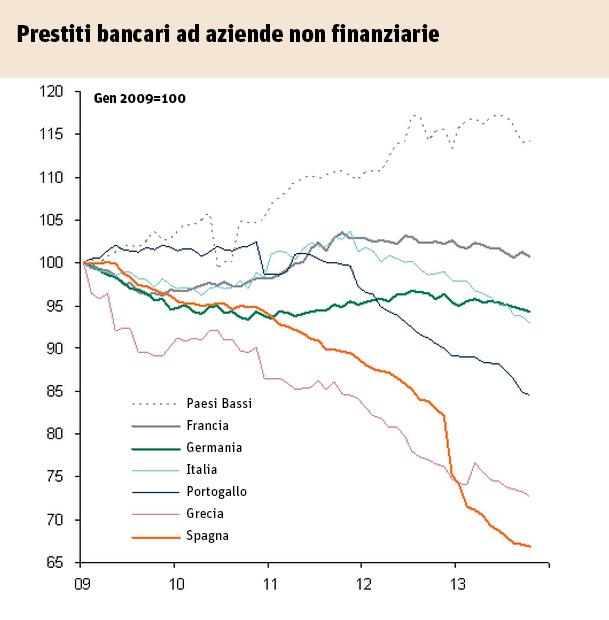

Un dato molto fresco, quello dell’indice dei prestiti bancari alle imprese di tutta l’Eurozona, mostra la diminuzione del credito bancario in molti Paesi, la loro tenuta in Francia e la sola eccezione dell’Olanda che invece lo ha accresciuto.

Ma si deve notare che l’ammontare aggregato non riflette la realtà delle nuove erogazioni, molto più limitate in Italia a causa dell’importante azione di moratoria sul credito applicata recentemente a numerosissime aziende che ha consentito di consolidare molte posizioni dubbie rimandando il problema in avanti.

Tuttavia, anche nel marasma sopra descritto possono crescere bellissimi fiori: e questa volta sono (tanto per cambiare) le numerose piccole e medie imprese eccellenti del nostro Paese, quelle che hanno davvero deciso di contrastare la crisi intraprendendo uno o più dei seguenti passi obbligati:

– si sono rivolte ai mercati esteri,

– stanno cercando risorse finanziarie,

– provano a espandersi e a fare acquisizioni o aggregazioni.

Inutile annoiarci con il solito ritornello: ci vogliono i managers, i piani industriali, e i quattrini: sempre più spesso ormai queste cose gli imprenditori le capiscono benissimo, anche quando l’impresa è famigliare e di export ne fanno pochino. Il nodo gordiano da sciogliere tuttavia è quello del denaro necessario.

Ecco allora che una valanga di imprese piccole e medie hanno deciso di rivolgersi ad advisors e investitori per essere condotte per mano verso il mercato dei capitali, spesso sconosciuto ai più e sempre più frequentemente accessibile attraverso il private equity, la mini-quotazione in Borsa (l’A.I.M. ovvero: Alternative Investment Market) e il Minibond, vissuto più di ogni altro in queste affannose settimane come lo strumento principe per trovare le risorse monetarie che le Banche non possono più concedere.

Non tutti poi si rendono conto della necessità di revisione dei bilanci, della necessità di risultare appetibili dal punto di vista del reddito e della cassa che sono in grado di generare, della necessità di attrarre, esibire e controllare buoni managers, della necessità di raggiungere un buon posizionamento strategico e di reggere alla competizione internazionale innovando i prodotti, i canali distributivi e i servizi accessori.

Ma è più importante chiarire che non tutti gli imprenditori si rendono conto che devono necessariamente imboccare un percorso di crescita, creazione di valore e condivisione dei risultati, senza il quale percorso gli investitori rischiano di non apprezzarli.

Eppure è impressionante il numero di PMI che -pur senza essere già grandi e famose- queste cose le ha masticate benissimo, che sta sconvolgendo i propri piani e le vecchie abitudini, per attivare per prime lo strumento del Minibond e aprire il Capitale Sociale a terzi investitori prima che troppi competitor abbiano già occupato la piazza finanziaria impedendo loro la medesima possibilità! Si stima che nel 2014 almeno una quarantina di aziende approderanno al listino di Borsa (tolte le festività quasi una alla settimana!!!) e non meno di un miliardo di Euro saranno erogati sotto forma di Minibond (dunque almeno un centinaio di emissioni).

Questo fa ben sperare, perché vuol dire che l’Italia (almeno quella che riesce ad esportare) ce la può fare, che nella penisola non esistono solo le caste della politica, della magistratura e della burocrazia, ma c’è anche chi si tira su le maniche e torna a caricarsi di relativo ottimismo!

E come si può vedere nella tabella qui sotto gli ottimisti non sono più una minoranza…

Stefano L. di Tommaso

English

English