Agosto 2014

ARRIVA LA MANOVRA!

SOMMARIO:

1) ARRIVA LA MANOVRA!

2) LO SCENARIO MACRO: “Il treno della ripresa”

3) I GRANDI CAMBIAMENTI : “L’Italia in saldo”

4) INFORMALIA: “Il trapianto di cuore”

1) ARRIVA LA MANOVRA!

Dopo aver fatto tanto sperare Italiani e stranieri il governo Renzi sembra trovarsi già alle corde proprio in materia economica.

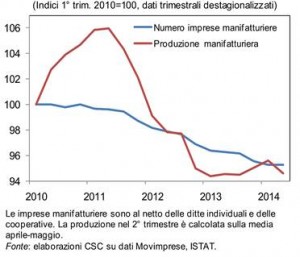

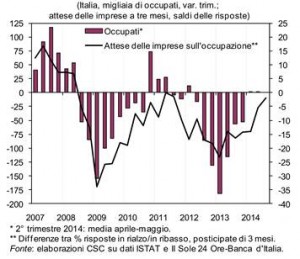

Dati contrastanti innanzitutto a proposito della produzione industriale: nel secondo trimestre aveva lasciato di stucco un po’ tutti: -1,2% a maggio su aprile e -1,8% su base annua. L’attesa era per una crescita mensile dello 0,1%. Mentre a Giugno è tornata a crescere, sebbene solo dello 0,9% rispetto a Maggio ed è calata in media nel 2.semestre 2014 dello 0,4%. Unico riscontro positivo il dato sulla produzione dei beni di consumo, salita a Giugno di ben il 2,5%, probabilmente tutta trainata dall’export.

Si conferma invece il timore a proposito del Prodotto Interno Lordo nel secondo trimestre dell’anno, confermato dall’ISTAT in calo dello 0,2% sul precedente e dello 0,3% sul secondo trimestre 2013.

Pare che le famiglie non abbiano affatto immesso in circolazione gli 80 euro in più al mese e, anziché consumarli, li starebbero risparmiando o utilizzando per impegni pregressi. Iniziano perciò a registrarsi segnali di allarme per i conti pubblici, migliorati di 1,8 miliardi nel primo semestre su base annua, ma oggi in via di probabile forte peggioramento.

L’unica ricetta contro il deficit e il conseguente aumento del debito pubblico sarebbe la crescita, ha spiegato Padoan all’assemblea dell’Abi. Ma in Italia non c’è crescita, ragione per cui arriverà in autunno un’altra stangata, la cosiddetta “manovra”. JP Morgan e Mediobanca ne valutano l’importo in €10 miliardi: lo 0,6% del PIL, ma alla luce dei nuovi dati sembra una previsione molto riduttiva, mentre in politica si vocifera l’importo più realistico di almeno €20 miliardi. Se così fosse, si tratterebbe di almeno un punto di pil, che dovrebbe essere reperito entro l’anno tra tagli alle spese e altri aumenti di tasse.

Il guaio è che il Paese non può permettersi una nuova “manovra”, perché essa potrebbe trasformare l’attuale stagnazione nella terza recessione in soli 6 anni. L’impatto sull’economia sarebbe devastante, tanto che la Confindustria ha messo le mani avanti nelle scorse settimane e pur stimando una crescita di appena lo 0,2% per l’anno in corso, ha evidenziato come sarebbe fortemente controproducente una nuova manovra sui conti, con il rischio di ridurre il gettito fiscale invece di incrementarlo.

Ma sulla necessità di una “manovra” sono tutti sicuri, nonostante Renzi e Padoan neghino. L’uno sperando nell’aiuto internazionale (cerca una sponda a Bruxelles o a Berlino che al momento non ottiene). L’altro meditando le dimissioni. Il Governo sa benissimo che potrebbe ottenere l’appoggio internazionale se si decidesse a tagliare la spesa pubblica e liberalizzare lavoro e servizi, ma non sembra avere il coraggio per farlo. Il rinnovo del “Patto del Nazareno” probabilmente va nella direzione di permettere a Renzi di reperire tutta la forza politica necessaria a decidersi senza restare in balìa dei veti incrociati.

Il dato ISTAT sul Prodotto Interno Lordo testimonia e conferma il fatto che il Paese resta più che mai in recessione. Era già sceso nel primo trimestre dello 0,1% sui tre mesi precedenti, quando era sembrato che la lunga recessione iniziata nel 2011 fosse finita, e la disoccupazione, soprattutto quella giovanile, continua a crescere. Nei giorni scorsi l’istituto di statistica aveva anticipato la notizia stimando che anche nel secondo trimestre del 2014 attendeva una variazione congiunturale negativa. La forchetta delle previsioni variava da un minimo del -0,1% a un massimo del +0,3%. Dunque il risultato del -0,2% sorprende tutti. A questo punto l’obiettivo di crescita del +0,8%, indicato nelle stime del governo con il Dpef di marzo è già smentito dai fatti!

Una delle voci di entrate preventivate riguardava le privatizzazioni: €12 miliardi all’anno per tre anni. Ma siamo ad Agosto ancora a poche centinaia di milioni, visto che ad essere privatizzata è stata solo la Fincantieri, il cui collocamento è stato un flop. E il timore di un altro insuccesso potrebbe allontanare la prospettiva di quotare in borsa almeno Poste Italiane che invece dovrebbe portare nelle casse del Tesoro €4 miliardi, oggi come oggi forse quantomai irrinunciabili. Di qui la certezza di una nuova “manovra”.

2) LO SCENARIO MACRO:

“IL TRENO DELLA RIPRESA”

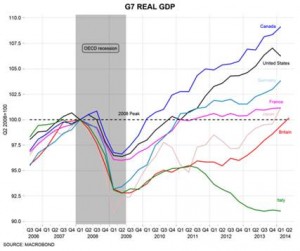

Se non avessimo assistito ad una divaricazione profonda delle sorti economiche del globo terraqueo (da una parte le Americhe e l’Asia, che finalmente sembrano aver imboccato una vera ripresa, dall’altra l’intera Europa -Germania egemone compresa- che sembra essere incappata inesorabilmente nella “Japanification” cioè in quel mix di stagnazione e deflazione ove è giaciuto il Giappone per quasi un ventennio), se non avessimo osservato -soprattutto in periferia del continente europeo- dei pessimi segnali di rigidità strutturali e mancata volontà di effettivo cambiamento di marcia, forse potevamo letteralmente esultare alla pubblicazione dei risultati semestrali americani (davvero interessanti) e sbilanciarci nel prevedere di qui a pochi mesi il materializzarsi di una solida e duratura ripresa economica globale.

Non è detto che essa non interverrà comunque (e forse un po’ ci speriamo tutti) ma quando qualcosa deve avvenire “contro tutti i Santi” ecco che i dubbi divengono legittimi e le aspettative si fanno più sfumate e articolate.

Non soltanto infatti gli U.S.A. hanno concluso alla grande un secondo trimestre (con il Prodotto Interno Lordo cresciuto di ben il 4% su base annua) dato che proietta la crescita economica americana dell’intero 2014 su livelli che potrebbero toccare il 3% (tasso-soglia che da sempre viene considerato un segnale affidabile del consolidarsi della ripresa) ma in più ciò è avvenuto in concomitanza di due o tre fatti davvero seducenti: 1) innanzitutto l’Euro si è finalmente svalutato di qualche punto permettendo alle esportazioni europee di non restare con la palla al piede dell’impossibilità di rendersi competitive; 2) in secondo luogo la Banca Centrale Europea sembra decisa come non mai a perseguire manovre volte a far giungere liquidità e credito alle PMI europee, con la possibilità non più così remota che, a causa della comprovata deflazione dei Paesi periferici, apra anche il rubinetto della monetizzazione del debito dei propri stati, o quantomeno dell’immissione di vera liquidità aggiuntiva, 3) infine la governatrice Janet Yellen della Federal Reserve of America (nonostante i positivi dati sulla riduzione della disoccupazione) ha mantenuto una propria dignitosissima cautela nel cercare conferme del fatto che la forte oscillazione dei consumi americani (meno 2% nel primo trimestre poi più 3% nel secondo) possa davvero sfociare in una stabile ripresa, prima di varare politiche monetarie restrittive. Una saggia e coraggiosa decisione! Poiché ciò nonostante i livelli dei mercati azionari ed obbligazionari si sono ridotti rispetto ai pericolosissimi vertici dove erano giunti sospinti dal “Quantitative Easing”, questo indica che l’autorevolezza della banca centrale U.S.A. è oggi davvero elevata e la “forward guidance” che essa può esprimere fortemente efficace.

(N.B. : il grafico non riporta i dati al secondo trimestre 2014, che accentuano il divario europeo con USA e Canada)

Morale: la FED non strozzerà sul nascere la ripresa americana, la leva del dollaro forte potrà aiutare la locomotiva americana a trainare anche l’Europa, la B.C.E. potrebbe corroborare il processo con la liquidità che sinora è mancata e infine magari sul filo del rasoio i governi europei potrebbero finalmente introdurre elementi di maggiore flessibilità nel mercato del lavoro come nel costo dei servizi o nel ridurre i fardelli burocratici che hanno fino ad oggi ingessato l’Unione Europea!

Sino qui le buone notizie. Esistono però anche le meno buone.

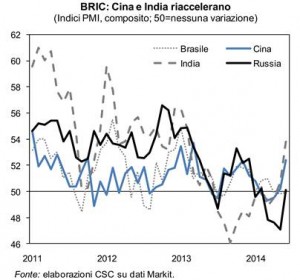

I venti di guerra soffiano infatti più forti che mai, tanto nell’intero Mediterraneo quanto nell’Europa dell’Est, con uno scontro frontale tra USA e Federazione Russa (o forse è più corretto dire: tutti i Paesi BRICS) che sta portando coinvolgendo l’Unione Europea e minando alla base il traffico commerciale di quest’ultima con la Federazione Russa sul quale aveva tanto sperato.

La contrapposizione tra U.E. e Russia danneggia entrambi, ma sino ad oggi agli Stati Europei non è risultato possibile evitare di compiacere l’alleato d’oltreoceano. Si intravvedono peraltro solidi motivi sul fronte energetico per i quali gli U.S.A. soffiano sui diversi focolai di guerra: non è nascosta ad alcuno l’ambizione americana di continuare a controllare e denominare in Dollari il mercato di gas e petrolio, trasformandosi nel principale esportatore energetico al mondo e andando per vari motivi a sostituire così la Federazione di Putin. La conseguenza di tutto ciò è un probabile ulteriore rincaro delle commodities energetiche per l’Europa, che si è imbarcata in precedenza in costosissimi programmi di sussidio alle energie verdi senza che il resto del mondo l’abbia seguita per ridurre le emissioni dei gas-serra. In ultima analisi il maggior costo dell’energia non può che tradursi in un elemento di svantaggio per la competitività di beni e servizi europei.

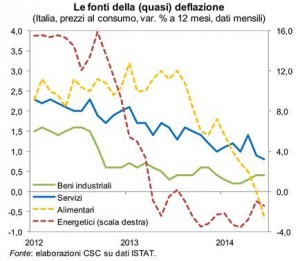

Non solo. Contro tutte le previsioni nella morsa della deflazione (non sia fuorviante la diplomatica terminologia di “bassa inflazione”) sembrano essere cadute anche le economie nord-europee, ammalate anch’esse di euro forte e di ridotta flessibilità strutturale, sebbene gravate da livelli di debito pubblico assai meno drammatici. Problemi relativamente nuovi in Germania ma oramai inveterati in Italia. E dalla deflazione, come si è potuto notare in Giappone, non si esce in qualche mese e nemmeno senza fare sforzi.

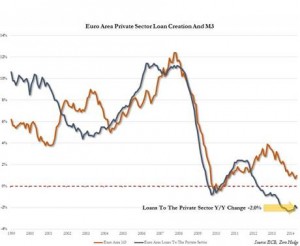

Infine lo spiazzamento dell’economia reale ad opera delle pesanti esigenze di rifinanziamento del debito pubblico di tutti i paesi U.E. è cosa che avrebbe dovuto imporre alla Banca Centrale Europea l’espansione della politica monetaria ben oltre quanto fatto da U.K., U.S.A. e Giappone e invece, a causa della riluttanza tedesca, essa non è mai stata neppure azionata, riducendo il credito disponibile agli operatori U.E.

Il risultato è che non solo in Italia ma addirittura in tutta Europa i consumi stagnano, gli immobili (già tartassati) si svalutano, le aziende licenziano e gli investimenti tecnologici e produttivi vengono rimandati a tempi migliori. Uno scenario che non corrisponde esattamente in Europa all’alba di una nuova ripresa economica, ulteriormente contrastato dal crescente prezzo dell’energia e da rilevanti difficoltà nell’efficienza produttiva anche a causa di normative e burocrazie eccessivamente restrittive, e infine dallo spettro di ulteriori possibili recrudescenze delle tensioni sociali!

A queste condizioni per i cittadini europei si avanza un bel dilemma: il prezzo del biglietto per montare sul treno della ripresa a stelle e strisce rischia di risultare un po’ troppo caro, ma… qual è l’alternativa ?

3) I GRANDI CAMBIAMENTI:

“L’ITALIA IN SALDO”

fino allo scorso anno gli investimenti dall’estero sull’Italia languivano a causa del rischio di investire in un Paese in declino come l’Italia. O forse, peggio, un Paese non ancora abbastanza in crisi per consentire di rastrellare quel che rimane a prezzo di saldo. Il panorama si è completamente rovesciato però a partire dall’entrata in carica del Governo Renzi.

Se proiettiamo su tutto l’anno i dati dei primi sei mesi del 2014 ci troviamo di fronte a 434 operazioni, per un controvalore di 31 miliardi di euro. Cifre che segnano una crescita continua rispetto al 2012 (340 operazioni, per 25,7 miliardi) e al 2013 (352 per 28,7). I numeri tuttavia, non bastano per capire cosa stia succedendo. Per questo, abbiamo provato a farci delle domande e a darci – o almeno a provare a darci – qualche risposta.I capitali esteri valevano a fine trimestre scorso per la Borsa italiana circa €180 miliardi, il 42% della capitalizzazione complessiva. Ma soprattutto i capitali esteri sono cresciuti di circa €40 miliardi da inizio 2013. Ma poiché è cresciuta la capitalizzazione complessiva della Borsa italiana, la percentuale di pertinenza è rimasta più o meno la stessa, fatta eccezione per gli americani. L’esposizione degli investitori istituzionali Usa al netto della maggior capitalizzazione è cresciuta infatti del 17%, rimpiazzando evidente altri investitori che hanno mostrato di non credere più nella Borsa italiana. Un dato che fa pensare, al di là del valore intrinseco.

L’attività di acquisizione oltre confine da parte delle aziende italiane è andata invece scemando. Negli ultimi 6 anni gli industriali nazionali hanno fatto shopping all’estero per soli circa €60 miliardi, con un drastico crollo delle iniziative oltre infine nel 2012 e 2013.

A rafforzare lo scenario complessivo di discesa in massa degli stranieri a casa nostra sono innanzitutto i numeri forniti dalla Consob a inizio marzo, che testimoniano addirittura una accresciuta presenza degli istituzionali esteri sul listino delle small cap. Gli investimenti totali sono saliti alla cifra di €2 miliardi, che restano però solo il 9% della capitalizzazione del segmento.

Sul fronte delle fusioni e acquisizioni dal 2008 a oggi le aziende acquisite da straniere sono state circa 850, per un controvalore superiore a €100 miliardi, il 90% delle quali sembra rientrare in logiche prettamente industriali relative al “made in Italy”. Solo il 10% pare avere carattere speculativo. L’interesse per il mercato italiano appare oggi sempre meno opportunistico (cioè dettato da logiche di ricollocamento degli asset) e più di lunga durata. A farlo presumere è la natura delle acquisizioni e l’orientamento a lungo termine dei principali investitori.E non conosciamo i dati relativi alle numerose acquisizioni immobiliari.

Da dove proviene chi investe nelle imprese italiane?

Il 2014 è stato finora l’anno degli investimenti a stelle e strisce, con 52 operazioni e un controvalore di quasi 6 miliardi di euro. Merito (o colpa) di Blackrock, il colosso di Larry Fink da 4 trilioni di dollari di capitale che gestisce i fondi dei pensionati americani e che, per non far torto a nessuno, si è presa il 5% circa sia di Intesa San Paolo, sia di UniCredit, per un esborso complessivo di circa 3 miliardi e mezzo di euro. A seguire, la Cina – o meglio, la sua banca centrale – che di operazioni ne ha fatte solo cinque, ma pesanti, con 2,4 miliardi di controvalore complessivo. Ciliegine sulla torta, l’acquisto del 2% di Eni ed Enel (1,3 miliardi e 804 milioni di euro, rispettivamente) e l’acquisizione di Ferretti Spa da parte della Shandong Heavy Industries, che per il 75% dell’eccellenza nautica di Cattolica ha sborsato 178 milioni di euro. Al terzo posto, gli svizzeri, con 36 operazioni da 1,8 miliardi di euro complessivi, tra cui spiccano il consolidamento della presenza in Eni e nelle Generali. Al quinto posto la Norvegia, o meglio Norges Bank, la superbanca di Stato che investe i proventi del petrolio dello Stato scandinavo e che da sola detiene circa l’1% di tutto il mercato azionario mondiale (e buona parte di quello italiano) e che ha concentrato la sua attenzione su Fiat e su Telecom Italia, con una partecipazione che in entrambi i casi si attesta attorno al 2 per cento. Manca la Russia, in questa classifica, ma solamente perché l’acquisto del 50% di Camfin (che a sua volta detiene il 26% di Pirelli) da parte dei petro-russi di Roseneft Oil Company è stato perfezionato a luglio..

Gli investitori esteri in Italia si differenziano però moltissimo per area di provenienza:

I cinesi sono alla ricerca di nuovi mercati di sbocco e hanno anche bisogno di acquisire il “gusto” italiano ispirandosi ai nostri format commerciali e al ns. design. Per questo investono in brand non più sulla cresta dell’onda come Krizia, da poco comprata, o di nicchia come Gusella, lo storico marchio milanese di calzature per bambini che nel 2011 aveva chiuso i battenti ma che è stato acquistato nel 2013 per via dell’archivio storico che porta in dote 50 anni di storia e modelli. Idem per gli yacht Ferretti salvati prima e ora in pieno rilancio. Ma il nocciolo della loro strategia riguarda l’energia. A metà marzo mentre Xi Jinping era in viaggio per l’Europa (Italia esclusa) la banca centrale cinese ha annunciato di aver superato la soglia del 2% sia in Eni che in Enel. Un messaggio chiaro all’Europa, alla Russia e agli Stati Uniti. Non esiste solo il gas di Putin e non esistono solo i Treasury bond (la Cina ha appena chiuso un memorandum in materia addirittura con il Pakistan). In Inghilterra i cinesi hanno potuto investire in energia nucleare, ma il business più interessante dal punto di vista strategico resta in Italia.

È inoltre imminente la vendita del 49% di Cdp Reti, la sub-holding di Cassa depositi e prestiti che detiene il 30% di Snam e dovrebbe incamerare il 29,9% di Terna. Sono state selezionate due offerte: quella dei cinesi di State Grid Corporation of China e quella degli australiani dell’Industry Funds Management (Ifm). I primi hanno una motivazione strategica, mentre Ifm sembra avere le caratteristiche di investitore finanziario di lungo periodo che potrebbe meglio piacere all’azionista di maggioranza. Gas ed elettricità sono però aree sensibili. Che cosa deciderà il governo: l’acquirente della quota di minoranza dovrà essere occidentale oppure potrà essere un fondo sovrano o un gruppo di investitori? Quale governance sarà concessa? Gli inglesi hanno concesso alle società cinesi investimenti nel nucleare ma hanno precluso le reti. La scelta dell’Italia è fondamentale da un lato dal punto di vista dell’intelligence dall’altro per stoppare un percorso che agli occhi degli investitori cinesi sarebbe probabilmente di sola andata. Entrare negli asset italiani per non uscire più.

Per i fondi arabi e asiatici bisogna invece distinguere tra quelli che sono attratti dalle icone del made in Italy e coloro che puntano invece principalmente alle infrastrutture. A questi ultimi serve soprattutto know-how, italiano o meno, cioè il cosiddetto “technology transfer”, oppure un punto d’accesso per la comunità economica europea. La strategia di Etihad su Alitalia in questo senso è un caso da manuale. Entrare in Italia equivale a ottenere il passaporto per l’U.E. Non a caso cominciano a circolare le voci di possibili investimenti anche nello scalo romano di Fiumicino.

È però presto per dire se gli esponenti arabi si integreranno nei salotti finanziari italiani. Al contrario questo potrebbe essere un futuro campo di scontro con la mentalità americana e anglosassone. Giovanni Bazoli parlando con il Financial Times ha dichiarato che il capitalismo di relazione non è la causa dei mali italiani e ha lanciato un messaggio: servono nuovi soci affidabili e di peso. A chi si riferiva? Evidentemente a investitori amici che non hanno interesse a scombussolare le tradizioni. Nel 2013 all’assemblea di Eni per la prima volta la presenza di investitori istituzionali è stata superiore a quella dell’azionista di riferimento. Non è successo nulla perché in tema di remunerazioni c’è stato allineamento con il Tesoro. Ma se in futuro i fondi stranieri avessero il peso e la volontà per fare scelte di governance in contrapposizione con le Fondazioni o il Tesoro che succederà?

Simile atteggiamento a quello degli Arabi hanno i fondi di matrice Russa. Rosneft, la compagnia statale forte nell’upstream quanto nel down stream ha il mese scorso acquisito indirettamente il 13% di Pirelli. Lo scorso anno aveva chiuso un accordo per distribuire in 1.700 stazioni di servizio gli pneumatici di Tronchetti Provera. Camfin, la holding di famiglia, è tra i leader nella distribuzione extra-rete dei prodotti petroliferi e dei servizi di facility management. Know che manca ai russi. Un modo per rafforzare la presa sulla Penisola dove i russi hanno già speso denaro in Saras. L’interesse è comunque reciproco. In Cina Pirelli per le gomme sintetiche potrà rifornirsi direttamente da Rosneft. Con una serie di benefici. Insomma il Cremlino vede negli investimenti non certo le opportunità finanziarie ma commerciali. Accrescendo le possibili future sinergie con l’interessamento cinese alle reti. Entrambe i Paesi non sembrano dunque particolarmente interessati al tema della governance.

Tutt’altro interesse per gli investitori a Stelle e strisce: puntano principalmente sui flussi di cassa. La partecipazione degli investitori istituzionali americani nel listino principale di Piazza Affari vale circa 82 miliardi. Stando alla banca dati S&P dall’inizio dello scorso anno ad oggi il controvalore delle partecipazioni da Oltreoceano nel Ftse Mib è cresciuto di quasi 30 miliardi con un incremento del 64 per cento. Blackrock negli ultimi due mesi ha conquistato ufficialmente il 5,7% di Banca Mps e il 5,24% di Unicredit, diventando così il secondo azionista di Siena e il primo di piazza Cordusio mettendo un passo avanti rispetto al fondo Aabar che ne detiene il 5,08 per cento. Il 13 febbraio il fondo si era piazzato al secondo posto tra i soci di Intesa con un 5% e più in generale conta in portafoglio partecipazioni rilevanti in Azimut (5%), Atlantia (5,02%), Prysmian (intorno al 5%) e Ubi (4,94%). Oltre a quelle non segnalate a Consob perché sotto il 2 per cento.

La banca d’affari Neuberger Berman, già divisione investment management di Lehman Brothers, dopo il crac della casa madre ha iniziato un proprio percorso di crescita. Fino ad arrivare a gestire (dati al 31 dicembre 2013) 242 miliardi di asset. Da tre anni ha aperto una filiale a Milano e quest’anno punta a crescere con nuove assunzioni. Segno che vede nell’Italia prospettive di lungo termine. Soprattutto nel comparto retail. Idea sostenuta dalla stessa Blackrock. Anche Norges Bank che a Piazza Affari detiene circa €5 miliardi negli ultimi mesi ha rimodulato gli investimenti sul lungo termine per puntare su società con un livello di capitalizzazione più basso e spingere per una sotto ponderazione dei titoli a elevata crescita. Una strategia che si sposa bene con le necessità italiane.

Tutte queste sono buone o cattive notizie per l’Italia?

Dipende dai casi, difficilmente però questi investimenti stranieri produrranno nuova occupazione. Nessuno di essi è un investimento “green field» (vengo in Italia ad aprire uno stabilimento o ne riapro uno che era chiuso). Al contrario, e il caso Alitalia-Etihad lo dimostra, dietro ai salvataggi dei «cavalieri bianchi» ci sono spesso pesanti tagli alla forza lavoro occupata. Anche la scalata di grandi player internazionali dentro quel che rimane della grande industria italiana (Eni, Enel, Saipem, Pirelli) potrebbe non essere una grande notizia e il caso delle acciaierie di Piombino con Severstal e di quelle di Ferrara e Terni con la Thyssen-Krupp sono a dimostrarlo. Tuttavia è bene rammentare che i disastri maggiori della prima ondata di privatizzazioni, quella degli anni ’90, sono stati combinati proprio dai grandi industriali italiani. È molto difficile che soggetti come Blackrock facciano gli stessi disastri delle fondazioni bancarie, come il caso Mps.

Perciò di fronte all’ingresso di capitali stranieri nel made in Italy sarebbe meglio sospendere il giudizio: basti vedere come la General Electric ha rilanciato Ansaldo, e i cinesi prima la Benelli e poi la Ferretti. Quel che è certo è che noi Italiani nel frattempo manchiamo di iniziativa in ogni settore, dalla finanza, all’energia, dalle infrastrutture alla mobilità, dalla grande alla piccola impresa. Destino obbligato in tempi di globalizzazione, se il Paese lascia fuggire i capitali e non è già una grande potenza.

4) INFORMALIA :

IL TRAPIANTO DI CUORE

L’economista di Morgan Stanley Joachim Fels riferisce sulle colonne di una rivista la barzelletta preferita di Mario Draghi, che il presidente della Bce avrebbe recitato ad una recente cena al museo Senckenberg di Francoforte: “Un uomo ha bisogno di un trapianto di cuore. Dice il dottore: “Posso darti il cuore di un bambino di cinque anni” “Troppo giovane” “Che ne dici di quello di un maturo banchiere d’affari ?” “Non ha cuore” “E quello di un anziano banchiere centrale?” “Lo prendo”. “Ma perché?” e lui: “Di sicuro non è mai stato usato!”.

Buone Vacanze !

Stefano L. di Tommaso

Italiano

Italiano